至急お金が必要だけど、「お金を作れる方法がかわからない」「どの方法を選べば良いのか迷う」という方も多いのではないでしょうか。

お金を作る方法はいろいろありますが、作れるまでの期間によって方法が異なりますので、まずはいつまでにお金が必要かを明確にする必要があります。

そこで本記事では、お金を作れるまでの期間ごとに分け、詳しく解説しています。

主婦や社会人、学生、無職であっても実践できますので、ぜひ参考にしてみてください。

- 至急お金を作る方法

- 最も早くお金を作る方法

- 大手消費者金融の特徴と金利一覧

- 至急お金が欲しい!即日融資が受けられるカードローン

- 至急お金を作る方法(3日~1週間以内)

- 至急お金を作る方法(1週間~半月以内)

- 国の融資制度を利用する

- 常にお金を作る必要があるなら

- ランキング第1位は周囲にバレにくく、無利息期間もある『アコム』

\ 最大30日間 金利0円 /

至急お金を作る方法

至急お金を作る方法について、即日作る方法、3日~1週間以内、1週間以上半月以内の3つに分けて解説していきます。

お金が作れるまでの期間(当日中、1週間先など)によって、お金を作る方法も変わりますので、まずはいつまでにお金が必要なのかを明確にしましょう。

- 至急お金を作る方法は、即日から半月まで様々。

- いつまでにお金が必要か、期間によって方法が異なる。

お金を作るまでに必要な期間を元にした、お金を作る方法一覧を以下にまとめてあります。

お金を作る方法一覧

| お金が作れる期間 | お金を作る方法 | 得られる金額の目安 |

| 当日中 | 不用品を売却する | 1,000円~30,000円前後 |

| 質屋で質入れをする | 新品価格の2割~7割程度 | |

| 即日払いのアルバイトで働く | 8,000円~15,000円前後 | |

| 親や知人から借りる | 1,000円~100万円 | |

| クレジットカードのキャッシング枠 | 1万円~20万円 | |

| 大手消費者金融のカードローン | 1万円~50万円 | |

| 3日~1週間以内 | 銀行のカードローン | 1万円~50万円 |

| 保険の貸付制度 | 解約返戻金の70%~90% | |

| ビジネスローン | 1万円~1,000万円 | |

| 学生ローン | 1万円~1,000万円 | |

| 1週間~半月以内 | 銀行のフリーローン | 50万円~100万円 |

| クラウドソーシングサイト | 1,000円~2万円前後 | |

| 従業員貸付制度を利用 | 1万円~100万円 | |

| オークションサイトで販売 | 2,000円~2万円 | |

| 治験のバイト | 1万円~20万円 | |

| 国の融資制度 |

これらが至急お金を作る方法ですが、お金を作るに当たって注意点があります。

お金を作る際の注意点

お金を作る際に注意しておきたいことは、「作った後のことも考えておく」です。

カードローンや、クレジットカードのキャッシングを利用する場合は、後に返済しなければならないので、返済計画も立てておく必要があります。

また、親や知人から借りる際も、後々にトラブルにならないよう、しっかりと返済期日を設け、借用書を作成しましょう。

信用があるからこそお金を貸してもらえますが、信用はお金では買えません。

お金が原因で疎遠になった話も枚挙に暇がないので、お金を借りる際は必ず返済期日の設定と借用書を作成し、返済期日をしっかり守りましょう。

即日でお金を作る方法

当日中にお金が必要な場合、最も早くお金を作る方法は、以下のものがあります。

| お金が作れる期間 | お金を作る方法 | 得られる金額の目安 |

| 当日中 | 不用品を売却する | 1,000円~30,000円前後 |

| 質屋で質入れをする | 新品価格の2割~7割程度 | |

| 即日払いのアルバイトで働く | 8,000円~15,000円前後 | |

| 親や知人から借りる | 1,000円~100万円 | |

| クレジットカードのキャッシング枠 | 1万円~20万円 | |

| 大手消費者金融のカードローン | 1万円~50万円 |

それぞれの方法を詳しく解説していきます。

リサイクルショップで不用品を売却する

リサイクルショップで、身の回りの不用品を売却することで、その日のうちにお金が作れます。

なお、成年であれば誰でも売却が可能ですが、未成年が売却するには、親の同行または同意が必要です。

リサイクルショップでは、スマホやパソコン、家具、アクセサリー、楽器、ゲーム関連などあらゆる物が売却できます。

不用品を店舗に持ち込むことですぐに鑑定され、金額に納得できればその場でお金が受け取れますが、物によってはほとんど値がつかないことも。

持ち込める店舗が近くにない場合は、出張で買取りを行っている業者もあるので、検討してみるとよいでしょう。

質屋で質入れをする

質屋に品物を質入れをすることで、即日お金が作れます。

質入れとは、バッグなどの品物を質屋に預け、品物の価値に応じたお金を貸してくれる仕組みです。

指定の期日までに借りたお金を返済すれば、預けた品物が返ってきますが、返済しなければそのまま品物が質屋へと渡ります。

質入れは質屋からお金を借りる形となるため、質屋営業法に則った金利が発生しますので、預けた品物が必要なら注意が必要です。

借りられる金額は、持ち込んだ品物の鑑定結果により決まりますが、おおむね品物の新品価格の20~70%が融資額の目安となっています。

即日払いのアルバイトで働く

即日払いのアルバイトも、その日にお金がお金が作れる方法です。

目安として、給料の相場は8,000円~15,000円前後で、仕事終わりにその場か、事務所まで行って給料を受け取ります。

よく即日払いで募集している仕事内容は、イベント会場の設営・撤去や、土木系の現場、工場の軽作業、引っ越しなど肉体労働が中心です。

他にも、チラシのポスティングや飲食店でのホール補助、PCでのデータ入力、コールセンター、など様々な即日払いのアルバイトがあります。

注意点として、日払いには働いたその日に給料が支給される「即日払い」と、翌日~翌週に支給される「日払い」とがある点です。

即日払いは、働いた日の仕事終わりに給料が支給されますが、日払いは「給料計算の締め日が1日単位」という意味なので、働いた当日に給料が支給されるとは限りません。

働いた日の翌日から半月先、という場合もありますので、働く前にいつ給料が支給されるのか確認をしましょう。

親や知人から借りる

親や親しい友人などからお金を借りるのも、当日中にお金を作れる方法の一つです。

しかし、借りる金額が大きいと、即日借りるのは困難かもしれませんが、借りる相手によってはその日のうちに工面してくれるでしょう。

親や友人など個人間でお金を借りる際、注意点として「必ず返済期日を設ける」「借用書を作成する」です。

「金銭は親子でも他人」という古くからの言葉があるように、それまで親しかった間柄がお金の問題で亀裂が入り、疎遠になった、という話がよくあります。

個人間でお金を借りる際は、それまで築いてきた信用関係が崩れないよう、返済の期日をしっかり守りましょう。

クレジットカードのキャッシング枠を利用する

クレジットカードにキャッシング枠を設けている場合は、キャッシング(お金を借りること)が可能です。

通常はショッピング枠30万円、キャッシング枠20万円というように、ショッピングとは別にキャッシング枠が設けられています。

それぞれの枠が独立して利用できるので、ショッピングで30万円使っていたとしても、キャッシングは20万円まで利用が可能です。

注意点として、キャッシングはショッピングの枠にも反映されるため、キャッシングを20万円利用した場合、残りのショッピング枠は10万円となります。

大手消費者金融のカードローンを利用する

大手消費者金融のカードローンを利用することで、即日融資が受けられます。

消費者金融とはアコムやプロミスなど、基本的に無担保でお金の融資をしてくれる金融機関のことで、申込みから融資までのスピーディさが特徴です。

利用するには、審査に通過する必要があり、審査に通過すると融資可能額が決定し、提携金融機関のATMやスマホアプリ、電話での振込依頼で融資が受けられます。

申込みは、スマホやパソコンなどWebからできるほか、店舗の窓口や無人契約機がありますが、おすすめは自宅でも簡単に申し込めるWeb申込みです。

次の項では、スピーディな融資が可能な大手消費者金融の特徴や金利について解説していますので、そちらもご覧ください。

大手消費者金融の特徴と金利一覧

大手消費者金融は、原則担保不要で即日に融資されるスピーディさが特徴です。

申込みから融資まで、最短で約30分と至急お金を作る方法にも適していますが、返済に追われることのないよう、しっかり返済計画を立てた上で利用しましょう。

融資の申込みには、スマホやパソコンから利用できるWebのほか、店舗の窓口、無人契約機などがあります。

- 融資までがスピーディ。

- 金利は年利4~15%前後が多い。

- 条件によって30日間無利息も。

各大手消費者金融の申込み方法と、返済に関わる金利を以下の一覧にまとめてみました。

大手消費者金融一覧

| 大手消費者金融 | 申込み方法 | 金利 |

| アイフル |

|

年3.0~18.0% |

| アコム |

|

年3.0~18.0% |

| 三井住友カード(SMBCモビット) |

|

年3.0~18.0% |

| セントラル |

|

年4.8~18.0% |

| プロミス |

|

年2.5%~18.0% |

| レイク |

|

年4.5~18.0% |

消費者金融の金利は、利息制限法により上限金利が定められており、年20%までが法律で認められた金利です。

20%を超える金利を取る機関は、貸金業として認められていない違法な闇金ですので、利用しないでください。

金利が高いと、返済しても返済しても原本(借りた元のお金)が減らず、長期間金利ばかり支払うことになるなど破綻への道です。

そうならないためにも、できるだけ金利の低い大手消費者金融を利用するようにしましょう。

大手消費者金融の特徴は、次のようになっています。

融資完了までがスピーディ

大手消費者金融は、融資の申込みから実際にお金を手にできるまで、原則即日のスピーディさが特徴です。

申込み後審査が行われ、審査の結果で融資可能額が決定し、消費者金融の窓口や無人契約機、提携銀行のATMなどでお金が引き出せるようになります。

最短で申込みからお金を手にするまで、約30分と至急お金を作る方法に適した方法です。

条件により30日間利息が無料

条件により契約日の翌日から30日間は利息が無料、という大手消費者金融もありますので、上手く活用することで利息を支払うことなくお金が借りられます。

一例を挙げるとアイフルやアコムでは、初めて融資を受ける方に限り、契約日の翌日から30日間は無利息です。

「契約日」から30日間利息が無料なので、借り入れした日が起算ではないので、ご注意ください。

無利息期間中に完済すれば、再度借りても無利息となりますので、しっかり計画性を持って利用すれば、お得に利用できます。

至急お金が欲しい!即日融資が受けられるカードローン

即日融資が受けられるカードローンは以下になります。

- アコム

- プロミス

- アイフル

- SMBCモビット

アコム

出典:アコム

アコムは、最短20分※1で融資を受けられる消費者金融のカードローンです。

アコムは大手消費者金融の中でも人気が高く、多くの方がアコムから融資を受けています。

融資限度額は最大800万円で使い道も自由です。

また、アコムは原則電話による在籍確認がないので、勤務先に電話をかけられることは少ないです。

そのため、家族や会社に絶対にバレたくない方には特におすすめです。

| 消費者金融名 | アコム |

|---|---|

| 融資スピード | 最短20分※1 |

| 限度額 | 1万円〜800万円 |

| 金利 | 3.0%〜18.0% |

| WEB申し込み | 可 |

| 無利息期間 | 最大30日間※2 |

| 担保・保証人等 | 不要 |

| 遅延損害金 | 20.0%(年率) |

| その他 | 3秒診断で、自分の名前を入力せずに事前確認ができる |

※1 お申込み時間や審査によりご希望に添えない場合がございます。

※2 アコムでのご契約がはじめてのお客さま

\ 最大30日間 金利0円 /

プロミス

プロミスは、Webや自動契約機、電話、アプリなど、さまざまな申込方法があります。

この中でも、最も早く融資が受けられる可能性が高いのはWeb申込とアプリ申込です。

Web申込とアプリ申込であれば、24時間いつでも申込が可能です。

また、Webやアプリから申込をすれば、自宅に郵送物が届くこともありませんので、誰にもバレずに即日融資が受けられます。

- 顧客満足度が高い

- アプリローン®で自分の借入状況を簡単にチェックできる

- 申し込み・借入・返済をWebで完結できる

土日でもキャッシングできる業者はありますよ。ネットで審査に申し込んでおいて無人契約機に行けば良いのです。プロミスなどの大手の会社なら全国に無人契約機があるから利用しやすいでしょうね。

出典:「Twitter」

| 消費者金融名 | プロミス |

|---|---|

| 融資スピード | 最短3分(即日融資)※ |

| 限度額 | ~800万円 |

| 金利 | 2.5%~18.0% |

| Web申し込み | 可 |

| 無利息期間 | 初回利用時30日間※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 担保・保証人等 | 不要 |

| 遅延損害金 | 実質年率20.0% |

| その他 | コンビニATMでも利用可能 |

※お申込み時間や審査によりご希望に添えない場合がございます。

※おまとめローンご希望の方は、フリーキャッシング申込後、オペレーターさんにご相談ください。

SMBCモビット

SMBCモビットは、原則勤務務先への電話連絡なしで在籍確認OK、即日融資が受けられるカードローンです。※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

Web完結申込で平日14時50分までに申込が完了すれば、審査も即日完了し、その日のうちに融資が受けられます。

一方でカード申込の場合でも即日融資を受けることは可能ですが、入会手続き後にカード入会申込書が自宅に届いてしまうため、注意が必要です。

Web申込であれば、審査終了後本人確認書類と収入証明書をネット上からアップロードするだけで簡単に申込が完了します。

- 三井住友銀行

- ゆうちょ銀行

- みずほ銀行

- 三菱UFJ銀行

また、SMBCモビットの他のおすすめポイントとしては、以下のようなものが挙げられます。

- Tポイントの利用が可能

- 原則勤務先への電話連絡なしでお金を借りられる

- 2021年HDI格付け調査三ツ星を獲得(電話対応やクオリティ部分◎)

他社3件55万借入有り過去(8年くらい前)金融事故あり ダメもとで申し込んだところ50万可決 電話対応もよく翌日 朝1番で振り込んでくれてました。 ありがたや~

出典:「みん評」

| 消費者金融名 | 三井住友カード |

|---|---|

| 融資スピード | 最短60分(即日融資)※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

| 限度額 | ~800万円 |

| 金利 | 3.0%~18.0% |

| Web申し込み | 可 |

| 無利息期間 | なし |

| 担保・保証人等 | 不要 |

| 遅延損害金 | 実質年率20.0% |

| その他 | 借入・返済時Tポイントが貯まる・使える |

↓ SMBCモビットのお申し込みはこちらから ↓

\ Web申し込みなら最短15分!※ /

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

アイフル

アイフルは、審査申し込みから融資を受けるまで、非常にスムーズで土日でも即日融資が受けられる消費者金融カードローンです。

「今すぐに現金が必要!」という場合でも安心して利用することができ、初めて消費者金融を利用する人も、簡単な操作で申し込みができます。

スマホやパソコンから申し込みをすれば、24時間365日対応しており、最短18分で審査が終わり融資が受けられます。

また、審査は土日でも9時~21時までの時間内に完了すればその日のうちに融資が受けられるため、安心です。

さらに、スマホアプリを使えば、キャッシングカード不要でいつでもどこでも借入ができ、セブン銀行やローソンの銀行ATMなどで返済もできます。

最大30日間の無利息サービスもあるため、特に初めて消費者金融を利用する人などにおすすめのカードローンです。

- 最短18分で審査完了のスピード感※

- 周りに絶対バレたくない方におすすめなのは「スマホローン」

- 24時間365日申し込むことができる

※お申込の状況によってはご希望にそえない場合がございます。

無人の機械で審査ができることや、ロックのかかる扉があったので、ほかの人に見られることなくお金を借りられたのがすごく好印象でした。さらに嬉しかったのは、当時バイトしかしておらず源泉徴収の紙や証明書も持っていなかったので、借りられるか不安だったのですが、審査を受ける際に電話口での女性の対応がすばらしく無事借りることが出来ました。

出典:「みん評」

| 消費者金融名 | アイフル |

|---|---|

| 融資スピード | 最短18分※ |

| 限度額 | ~800万円 |

| 金利 | 3.0%~18.0% |

| Web申し込み | 可 |

| 無利息期間 | 最大30日間 |

| 担保・保証人等 | 不要 |

| 遅延損害金 | 実質年率20.0% |

| その他 | 1,000円単位での借り入れも可能 |

※お申込の状況によってはご希望にそえない場合がございます。

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

↓ アイフルのお申し込みはこちらから ↓

\ 最短18分での融資も可能! /

※お申込の状況によってはご希望にそえない場合がございます至急お金を作る方法(3日~1週間以内)

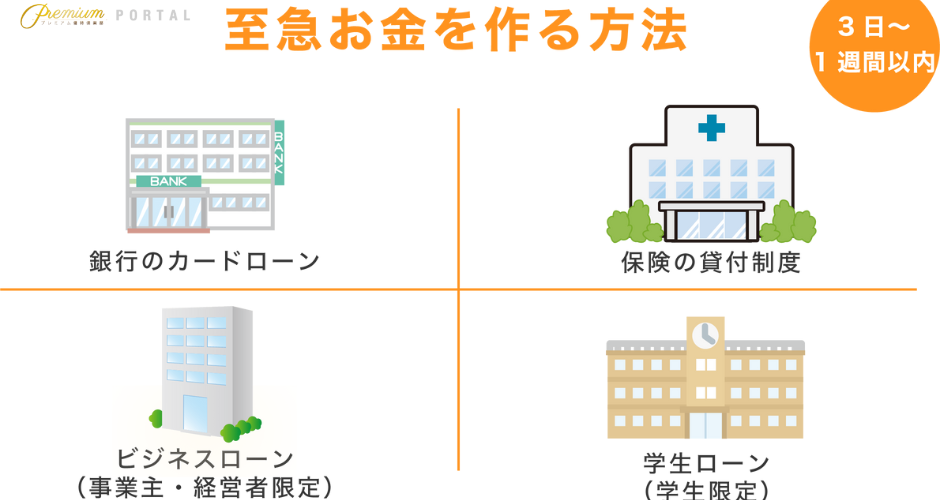

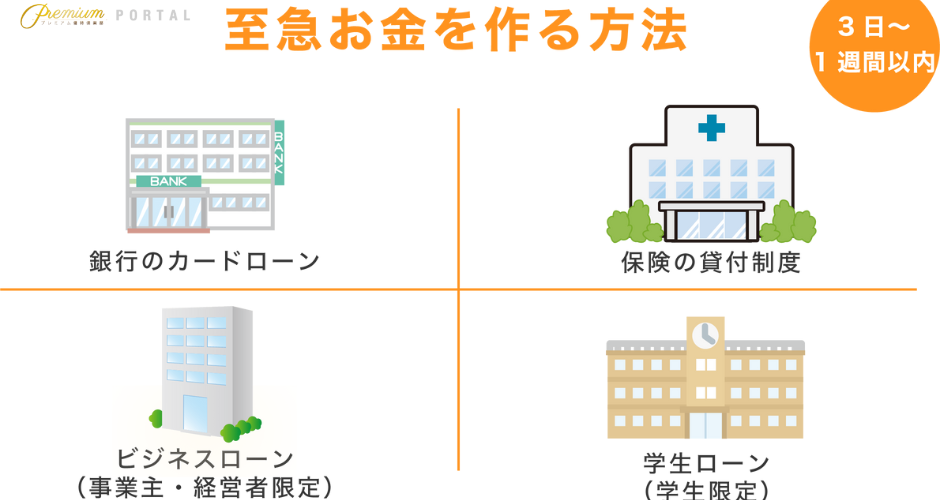

3日から1週間以内にお金を作れる方法について紹介していきます。

即日とまではいかないものの、そこそこ早くお金を作る必要がある方向けの方法です。

- 銀行のカードローンを利用する。

- 保険の貸付制度を利用する。

- ビジネスローンを利用する。(事業主・経営者限定)

- 学生ローンを利用する。(学生限定)

銀行のカードローンを利用する

銀行のカードローンは、早くて申込みの翌日から数日でお金を借りることができるサービスです。

比較的スピーディな融資が行われますが、消費者金融に比べると審査に時間がかかり、即日融資とはいきません。

また、消費者金融に比べ審査も厳しく、年収や勤務先、過去のローン実績などによっては審査を通過できない場合もあります。

銀行のカードローンは、スピーディさや審査面では消費者金融に劣るものの、消費者金融よりも金利が低く、返済時の負担も減るのがメリットです。

| 金利 | |

| 銀行カードローン | 年1.5~15% |

| 消費者金融 | 年3~18% |

銀行カードローンは年収の3分の1を超える額の融資は自粛していますので、年収300万なら100万、500万なら165万が融資の上限となります。

保険の貸付制度を利用する

生命保険に加入している方は、契約者貸付制度を利用することでお金が借りられます。

契約者貸付制度とは、加入している保険を中途解約した際、保険会社より支払われる「解約返戻金」を担保に、お金が借りられる制度のことです。

解約返戻金の70~90%程度を目安にお金が借りられますが、全ての生命保険で利用できる訳ではありません。

契約者貸付制度を利用できるのは、積立など貯蓄性の高い保険や、解約返戻金が設定されている保険に限ります。

また、加入期間が短いなど積み立て金額が少額の場合は、貸付が受けられないこともありますので、利用を考えている方は保険会社に問い合わせてみると良いでしょう。

契約者貸付制度は、銀行や消費者金融などからお金を借りる場合と異なり、自分の支払ってきた保険料から支払われるので、金利がかからないのが特徴です。

ビジネスローンを利用する

ビジネスローンは、主に個人事業主や会社経営者(法人代表者)に向けて融資される、利用者が限定されたローンです。

事業に必要な資金を融資するのに特化したローンなので、事業に携わっていない人は利用ができません。

基本的に利用は保証人や担保が不要のローンで、利用者の信用情報や決算書などを元に審査が行われます。

審査時に信用情報などを数値化して、機械的に判断されるスコアリングを導入する機関も増えており、それらの機関では早いと申込日の即日から翌日には融資可能です。

通常の銀行融資では、申込みから融資まで1ヶ月以上かかることもありますが、ビジネスローンは最短で即日~1週間程度で融資が行われます。

学生ローンを利用する

学生ローンは、大学生を対象としたローンで、満18歳以上なら親の同意があれば融資が受けられます。

賃金法の総量規制により、学生ローンで借りられる金額の上限は、年収の3分の1までです。

審査の際には、借りたお金を何に使うのか使途を細かく尋ねられることもあり、遊びやギャンブル目的での申込みは審査で落とされます。

毎月の返済が度々遅れたり、返済しない期間が2ヶ月以上経過したりすると、最悪の場合ブラックリストに載ることも。

ブラックリストに載ると、完済から5年から10年程度はローンが組めなくなるので、しっかり返済計画を持った上での利用が必要です。

至急お金を作る方法(1週間~半月以内)

至急お金を作る方法について、1週間超から半月以内の期間でお金を作れる方法をご紹介していきます。

- 銀行のフリーローンを利用する。

- クラウドソーシングサイトで稼ぐ。

- 会社の従業員貸付制度を利用する。

- オークションサイトで販売する。

- 治験のアルバイトをする。

- 国や自治体の融資制度を利用する。

銀行のフリーローンを利用する

銀行のフリーローンは、お金の使い道を問わずに利用ができるローンのことです。

目的に応じて利用する「目的別ローン」の一種で、パソコンの購入資金や旅行費用、引っ越しの資金など様々な用途に利用できますが、事業用など一部利用できない用途があります。

融資は1回のみで完済したら契約終了となり、例えば、50万円のローンで15万円返済したとしても、15万円が借りられるようになる訳ではありません。

銀行のフリーローンには、担保が必要な「有担保型」と、担保の必要がない「無担保型」とがあり、有担保型の方が利息が低く、融資上限額も多く設定されています。

クラウドソーシングサイトで稼ぐ

クラウドソーシングサイトを利用し、仕事を受注して終わらせていくことで、2,000円から2万円程度のお金が作れます。

クラウドソーシングサイトとは、Webを通じて、クライアント(依頼者)とワーカー(受注者)をマッチングさせるサービスのことです。

住所や氏名など、個人情報を伏せたまま仕事ができるのが特徴で、動画編集やイラスト作成、ライティングのほか、データ入力など日々様々な仕事が募集掲載されています。

報酬が振込まれるのは月に2回というサービスも多いので、少し時間にゆとりのある方向きです。

仕事には、受けた仕事を納品して終わりの単発から、継続的に仕事が依頼される継続があり、継続の仕事を獲得できれば、安定収入にも繋がります。

会社の従業員貸付制度を利用する

勤めている会社に「従業員貸付制度」がある場合、会社からお金を借りることができます。

従業員貸付制度は、従業員が急な出費などでお金が必要となった時、会社がお金を貸し付ける制度のことです。

貸付上限額や、利息制限法の範囲内で金利を会社側が決められますが、福利厚生の一環として行っている会社も多く、0.1~3.0%前後の金利となっています。

銀行ローンや消費者金融のローンよりも金利が低いため、返済の負担も少なくて済み、返済方法も毎月給料より天引き、退職金で返済など柔軟な会社も多いです。

デメリットとして、自主的な返済の場合、返済に遅れると社内の評価に影響してしまうこともあり、出世に泥を塗ることもあります。

オークションサイトで販売する

Yahoo!オークションやメルカリなど、オークションサイトで販売することで、お金を作ることができます。

ただし、出品した品物が売れる(落札される)かどうかは不確定で、取引相手によっては入金まで時間が掛かることも。

例えば、メルカリでは取引の評価が終わると取引終了となり、取引終了を起算日として数日後に代金の振込みがされます。

品物を受け取ったが評価を付けてくれない相手の場合、いつまでも取引終了とならず、運営側が設定する取引期間満了まで待たなくてはなりません。

多くの人は商品を受け取ると、即日か数日中に評価を付けてくれますが、「受け取ったらおしまい」という相手だった場合、代金を手にするまで数週間の時間を要します。

取引の相手次第で、代金の入金期間が左右される運要素や、出品した品物が売れるかどうかわからない点が、ネットオークションのデメリットです。

着実に売却し、できるだけ早くお金を作りたい場合は、リサイクルショップか質屋を利用すると良いでしょう。

治験のアルバイト(協力)をする

治験とは、まだ世の中で販売されていない薬の安全性や、有効性を確認するための試験のことです。

薬を服用し、安全性や有効性を確認するのが治験のバイト(協力)で、通院する治験と、入院が必要な治験の2通りがあります。

治験はバイトとして扱われず、あくまでも治験への協力ということで、謝礼金や協力金の名目で支給され、相場は、1日あたり1万~2万ほどです。

もし万が一、治験中に体に悪影響が見られたら、即刻治験は中止となり、健康回復のために手当や補償がなされます。

サプリメントや食品などを摂り、安全性などを確認するバイトもありますが、そちらはモニター試験と呼ばれ、国の認可を必要とする治験とは異なります。

国や自治体の融資制度を利用する

もし、支給お金が必要な理由が職を失ったり、病気などで働けなくなったりしたことなら、国や自治体の融資制度が利用できる可能性があります。

自治体では社会福祉協議会が設けている「緊急小口資金制度」があり、10万円を上限に無利子または低金利で利用可能です。

利用するための条件は、

- 低所得世帯であること

- 緊急かつ一時的に生計維持が困難な状況であること

- 返済の見通しが立つこと

の3つで、これらの条件を満たしている場合は「緊急小口資金制度」が利用できます。

条件に当てはまる場合は、お住まいの市区町村にある社会福祉協議会に相談してみると良いでしょう。

生活が困窮してしまった方やお金が必要な方に向け、自治体のみならず、国にも様々な融資制度があります。

国や自治体による融資は、低金利または無利子であることが特徴で、条件に合致すれば誰でも利用できる制度です。

次の項では、国による融資制度について解説していきますので、そちらも併せてご覧ください。

国の融資制度を利用する

離職や病気などで収入が減ったり、得られなくなったりした場合、国の制度を利用して必要なお金を作ることができます。

国には様々な融資制度があり、それぞれ利用条件がありますが、どの制度も低金利または無利子で利用可能です。

- 国の融資制度には様々な種類がある。

- 保証人なしは低金利、有りは無利子で利用できる。

- 申込みから融資まで数日から数週間かかる。

無利子・低金利で利用できる

国は会社などとは異なり利益を追求しないので、融資の金利は低金利または、無利子となっています。

返済期間も長期に設定されていることも多く、より負担のない範囲での返済が行なえますので、利用条件に合う方は検討してみると良いでしょう。

審査や手続きに融資まで時間が必要

国の融資制度を利用する際、申込みから融資されるまで時間がかかることが多いです。

また、必要書類も複数あり、消費者金融のように即日手続き完了とはならないので、利用される方は早めに窓口に足を運ぶと良いでしょう。

国の融資制度には、以下のようなものがあります。

国の融資制度一覧

| 制度名 | 利用条件 | 融資可能額 |

| 生活支援費 |

|

|

| 一時生活再建費 |

|

60万円以内 |

| 求職者支援資金融資 |

|

月10万円 |

| 住宅入居費 |

|

40万円まで |

お金を至急作る必要があるなら

毎月決まった日になると、お金を作るのにあたふたする、貯金を切り崩しての生活が続いている、など常にお金を作る必要がある方は、一度お金の流れを見直す必要があるかもしれません。

借金が多く、返済のために生活が立ち行かなくなっている場合は任意整理、離職や解雇などで職を失い、収入の目処も立たない方は生活保護を検討すると良いでしょう。

- 家計や仕事を見直す必要があるかも。

- 借金で困っているなら、債務整理も視野に。

- 失業や病気などで働くのが困難なら、生活保護の受給も。

法的整理を行う(借金の場合)

任意整理とは債務整理の一種で、弁護士や司法書士を立て、貸付先の金融機関と相談しながら、無理のない返済へと見直していくことです。

将来に渡って発生する金利が免除されたり、月々の返済額が少なく見直されたりと、より負担の少ない返済になります。

債務整理には任意整理のほか、自己破産や個人再生がありますが、最も多くの方が利用する債務整理が任意整理です。

任意整理を行うとブラックリストに載り、以降5年間はクレジットカードやローンの利用ができなくなりますが、手続きが開始されると、弁護士や司法書士が窓口となるため、催促の連絡が来なくなります。

借金で苦しい方は、一度弁護士か司法書士に任意整理または、債務整理の相談してみるのがおすすめです。

なお、個人再生や自己破産は、約10年間クレジットカードやローンの利用ができなくなります。

生活保護を検討する

心身の理由や解雇などにより、収入を得るのが難しい方は、生活保護制度の利用を検討してみるのもよいでしょう。

生活保護制度は、日本国憲法にも定められている国民の権利で、病気で働けなくなったり、職を失ったりして収入を得られなくなった場合に利用できる制度です。

生活保護制度を利用することで、以下のような住宅扶助や生活扶助、医療扶助などが受けられます。

| 生活を営む上で生じる費用 | 扶助の種類 | 支給される内容 |

| 日常生活に必要な費用 (食費・被服費・光熱費等) |

生活扶助 | 基準額は、 (1)食費等の個人的費用 (2)光熱水費等の世帯共通費用を合算して算出。 特定の世帯には加算があります。 (母子加算等) |

| アパート等の家賃 | 住宅扶助 | 定められた範囲内で実費を支給 |

| 義務教育を受けるために必要な学用品費 | 教育扶助 | 定められた基準額を支給 |

| 医療サービスの費用 | 医療扶助 | 費用は直接医療機関へ支払 (本人の負担なし) |

| 介護サービスの費用 | 介護扶助 | 費用は直接介護事業者へ支払 (本人の負担なし) |

| 出産費用 | 出産扶助 | 定められた範囲内で実費を支給 |

| 就労に必要な技能の修得等にかかる費用 | 生業扶助 | 定められた範囲内で実費を支給 |

| 葬祭費用 | 葬祭扶助 | 定められた範囲内で実費を支給 |

出典元:厚生労働省 生活保護制度

生活保護制度の利用や相談は、住まいの地域にある福祉事務所の生活保護担当が窓口となります。

生活をしていくのが困難になっている場合は、一度福祉事務所まで足を運んで相談してみてください。

生活保護を受けるのは恥ずかしい、なんだか申し訳ないという方も多いですが、困窮な状態が続くと納税すらできなくなります。

まずは生活の再建が重要で、力を付けて現状を改善し、後に税金を収めるなどして国にお返しをしていけば良いでしょう。

家計や仕事を見直す

家計を見直すことで、これまで無駄に使っていたお金が見えてくることがあります。

毎月何に幾ら使っているのか、を紙に書き出して明確にし、削れそうな費用があれば思い切って削りましょう。

毎月課金されているサービスの停止や、生命保険の保障内容の見直し、携帯電話を格安SIMに変えるなど、家計を見直すと意外と削れる費用が見えてきます。

それでも常にお金が足りない状況なら、現在の収入では必要額が足りないということですので、収入がアップできないか仕事を見直し、転職を検討してみるとよいでしょう。

至急お金を作る方法まとめ

至急お金を作る方法について、お金が作れる期間をもとに、16の方法を紹介してきました。

最も早くお金を作れる方法が消費者金融系のローンや、クレジットカードのキャッシングなどですが、利用の際には注意点もあります。

もし頻繁にお金が足りない状態が訪れるなら、家計や仕事の見直し、借金が多い場合は法的整理(任意整理)も検討してみると良いでしょう。

本記事を参考に、支給お金を作って安心につなげてください。

※プレミアム優待倶楽部PORTALでは、アフィリエイトプログラムを利用し、アコム社などから委託を受け広告収益を得て運営しております。