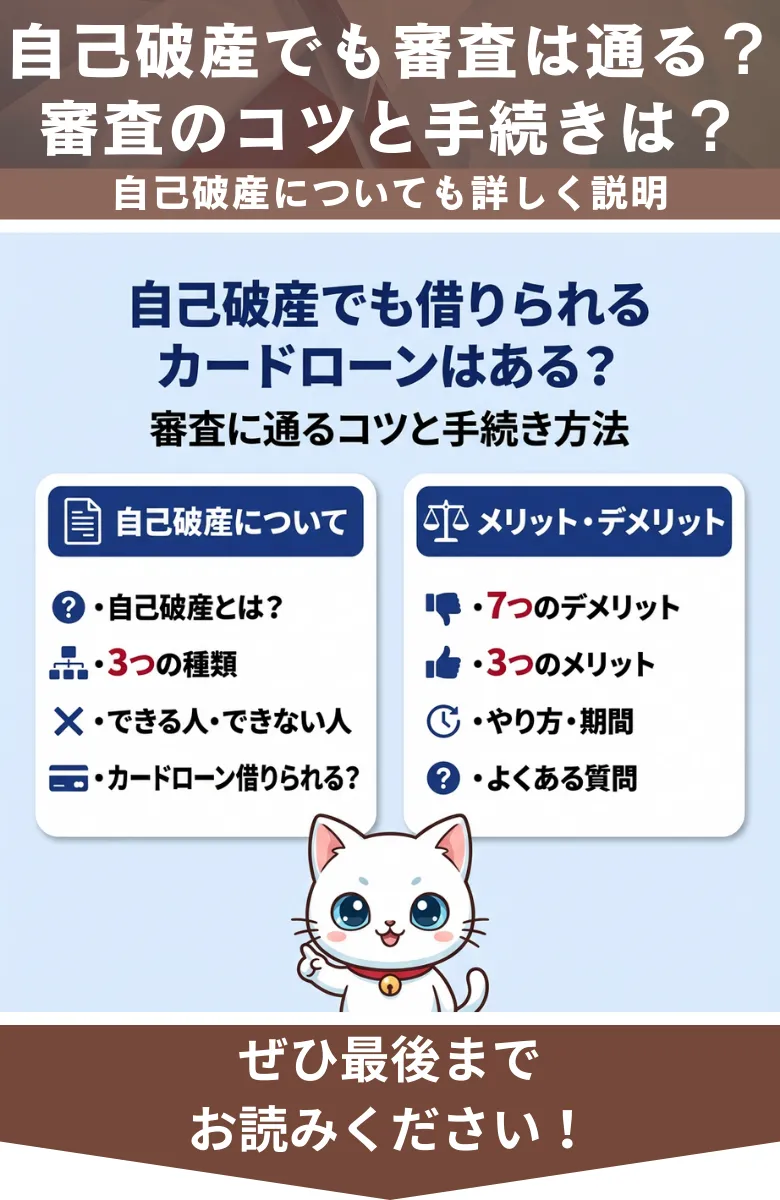

自己破産では自分の借金をゼロにすることができますが、その分決して軽くないデメリットも伴います。

そのため手続きを行う際には十分注意が必要です。

そこで今回は、自己破産の種類やできなくなること、配偶者や子供など家族への影響について解説していきます。

自己破産すべきか迷ったら、まずはメリットとデメリットを知って、手続きの重さについて理解を深めていきましょう。

- 自己破産とは?

- 自己破産の3つの種類

- 自己破産ができる人・できない人

- 自己破産したら消費者金融カードローン借りられない?

- 自己破算から10年以上経過しているなら大手消費者金融

- 自己破産をするとできないこと|7つのデメリット

- 自己破産をするとできること|3つのメリット

- 自己破産のやり方・期間

- 自己破産後に関するよくある質問

- 借金や自己破産で悩んでいるなら無料で相談できる「はたの法務事務所」

| 金額別カードローン関連記事 | |||

|---|---|---|---|

3万円借りる 3万円借りる |

10万円借りる 10万円借りる |

30万円借りる 30万円借りる |

300万円借りる 300万円借りる |

自己破産とは?

自己破産は、借金の返済が困難になったとき、裁判所を通じて返済を免除してもらう法的手続きを指します。

当たり前のことですが、借金をしている人はその借金を借入先に返済していく責任を負っています。

しかし職を失ったり病気になったりなど、何らかの危機的状況に立たされれば、予定通りの返済が立ち行かなくなってしまうことも出てきます。

そんなときは弁護士や司法書士などの専門家に相談し、借金の整理を行う債務整理という手続きをする流れが通常です。

そしてこの債務整理の中の一つに該当するのが自己破産であり、借金を免除してもらう手続きのため、いわば最終手段としても見られています。

しかし本来返済の義務がある借金がゼロになるということは、それ相応のデメリット・リスクが伴います。

そのため自己破産さえすれば借金がなくなって楽になるというわけではないのも事実です。

借金の返済が困難になり自己破産を検討する際には、本当に自己破産をしても大丈夫なのか、デメリットを含めて慎重に判断する必要があります。

困ったときは、自己破産すべきかどうかしっかりと弁護士などに相談することが大事です。

自己破産の3つの種類

自己破産は以下のように3つの種類に分かれます。

- 管財事件

- 少額管財事件

- 同時廃止事件

ポイントは財産の有無です。

財産がある場合は管財事件もしくは少額管財事件になり、財産を所有していないときは同時廃止事件で手続きが進みます。

では、一つひとつの手続きの詳細や違いを整理していきましょう。

管財事件

管財事件は、住宅や土地、自動車、貴金属、預貯金といった財産を本人が所有している場合に行われる自己破産手続きにあたります。

この手続きが取られる場合、基本的に対象となる財産は取り上げられることになり、その財産は現金化されたのちに債務者(=貸金業者など)に配られます。

このとき財産を管理する人を破産管財人と呼び、破産管財人を務めるのは裁判所によって任命を受けた人です。

そしてこの破産管財人に財産を管理してもらうのには報酬が必要となり、手続きにあたっては裁判所を通じてあらかじめ報酬支払が必要になります。

この支払金のことを予納金といいます。

ただ、財産を所有していない場合も、例外的に管財事件の手続きが取られることはあります。

それは裁判所によって免責不許可と判断されたケースです。

ギャンブルや買い物などの浪費で借金をしたり、意図的に財産を隠したりしたときがこれに該当し、借金免除の許可が下りないときです。

少額管財事件

管財事件の中でも比較的規模が小さいものは少額管財事件として扱われます。

少額管財事件はいくつかの手続きを簡略化して行われるものであり、その分予納金も少なくなるのが特徴です。

少額管財事件になるかどうかは、財産の額によって決まってきます。

一定額よりも財産が少ない場合は、管財事件の中でも少額管財事件となり、手続きも簡易なもので済むパターンが多いです。

同時廃止事件

管財事件は財産があるときに選ばれる自己破産手続きの方法ですが、一方で本人が財産を持っていない場合は同時廃止事件という方法がとられます。

自己破産を選ぶ人は、すでに借金返済のために財産を処分していたり、預貯金をすべて使ってしまっていたりすることも珍しくないため、そういったケースにおいては同時廃止事件で手続きが行われるのです。

本来自己破産では財産を差し押さえて手続きを進めることになりますが、差し押さえが可能な財産がなければ、財産の調査や現金化などの行程を挟む必要はなくなります。

したがって同時廃止事件では、管財事件の際に支払う必要のあった予納金は不要になり、手続きも比較的早く終了する傾向が見られます。

自己破産ができる人・できない人

自己破産は、実は借金が困っていれば誰でもできるというわけではありません。

ここからは、自己破産ができる人とできない人の特徴をわかりやすく整理していきます。

自己破産ができる条件

自己破産を認めてもらうには、まず返済が困難であることを正しく証明したうえでそれを正当であると判断してもらう必要があります。

例えば借金はたくさんあるものの、仕事は安定しており、預貯金も少なくないという状況下で、ただ単純に返済したくないという理由だけで自己破産の申し立てをするのは正直難しいといえるでしょう。

自己破産の際には詳しい状況が記載された申立書を提出しますが、これには収入や資産の状況や現在の借金額などが書かれます。

収入も安定していて資産も十分にあるという状態では、返済が困難であることを論理的に説明するのは難しくなるためです。

また、ほかの条件として免責不許可事由に当てはまらないことというのもあります。

免責不許可とは、借金をゼロにすることの許可をもらえない状態のことを指します。

具体的には、以下のようなパターンに該当するときです。

- ギャンブルが理由で借金が膨らんだ

- ブランド品を買い込んで多額の借金を抱えることになった

- 最初から自己破産する目的で多くの借入をした

- 借入にあたっての審査の際に収入や職業などの情報を偽っていた

- 処分されないように一部の財産を秘匿していた

- 過去7年以内に債務整理を行っている

このような状況に当てはまる場合は、免責不許可と判断され、自己破産が認められないことがあります。

そのためこれらの事由に当てはまらず、自己破産するのが妥当と判断された場合は、手続きが可能となります。

自己破産ができないケース

まず自己破産できないケースは、上でもピックアップしてきた免責不許可事由に該当するときです。

例えば、パチンコや競馬といったギャンブルによる借金が理由で自己破産が認められないケースは代表的といえます。借金をしなければならない正当性が認められづらいからです。

もちろんそれでも返済に困窮している状態であることには変わりませんので、免責不許可事由に当てはまっても、救済措置がまったくないわけではないのも事実です。

しかし自己破産における基本的な取り決めとして、免責不許可事由に当てはまる場合は、裁判所からの免責許可が下りづらいことは覚えておきましょう。

また、自己破産が認められないケースは、以下のようにほかにもいくつかパターンがあります。

- 借金が少額である

- 予納金の支払いができない

- 特定の職業に該当し、その職を手放せない

まず、比較的少額の借金は自己破産が認められにくい傾向があります。

具体的に金額が決まっているわけではありませんが、目安は100万円以下です。

少ない借金であれば、生活を一時的に切り詰めるなどすれば返済可能と判断されるためです。

また、自己破産にあたっては予納金が必要となるため、この支払いができないときも自己破産することは不可能となります。

予納金は、手続きを進めるために必要な手数料のような考え方をするとわかりやすいでしょう。

管財事件の項目で触れたように、手続きを行う際には財産の整理など多くの行程が必要となります。

そのためにかかる費用を負担できない場合は、当然ながら自己破産はできなくなります。

続いて、自己破産をする際には特定の職業は制限を受けるため注意が必要です。

- 弁護士・司法書士などの士業

- 宅地建物取引士

- 保険外交員

- 証券会社などの外務員

- 警備員

本人が主にこれらの職業に該当する場合は、自己破産の手続き中から手続き後しばらくの期において、資格を喪失することになります。

したがっていずれかの職業の人が自己破産をする場合は、一定期間職を離れなければなりません。

それが難しい場合は、残念ながら自己破産は認められないのです。

自己破産したら消費者金融カードローン借りられない?

自己破算したからといって、一生お金が借りられないということはありません。

しかし、直近5年は借入がかなり厳しいと思っておきましょう。

というのも、信用情報から自己破算の記録が消えるのに5~10年ほど必要だからです。

もし、自己破算から十分な期間を設けずに借り入れが必要になった際は、中小消費者金融であれば審査に通る可能性があります。

その理由としては、中小消費者金融は過去の自己破算履歴よりも現状の経済的信用を重視するためです。

自己破算後に借り入れが必要になった際に下記の消費者金融がおすすめです。

フクホー

フクホーは、創業50年の老舗消費者金融です。

大阪に店舗を構えていますが、来店する必要がないため全国から利用できます。

フクホーの申し込み条件は下記の通りです。

以下に該当する方はご契約できません。

- 他社のご返済が現在延滞中や過去のお借入れを放置されている方

- 自営業主、会社役員、現在お仕事をされていない方

- 資格確認書をお持ちでない方

- 20歳未満66歳以上の方

- ご本人以外からのお申込み(他人名義でのお借入れ)

アロー

アローは、振り込みスピードが魅力的な中小消費者金融です。

大手消費者金融では借り入れられなかったが、アローでは借りられたという声もあり、独自の柔軟な審査基準に定評があります。

- 年齢25歳以上及び66歳未満であること

- 他の貸金業者からの借入が年収の1/3以内であること

- 勤続年数が1年以上(12ヵ月以上)であること

- 現在、他社で延滞していないこと

- 健康保険に加入していること

- 自営業者の場合は確定申告等年収証明が提出できること

エイワ

エイワは自己破算後、免責が確定していれば借りれる条件に該当します。

エイワで借りられる融資金額の上限は50万円となっているので、少額の利用におすすめです。

- 満20歳以上で安定した収入のある方

自己破算から10年以上経過しているなら大手消費者金融

自己破算から10年以上経過し、信用情報から消えていれば大手消費者金融からの借り入れも可能です。

中には、自己破算から5年程度でも借りられる場合もあるので、まずは各消費者金融の公式サイトをご覧ください。

アイフル

アイフルは最短18分で融資を受けることができます。※

また、金額もある程度希望に沿ってもらえることも魅力です。

最大30日間無利息期間があるので、短期利用の方に特におすすめの消費者金融となっています。

※お申込の状況によってはご希望にそえない場合がございます。

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

↓ アイフルのお申し込みはこちらから ↓

\ 最短18分での融資も可能! /

※お申込の状況によってはご希望にそえない場合がございますプロミス

プロミスの申し込みはWebで完結し、最短3分※で融資が可能なのでお急ぎ方のおすすめです。

また、金利は業界最低水準となっており、他社よりも利息の負担が少ない点もポイント。

SMBCグループの「SMBCコンシューマーファイナンス株式会社」が運営しているので、安心して利用できるでしょう。

※お申込み時間や審査によりご希望に添えない場合がございます。

※お申込み時間や審査によりご希望に添えない場合がございます。

※お申込み時間や審査によりご希望に添えない場合がございます。※おまとめローンご希望の方は、フリーキャッシング申込後、オペレーターさんにご相談ください。

※お申込み時間や審査によりご希望に添えない場合がございます。

三井住友カード(SMBCモビット)

SMBCモビットは、原則電話連絡なしに在籍確認できるので、周りにばれにくいとして人気です。

また、三井住友・三菱UFJ・みずほ・ゆうちょのいずれかの銀行口座を開設していれば、資格確認書だけでWeb申込が可能となっています。

↓ SMBCモビットのお申し込みはこちらから ↓

\ Web申し込みなら最短15分!※ /

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

自己破産をするとできないこと|7つのデメリット

自己破産は、決して軽くないデメリットやリスクをはらみます。

本来負うべき債務を放棄してゼロにしてもらうということは、相応のペナルティを受ける対象になるということです。

ここからは、自己破産をすることでできなくなることについて詳細を解説していきます。

自己破産するべきか検討を進める際には、以下のデメリット・できなくなることを事前によくチェックしたうえで慎重に判断していきましょう。

手続き後は一定期間借入ができなくなる

まず注意したいのは、自己破産後は一定期間借入ができなくなるということです。

自己破産をして借金が免除されれば、そのことは金融事故の情報として、信用情報機関に登録されます。

基本的に貸金業者や銀行、保証会社などは、借入申し込みにあたっての審査の際にはこの信用情報機関の情報を照会するため、事故情報のある人には貸付を行いません。

これは、カードローンやキャッシングだけでなく、車や家のローン、その他教育ローン、ショッピングローンなども同様です。

ローンを組むときは原則としてローン会社は信用情報をもとに審査を行うため、自己破産をしたという事故情報が記録されている人にはほぼ100%貸付をしないのです。

いわゆるブラックリスト扱いされてしまうため、自己破産後は、しばらく車や家の購入は難しいととらえておくべきでしょう。

もちろん現金一括で買うなら問題はありませんが、ローンでの購入は不可能です。

ちなみに事故情報が抹消されるまでにかかる時間は、5年~10年ほどになります。

情報が抹消されれば、その後は審査に通る可能性が出てきます。

一定期間クレジットカードを持てなくなる

信用情報機関に登録された金融事故の情報によって影響を受けるのは、クレジットカードを作るときも同じです。

クレジットカードも、基本的に信用情報に問題がない人が作れるものなので、自己破産後は、少なくとも情報が抹消されるまで新規で作ることはできません。

また、現在持っているクレジットカードも、自己破産の手続きをすれば手続き期間中に強制解約となるため、そのまま使用することはできなくなります。

また、これは家族カードも同様なので、自分が家族カードを契約している場合は、家族もそのカードで決済することはできなくなります。

したがって自己破産後は、少なくとも事故情報が消えてクレジットカード持てるようになるまでは、基本的には現金で支払いのやりくりをする必要があります。

ちなみにデビットカードなら持つことはできますが、デビットカードは口座残高から直接引き落としになるカードなので、クレジットカードのように後払いで精算することはできません。

クレジットの代わりにデビットカードを持つときは、この違いには注意しておきましょう。

20万円以上の価値を持つ財産が持てなくなる

自己破産の際には、20万円以上の財産は処分の対象となります。

借金が払えない代わりに、財産を売却してその金額を債務者に配当するためです。

したがって車や住宅、土地、その他貴金属や骨董品、美術品など、20万円以上の価値を持つものは基本的に差し押さえされてしまいます。

ただ、以下のような財産は例外的に差し押さえの対象外となるケースがあります。

- 差し押さえが禁止されているもの(衣服、寝具、家具、家電、パソコンなど)

- 99万円以下の現金

これらが差し押さえ不可となっているのは、生活維持のために最低限必要となるものだからです。

ただ、自己破産は人によってケースバイケースとなるため、これらの財産でも差し押さえの対象となる場合はあります(同じ衣類でも高価なブランド品の衣類を所有しているときなど)。

なお、自己破産の手続きが終了した後に財産を持つのは自由です。

手続き後は、20万円以上の財産を持ったとしても、差し押さえされることはありません。

一部の職業は一時的に免許停止となる

自己破産の手続きをしている間は、一部の職業は免許が一定期間停止されるため注意が必要です。

- 弁護士・司法書士などの士業

- 宅地建物取引士

- 保険外交員

- 証券会社などの外務員

- 警備員

主にこれらの職業に該当する人は、手続き期間中は仕事を離れる必要があります。

手続きを行っている間に仕事をする場合は、少なくともほかの職業に就かなければなりません。

免許停止が解除されるのは、自己破産手続きが終了してからです。

したがって自己破産には数か月程度時間がかかるため、復帰できるのは数か月程度先になるということです。

また、このように仕事に制限がかかれば、職場に自己破産の事実が知られてしまうことは避けて通れないでしょう。

その他の職業は基本的に自己破産をしても、そのことが会社に知られることはありませんが、上のような職業に該当する人は会社には秘密にできなくなります。

自由に引越しや旅行ができなくなる

自己破産の手続きを行っている間は、引越しや旅行をするとき、原則として裁判所にそのことを連絡する必要があります。

そのため自由に引っ越したり旅行に行ったりすることはできないため注意しましょう。

ただ、基本的によほどのケースを除いて許可は下ります。

そのため許可が出ないことに対してそこまで心配する必要はありませんが、例えば弾丸でいきなり数日遠出して旅行するようなことはできないため注意は必要です。

また、引越しでマンションやアパートを借りるときには保証会社の審査が入る場合が多いです。

一部の保証会社は信用情報を照会してその人の支払い能力をチェックするため、自己破産後は、少なくとも情報が抹消されるまでは一部の賃貸物件の審査には落ちやすくなる可能性もあります。

そのため自己破産をした後にマンションやアパートを借りる際には、信用情報をチェックしない保証会社が付いている物件を選ぶ必要が出てきます。

借金や自己破産の事実を秘密にできなくなる

借金をしていたこと、そして自己破産したことは、自己破産手続きを行う際に秘密にできなくなります。

そもそもマイホームが差し押さえされてしまえば家族には否が応でもばれてしまいます。

仕業などの仕事に就いている人は一定期間仕事ができなくなりますし、そうなれば職場にも自己破産の事実が知られてしまうでしょう。

また、自己破産すると、国の機関紙である「官報」に自分の名前と住所などが記載されます。

破産手続きをすれば各債権者に影響が及ぶため、国はその事実を公的に知らせる必要があります。

そのため官報に載ることは避けられません。

ただ、現実的な話をすれば、プライベートで官報をチェックする人はほとんどいません。

実際にここで官報の存在を初めて知った人は大部分を占めるでしょうし、仕事上の関係者が身の回りにいない限り、官報を通じて破産の事実を知られることはないでしょう。

しかしながらこのように多方面で、破産の事実が知れ渡る可能性があるのは確かです。

何らかのきっかけで官報を見た友人・知人が自己破産の事実を知る可能性も、限りなく低くはあるものの、ゼロではありません。

7年間は自己破産ができなくなる

自己破産をした後は、7年間同じように自己破産ができなくなります。

これはそもそも、自己破産できること、借金が免責となることの要件に「前回の免責許可から7年経っていること」が記載されているためです。

2回以上自己破産するかもしれないことを想定している人は少ないかもしれませんが、できなくなることの一つとしては、念のため認識しておきましょう。

自己破産を検討している時点で色々と不安も多いはず。無料相談ができる法務事務所などに相談するのがおすすめです。

自己破産をするとできること|3つのメリット

続いて、自己破産することで感じられるメリットを見ていきましょう。

自己破産には相応のデメリット・リスクが伴うのは確かですが、その分以下のようにできること・メリットも生まれます。

借金返済が免除される

まず、自己破産の最大のメリットは借金返済が基本的に全額免除されることです。

自己破産手続きによって免責が決定すれば、例えば以下のような債務がなくなります。

- カードローン・キャッシングなどの借金

- 住宅や車のローン

- クレジットカードのショッピング

- 滞納している携帯代金

- 滞納している家賃

- 友人・知人からの借金

- 買掛金

これらはすべて自己破産による免責の対象です。

そのため自己破産手続きが済めば、残っている借金は免除となり、支払う必要は一切なくなります。

ただ、注意したいのは税金や健康保険、年金等の滞納分です。

これらの滞納代金は自己破産の免責対象外となっているため、残念ながら自己破産をしても支払いが免除されることはありません。

滞納している場合は督促から解放される

自己破産を選ぶ人は、すでに借金を滞納しており、各債権者から督促の連絡が来ていることがほとんどです。

しかし自己破産の手続きが始まった段階で、各債権者からの督促連絡は一切ストップします。

自己破産の手続き依頼を受けた弁護士や司法書士は、各債権者へ「受任通知」を送ります。

これは「債務者が破産に向け動き出したため、以降の連絡のやり取りは弁護士を通じてお願いします」という通知です。

このため受任通知を受け取った各債権者は、債務者に直接督促をすることはできなくなります。

その後のやり取りはすべて担当の弁護士や司法書士を通じて行わなければならないからです。

そのため、「督促の電話が鳴りやまなくて怖い」「毎日督促の手紙ばかり届くので病んでしまった」

という場合でも、自己破産手続きを始めれば即刻そういった連絡は止まるため、以降は悩む必要がなくなります。

必要最低限の財産は残せる

自己破産をするとすべての財産を取り上げられてしまうイメージを持つ人は多いですが、実際には、必要最低限の財産は残せるようになっています。

ポイントは生活維持に必要なもの、99万円以下の現金です。

一般の生活を脅かすことになるものに対して差し押さえが実行されることはなく、日常生活に必要な家具などを取り上げられることはありません。

また、マンションやアパートに住んでいる人で家賃を滞納していない場合は、そのまま住むことができます。滞納がないのなら、自己破産がきっかけとなって退去を命じられることは基本的にありません。

管理会社やオーナーに破産したことがばれるリスクも低いです。

自己破産のやり方・期間

自己破産の進め方のポイントは、以下の通りです。

- 弁護士や司法書士へ依頼する

- 受任通知送付により督促がストップする

- 必要な資料をそろえる・資料を作成する

- 裁判所で3者面談を行う

- 財産の差し押さえ処分が実行される

- 免責許可が下りる

主にこのようなかたちで手続きは進みます。

自己破産をする場合はまず、弁護士や司法書士などの専門家に依頼するのが通常のパターンです。

そして依頼する際には、自己破産をはじめとした債務整理に特化して相談を受け付けている専門家を探すようにしましょう。

そして依頼が決定したその日には受任通知が送られるため、その時点で督促はストップします。

その後は必要に応じて書類を取り寄せ、基本的に弁護士が中心となって書類を作成していきます。

続いて破産申立書を受け取った裁判所は、本人、弁護士、裁判官の3者での面談を実施します。

場合によっては弁護士と裁判官のみで実施されることもあります。

このとき管財事件、少額管財事件、同時廃止事件のどのかたちで破産手続きを行うのか決まります。

そして管財事件の場合は、差し押さえの実行へと移り、最終的に免責許可となります。

なお、弁護士への依頼から免責許可までかかる期間は3~6ヶ月です。

ただし、管財事件の場合は財産の調査などの工程が入るため最大で1年ほどかかる場合もあります。

比較的短い期間で済む順でいうと、同時廃止事件、少額管財事件、管財事件の順になります。

自己破産後に関するよくある質問

最後に、自己破産後に関してよくある質問と答えをまとめていきます。

自己破産をすると、持ち家はどうなる?

自己破産をすると、基本的に持ち家は差し押さえ=没収の対象になります。

これは、ローンを滞納していなくても、完済してあっても変わりません。

破産によって借金が全額免除されれば、各債権者は貸していたお金が回収できないため、それはできる限り本人の財産をもって補填されます。

20万を超える財産のなかで生活維持に最低限必要と判断されないものは、差し押さえの対象となります。

したがって持ち家には基本的に住めなくなるため、実家に移り住んだり新たに賃貸物件を借りたりするなどの対処が必要です。

自己破産をすると、会社にバレる?

一部の職業を除けば、基本的に自己破産したことが会社に知られることはありません。

また、自己破産がきっかけで解雇されることもありません。

ただし、会社から借金をしている場合は、破産手続きが始まった通知が会社にいくため残念ながらばれてしまいます。

その他車やクレジットカードが持てなくなることが業務に影響し、間接的にばれてしまうことはあるかもしれません。

また、弁護士や税理士などの仕業、保険外交員、警備員などの職業は、自己破産によって影響を受ける職業になります。

これらの職業は手続き開始から一定期間仕事ができなくなる決まりのため、職を離れなければなりません。

このため破産によって仕事ができなくなれば、そのことを会社に伝える必要があります。

制限のかかる仕事をしている人は、会社にばれる可能性は高いでしょう。

自己破産でも借りられるカードローンまとめ

自己破産では借金が全額免除となって免責されるため、多額の借金を抱え、首が回らない状態になっている人にとっては大きなメリットがあるといえるでしょう。

しかしその分、手続き中やその後の生活ではあらゆる影響があるため、デメリット・できなくなることには注意が必要です。

特にマイホームに住めなくなることや車が没収されてしまうことなどは、多くの人にとって大ダメージとなるでしょう。

そのため自己破産をするか検討する際には、本当に自己破産で大丈夫か慎重に判断する必要があります。

弁護士や司法書士ともよく話し合い、現状を少しでも良くするための最も適切な選択肢を模索していきましょう。

| 金額別カードローン関連記事 | |||

|---|---|---|---|

3万円借りる 3万円借りる |

10万円借りる 10万円借りる |

30万円借りる 30万円借りる |

300万円借りる 300万円借りる |

| カードローンの評判関連記事 | ||

|---|---|---|

|

||

| 準備中 | ||