自己破産では自分の借金をゼロにすることができますが、その分決して軽くないデメリットも伴います。

そのため手続きを行う際には十分注意が必要です。

そこで今回は、自己破産の種類やできなくなること、配偶者や子供など家族への影響について解説していきます。

自己破産すべきか迷ったら、まずはメリットとデメリットを知って、手続きの重さについて理解を深めていきましょう。

- 自己破産とは借金返済を全額免除してもらう法的手続きのこと

- 自己破産をすると一部の財産を没収されたりしばらく借入やクレジットカードの利用ができなくなったりする

- 破産後はマイホームに住めなくなることで家族に影響する恐れがあり、家族が連帯保証人の場合は返済義務がその家族に移る

- 自己破産は自分でやろうとすると難易度も高く、司法書士などに相談するのが良い

- おすすめの相談先は相談も着手金も0円の弁護士法人ユア・エース!

自己破産をするとどうなる?

自己破産すると,借金など債務の支払義務を免れることができるという大きなメリットがある反面,いくつかの制限やデメリットがあることも確かです。

ただし,インターネットで出回っている自己破産のデメリットには間違った情報も少なくありません。

自己破産するとどうなのかについて正確な情報を把握した上で,自己破産を選択するかどうかを検討する必要があります。

以下では,自己破産するとどうなるのかについて,よくある質問について解説しています。

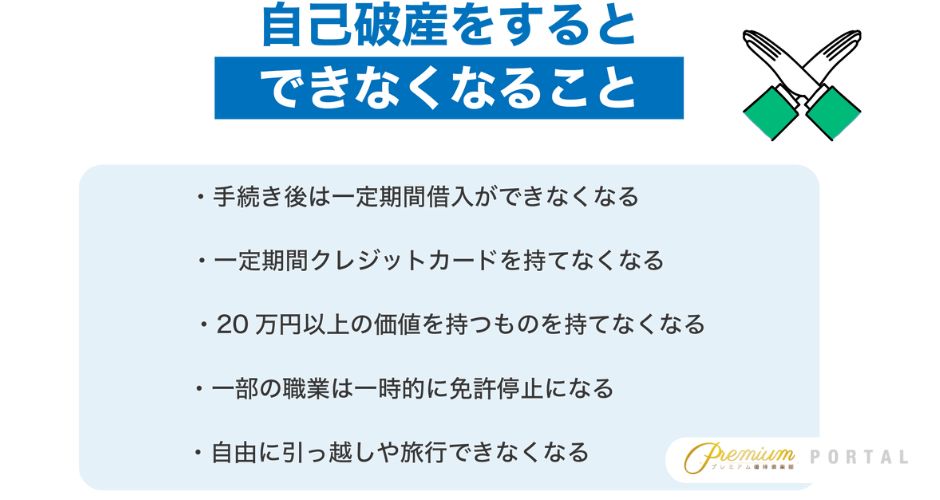

自己破産をするとできなくなること

自己破産は、決して軽くないデメリットやリスクをはらみます。

本来負うべき債務を放棄してゼロにしてもらうということは、相応のペナルティを受ける対象になるということです。

ここからは、自己破産をすることでできなくなることについて詳細を解説していきます。

自己破産するべきか検討を進める際には、以下のデメリット・できなくなることを事前によくチェックしたうえで慎重に判断していきましょう。

- 手続き後は一定期間借入ができなくなる

- 一定期間クレジットカードを持てなくなる

- 20万円以上の価値を持つものを持てなくなる

- 一部の職業は一時的に免許停止になる

- 自由に引っ越しや旅行できなくなる

手続き後は一定期間借入ができなくなる

まず注意したいのは、自己破産後は一定期間借入ができなくなるということです。

自己破産をして借金が免除されれば、そのことは金融事故の情報として、信用情報機関に登録されます。

基本的に貸金業者や銀行、保証会社などは、借入申し込みにあたっての審査の際にはこの信用情報機関の情報を照会するため、事故情報のある人には貸付を行いません。

これは、カードローンやキャッシングだけでなく、車や家のローン、その他教育ローン、ショッピングローンなども同様です。

ローンを組むときは原則としてローン会社は信用情報をもとに審査を行うため、自己破産をしたという事故情報が記録されている人にはほぼ100%貸付をしないのです。

いわゆるブラックリスト扱いされてしまうため、自己破産後は、しばらく車や家の購入は難しくなります。

もちろん現金一括で買うなら問題はありませんが、ローンでの購入は不可能です。

ちなみに事故情報が抹消されるまでにかかる時間は、5年~10年ほどになります。

情報が抹消されれば、その後は審査に通る可能性が出てきます。

一定期間クレジットカードを持てなくなる

信用情報機関に登録された金融事故の情報によって影響を受けるのは、クレジットカードを作るときも同じです。

クレジットカードも、基本的に信用情報に問題がない人が作れるものなので、自己破産後は、少なくとも情報が抹消されるまで新規で作ることはできません。

また、現在持っているクレジットカードも、自己破産の手続きをすれば手続き期間中に強制解約となるため、そのまま使用することはできなくなります。

また、これは家族カードも同様なので、自分が家族カードを契約している場合は、家族もそのカードで決済することはできなくなります。

したがって自己破産後は、少なくとも事故情報が消えてクレジットカード持てるようになるまでは、基本的には現金で支払いのやりくりをする必要があります。

ちなみにデビットカードなら持つことはできますが、デビットカードは口座残高から直接引き落としになるカードなので、クレジットカードのように後払いで精算することはできません。

クレジットの代わりにデビットカードを持つときは、この違いには注意しておきましょう。

20万円以上の価値を持つ財産が持てなくなる

自己破産の際には、20万円以上の財産は処分の対象となります。

借金が払えない代わりに、財産を売却してその金額を債務者に配当するためです。

したがって車や住宅、土地、その他貴金属や骨董品、美術品など、20万円以上の価値を持つものは基本的に差し押さえされてしまいます。

ただ、以下のような財産は例外的に差し押さえの対象外となるケースがあります。

- 差し押さえが禁止されているもの(衣服、寝具、家具、家電、パソコンなど)

- 99万円以下の現金

これらが差し押さえ不可となっているのは、生活維持のために最低限必要となるものだからです。

ただ、自己破産は人によってケースバイケースとなるため、これらの財産でも差し押さえの対象となる場合はあります(同じ衣類でも高価なブランド品の衣類を所有しているときなど)。

なお、自己破産の手続きが終了した後に財産を持つのは自由です。

手続き後は、20万円以上の財産を持ったとしても、差し押さえされることはありません。

一部の職業は一時的に免許停止となる

自己破産の手続きをしている間は、一部の職業は免許が一定期間停止されるため注意が必要です。

- 弁護士・司法書士などの士業

- 宅地建物取引士

- 保険外交員

- 証券会社などの外務員

- 警備員

主にこれらの職業に該当する人は、手続き期間中は仕事を離れる必要があります。

手続きを行っている間に仕事をする場合は、少なくともほかの職業に就かなければなりません。

免許停止が解除されるのは、自己破産手続きが終了してからです。

したがって自己破産には数か月程度時間がかかるため、復帰できるのは数か月程度先になるということです。

また、このように仕事に制限がかかれば、職場に自己破産の事実が知られてしまうことは避けて通れないでしょう。

その他の職業は基本的に自己破産をしても、そのことが会社に知られることはありませんが、上のような職業に該当する人は会社には秘密にできなくなります。

自由に引越しや旅行ができなくなる

自己破産の手続きを行っている間は、引越しや旅行をするとき、原則として裁判所にそのことを連絡する必要があります。

そのため自由に引っ越したり旅行に行ったりすることはできないため注意しましょう。

ただ、基本的によほどのケースを除いて許可は下ります。

そのため許可が出ないことに対してそこまで心配する必要はありませんが、例えば弾丸でいきなり数日遠出して旅行するようなことはできないため注意は必要です。

また、引越しでマンションやアパートを借りるときには保証会社の審査が入る場合が多いです。

一部の保証会社は信用情報を照会してその人の支払い能力をチェックするため、自己破産後は、少なくとも情報が抹消されるまでは一部の賃貸物件の審査には落ちやすくなる可能性もあります。

そのため自己破産をした後にマンションやアパートを借りる際には、信用情報をチェックしない保証会社が付いている物件を選ぶ必要が出てきます。

借金や自己破産の事実を秘密にできなくなる

借金をしていたこと、そして自己破産したことは、自己破産手続きを行う際に秘密にできなくなります。

そもそもマイホームが差し押さえされてしまえば家族には否が応でもばれてしまいます。

仕業などの仕事に就いている人は一定期間仕事ができなくなりますし、そうなれば職場にも自己破産の事実が知られてしまうでしょう。

また、自己破産すると、国の機関紙である「官報」に自分の名前と住所などが記載されます。

破産手続きをすれば各債権者に影響が及ぶため、国はその事実を公的に知らせる必要があります。

そのため官報に載ることは避けられません。

ただ、現実的な話をすれば、プライベートで官報をチェックする人はほとんどいません。

実際にここで官報の存在を初めて知った人は大部分を占めるでしょうし、仕事上の関係者が身の回りにいない限り、官報を通じて破産の事実を知られることはないでしょう。

しかしながらこのように多方面で、破産の事実が知れ渡る可能性があるのは確かです。

何らかのきっかけで官報を見た友人・知人が自己破産の事実を知る可能性も、限りなく低くはあるものの、ゼロではありません。

7年間は自己破産ができなくなる

自己破産をした後は、7年間同じように自己破産ができなくなります。

これはそもそも、自己破産できること、借金が免責となることの要件に「前回の免責許可から7年経っていること」が記載されているためです。

2回以上自己破産するかもしれないことを想定している人は少ないかもしれませんが、できなくなることの一つとしては、念のため認識しておきましょう。

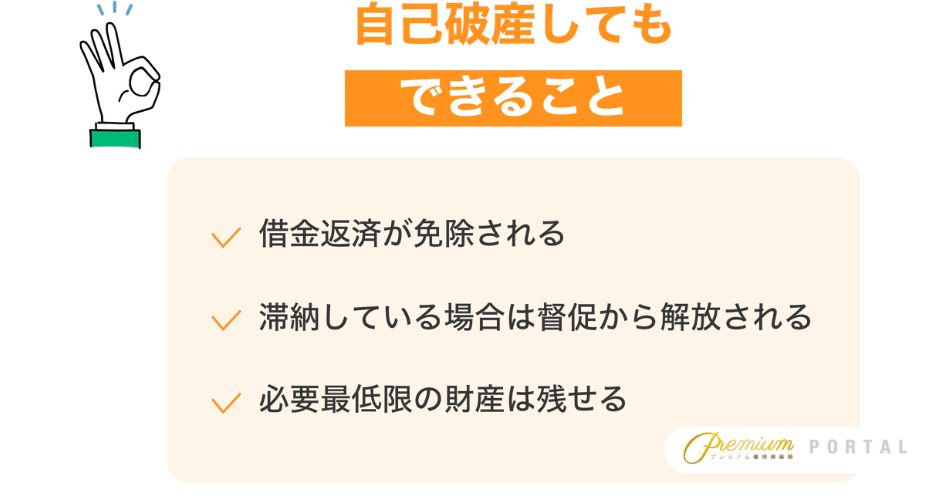

自己破産してもできること

続いて、自己破産することで感じられるメリットを見ていきましょう。

自己破産には相応のデメリット・リスクが伴うのは確かですが、その分以下のようにできること・メリットも生まれます。

- 借金返済が免除される

- 滞納している場合は督促から解放される

- 必要最低限の財産は残せる

借金返済が免除される

まず、自己破産の最大のメリットは借金返済が基本的に全額免除されることです。

自己破産手続きによって免責が決定すれば、例えば以下のような債務がなくなります。

- カードローン・キャッシングなどの借金

- 住宅や車のローン

- クレジットカードのショッピング

- 滞納している携帯代金

- 滞納している家賃

- 友人・知人からの借金

- 買掛金

これらはすべて自己破産による免責の対象です。

そのため自己破産手続きが済めば、残っている借金は免除となり、支払う必要は一切なくなります。

ただ、注意したいのは税金や健康保険、年金等の滞納分です。

これらの滞納代金は自己破産の免責対象外となっているため、残念ながら自己破産をしても支払いが免除されることはありません。

滞納している場合は督促から解放される

自己破産を選ぶ人は、すでに借金を滞納しており、各債権者から督促の連絡が来ていることがほとんどです。

しかし自己破産の手続きが始まった段階で、各債権者からの督促連絡は一切ストップします。

自己破産の手続き依頼を受けた弁護士や司法書士は、各債権者へ「受任通知」を送ります。

これは「債務者が破産に向け動き出したため、以降の連絡のやり取りは弁護士を通じてお願いします」という通知です。

このため受任通知を受け取った各債権者は、債務者に直接督促をすることはできなくなります。

その後のやり取りはすべて担当の弁護士や司法書士を通じて行わなければならないからです。

そのため、「督促の電話が鳴りやまなくて怖い」「毎日督促の手紙ばかり届くので病んでしまった」

という場合でも、自己破産手続きを始めれば即刻そういった連絡は止まるため、以降は悩む必要がなくなります。

必要最低限の財産は残せる

自己破産をするとすべての財産を取り上げられてしまうイメージを持つ人は多いですが、実際には、必要最低限の財産は残せるようになっています。

ポイントは生活維持に必要なもの、99万円以下の現金です。

一般の生活を脅かすことになるものに対して差し押さえが実行されることはなく、日常生活に必要な家具などを取り上げられることはありません。

また、マンションやアパートに住んでいる人で家賃を滞納していない場合は、そのまま住むことができます。滞納がないのなら、自己破産がきっかけとなって退去を命じられることは基本的にありません。

管理会社やオーナーに破産したことがばれるリスクも低いです。

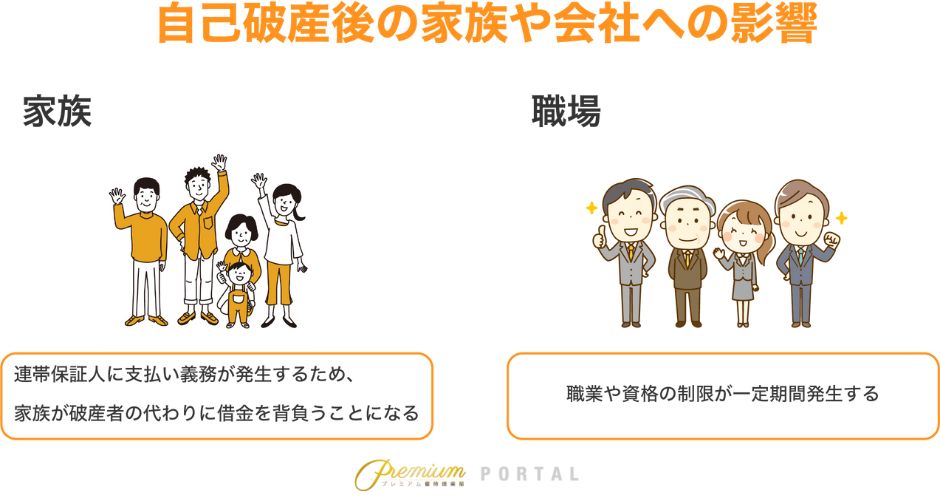

自己破産後の家族や会社への影響

自己破産後の家族や会社への影響は?

- 家族への影響

- 職場への影響

家族への影響

連帯保証人・保証人を家族の一員にしている場合の自己破産は注意が必要です。

債務者が自己破産すると連帯保証人に支払い義務が発生するため、家族が連帯保証人・保証人となっている場合、その家族が破産者の代わりに借金を背負うこととなってしまいます。

そのような事を避けるためには、自己破産ではなく「任意整理」という債務整理方法を選択して、家族への影響を最小限に抑えることも検討しましょう。

職場への影響

自己破産した場合、職業や資格の制限が一定期間発生します。

家族の現在の職業・今後の就職や転職には影響はありません。

以下参照ください。

- 破産者本人が制限される職業

- 貸金業者の登録者、質屋を営む者、旅行業務取扱の登録者や管理者、生命保険募集人、警備業者の責任者や警備員、建築業を営む者、割賦購入あっせん業者の役員、下水道処理施設維持管理業者、風俗業管理者、廃棄物処理業者(一般・産業・特別管理産業)、調教師・騎手など

- 破産者本人が制限される資格

- 弁護士、弁理士、公認会計士、税理士、司法書士、行政書士、土地家屋調査士、社会保険労務士、警備員など

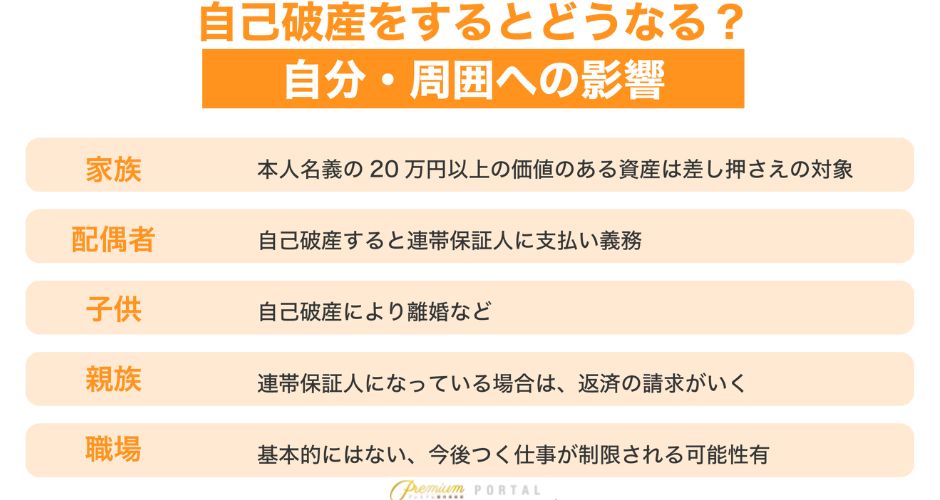

自己破産をするとどうなる?自分・周囲への影響

自己破産するとどうなってしまうのでしょうか?

- 家族への影響(同居)

- 配偶者への影響

- 子供への影響

- 親族への影響

- 職場への影響

家族への影響(同居)

破産者本人名義の20万円以上の価値のある資産は差し押さえの対象となります。

家族の財産は差し押さえの対象外ではありますが、以下のように生活や将来に支障をきたす可能性があります。

自己破産をすると本人名義の財産が処分されてしまうのですが、マイホームや車を守るために離婚を利用するケースがあります。

自己破産前に離婚して配偶者に財産分与をするという方法ですが、破産前の離婚には注意が必要です。

配偶者への影響

連帯保証人がついている借金が含まれている場合、自己破産すると連帯保証人に支払い義務が生じます。

家族の一員を保証人にしている場合は注意が必要です。

保証人である家族への影響を最小限に抑えるのであれば、「任意整理」を選択するのも方法のひとつです。

子供への影響

子供への影響として考えられるのは、自己破産により離婚などになるケースです。

子供が結婚する場合にも自己破産による影響はありません。

自己破産が本人や家族の戸籍に記録されるといったこともありませんし、相手の家族があなたの自己破産を知る方法もありません。

親族への影響

親族が別居しており、離れて暮らす両親や兄弟などには自己破産がバレることはあまりありません。

職場への影響

考えられる職場への影響としては、基本的にはありませんが、今後つく仕事が制限される可能性はあります。

自己破産に強い弁護士・司法書士事務所8選

自己破産に強い弁護士や司法書士事務所について紹介しますので、参考にしてください!

- 弁護士法人ユア・エース

- 司法書士法人穂

- 弁護士法人・響

- はたの法務事務所

- グリーン司法書士法人

- 司法書士法人赤瀬事務所

- サンク法律事務所

- ひばり法律事務所

- 司法書士法人みどり法務事務所

- 東京ロータス法律事務所

- 弁護士法人・響

弁護士法人ユア・エース

弁護士法人ユア・エースは、法的な問題解決において豊富な経験と実績を持つ弁護士事務所です。

特に、任意整理や過払い金請求において高い評価を得ています。

ユア・エースの特徴の一つは、相談料が無料である点です。

さらに、出張が必要な場合でも追加費用が発生しないため、全国どこからでも気軽に相談することができます。

また、他の事務所ではかかることが多い着手金が『0円』であるため、初期費用を気にせずに依頼することが可能です。

法的なトラブルでお困りの方は、コストを抑えつつ質の高いサービスを提供する弁護士法人ユア・エースにぜひご相談ください。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 無料 | |

| 任意整理 | 相談料 | 無料 |

|---|---|---|

| 基本報酬 | 無料 | |

| 成功報酬 | 減額できた債務の金額の22% |

| 過払金 | 相談料 | 無料 |

|---|---|---|

| 基本報酬 | 無料 | |

| 過払い報酬 | 取り戻した過払金の22% |

| 個人再生 | 220,000円~ ※住宅ローン有の場合+110,000円 |

|---|

| 自己破産 | 報酬330,000円〜 |

|---|

司法書士法人穂

司法書士法人穂は、法的な問題解決において豊富な経験と実績を持つ司法書士事務所です。

特に、任意整理や過払い金請求において高い評価を得ています。

司法書士法人穂の特徴の一つは、相談料が無料である点です。

さらに、出張が必要な場合でも追加費用が発生しないため、全国どこからでも気軽に相談することができます。

また、他の事務所ではかかることが多い着手金が『0円』であるため、初期費用を気にせずに依頼することが可能です。

特に、経済的な負担を減らしたい方にとって大きな魅力となっています。

法的なトラブルでお困りの方は、コストを抑えつつ質の高いサービスを提供する司法書士法人穂にぜひご相談ください。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 無料 | |

| 任意整理 | 相談料 | 無料 |

|---|---|---|

| 基本報酬 | 無料 | |

| 成功報酬 | 減額できた債務の金額の22% |

| 過払金 | 相談料 | 無料 |

|---|---|---|

| 基本報酬 | 無料 | |

| 過払い報酬 | 取り戻した過払金の22% |

| 個人再生 | 220,000円~ ※住宅ローン有の場合+110,000円 |

|---|

| 自己破産 | 報酬330,000円〜 |

|---|

弁護士法人・響

弁護士法人・響は、問い合わせと相談実績は6万3,000件超えと、実績ある事務所です。

基本的に依頼者には1人の弁護士が担当しますが、依頼内容によっては事務所全体と連携・専門家と協議して、解決にあたってくれます。

多数の弁護士が在籍し、女性弁護士も複数名いるので、男性弁護士に話しにくい相談でも安心して依頼できます。電話やメールから法律相談の予約ができ、休日も24時間受付しているため、丁寧に相談したい方はおすすめです。

着手金はやや高めですが、相談は何回でも無料などそれに応じた手堅いサポートを受けられます。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 無料 | |

| 過払金 | 相談料 | 無料 |

| 基本報酬 | 無料 | |

| 過払い報酬 | 取り戻した過払金の22%(税込)、但し訴訟上の返還請求の場合は27.5%(税込)+実費 | |

| 経費 | 5,500円 / 1社あたり | |

| 任意整理 | 相談料 | 無料 |

| 着手金 | 55,000円 / 1社あたり | |

| 基本報酬 | 11,000円 / 1社あたり | |

| 減額報酬 | 減額できた債務の金額の11%(税込) | |

| 経費 | 5,500円 / 1社あたり | |

| 個人再生 | 着手金 | 33万円〜 |

| 報酬金 | 22万円〜 | |

| 経費 | 5,500円 / 1社あたり | |

| 自己破産 | 着手金 | 22万円〜 |

| 報酬金 | 22万円〜 | |

| 経費 | 5,500円 / 1社あたり | |

はたの法務事務所

はたの法務事務所は、過払金・任意整理などの実績で定評のある司法書士事務所です。

費用は、相場よりも安く設定されており、相談は出張が必要な場合でも無料なのが特徴です。

他にも、他社ではかかる着手金が『0円』で依頼できるのがかなりお得と言えます。

司法書士事務所なので、裁判が必要な『個人再生』や『自己破産』の手続きは不向きですが、過払金・任意整理の場合は、

コストを抑えられるはたの法律事務所がおすすめです。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 無料 | |

| 過払金 | 相談料 | 無料 |

| 基本報酬 | 無料 | |

| 過払い報酬 | 取り戻した過払金の20%、10万円以下は12.8%(別途1万円の計算費用が発生する) | |

| 任意整理 | 相談料 | 無料 |

| 基本報酬 | 1社 20,000円〜 | |

| 減額報酬 | 減額できた債務の金額の10% | |

| 個人再生 | 報酬35万円〜 (再生委員に支払う費用としてプラス20万円〜) |

|

| 自己破産 | 報酬30万円〜 (*ただし、少額管財事件はプラス20万円〜) |

|

グリーン司法書士法人

グリーン司法書士法人は、任意整理や自己破産、過払い金請求などの債務整理の実績が豊富な司法書士事務所です。

一番の違いとして、他の弁護士事務所などでは着手金がかかるのですが、こちらでは着手金も無料で対応してくれる点です。

もちろん相談は無料でできるので、相談から着手まで無料で対応してくれます。

そのため、費用をできるだけ少なくして債務整理をしたい方におすすめの司法書士事務所になります。

価格だけでなく実績も豊富で、各種メディアでも紹介されており信頼性は非常に高いです。

また、簡単な3つの質問に回答すると借金減額できるか診断してくれる便利な公式サイトもあり、相談する前の指標にもなります。

まずは気軽に借金減額診断や無料相談してみてはいかがでしょうか。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 無料 | |

| 過払金 | 相談料 | 無料 |

| 基本報酬 | 19,800円(税込21,780円) (取り返せない場合は無料) |

|

| 過払い報酬 | 取り返した額の20% ※裁判での回収の場合25% |

|

| 任意整理 | 相談料 | 無料 |

| 基本報酬 | 1社 19,800円〜 | |

| 返還成功報酬 | 取り返した額の20% ※裁判での回収の場合25% |

|

| 減額報酬 | 無料 | |

| 個人再生 | 報酬30万円〜 (住宅ローン特例計画案付の場合+5万円) |

|

| 自己破産 | 報酬24万円~ (*管財事件は39万円〜) |

|

司法書士法人赤瀬事務所

司法書士法人赤瀬事務所は債務整理に関する相談、依頼ができる司法書士法人の1つです。

自己破産や過払い金請求、個人再生などの依頼、相談もできるので借金での困りごとなら何でも相談できます。

また、Webで借金減額診断もでき、自分の今の状況に答えるだけで借金が減額できるかすぐに分かります。

無料で診断できますのでまずは一度借金減額診断してみてはいかがでしょうか。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 出張費用は事務所様にお問い合わせ下さい。 | |

| 過払金 | 相談料 | 無料 |

| 基本報酬 | 着手金22,500円 | |

| 過払い報酬 | 22%(税込) | |

| 任意整理 | 相談料 | 無料 |

| 基本報酬 | 着手金22,500円 | |

| 減額報酬 | 11%〜 | |

| 個人再生 | 44万円 | |

| 自己破産 | 報酬44万円~ | |

\WEBでかんたん借金減額診断!/

サンク法律事務所

サンク法律事務所は、男女問わずアットホームな対応で人気の法律事務所です。

全国対応で月600件以上の相談実績があり、相談も無料です。

こちらも着手金は高いですが、報酬金は低めで、見積もり支払いができるため便利です。

対応業務は広いため、どの債務整理をすれば良いのかわからない・債務の金額が大きい方は、サンク法律事務所がおすすめです。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 無料 | |

| 過払金 | 相談料 | 無料 |

| 基本報酬 | 無料 | |

| 過払い報酬 | 取り戻した過払金の22%(税込)、但し訴訟上の返還請求の場合は27.5%(税込)+実費 | |

| 経費 | 5,500円 / 1社あたり | |

| 任意整理 | 相談料 | 無料 |

| 着手金 | 55,000円 / 1社あたり | |

| 基本報酬 | 11,000円 / 1社あたり | |

| 減額報酬 | 減額できた債務の金額の11%(税込) | |

| 経費 | 5,500円 / 1社あたり | |

| 個人再生 | 着手金 | 33万円〜 |

| 報酬金 | 22万円〜 | |

| 経費 | 5,500円 / 1社あたり | |

| 自己破産 | 着手金 | 22万円〜 |

| 報酬金 | 22万円〜 | |

| 経費 | 5,500円 / 1社あたり | |

ひばり法律事務所

ひばり法律事務所は、債務整理に特化した弁護士法人です。

弁護士事務所となるので、裁判が必要な個人再生や自己破産の場合でも一括したサポートを受けることができます。

対応業務は広いため、どの債務整理をすれば良いのかわからない・債務の金額が大きい方は、ひばり法律事務所がおすすめです。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 無料 | |

| 過払金 | 相談料 | 無料 |

| 基本報酬 | 無料 | |

| 過払い報酬 | 取り戻した過払金の22%(税込)、但し訴訟上の返還請求の場合は27.5%(税込)+実費 | |

| 経費 | 5,500円 / 1社あたり | |

| 任意整理 | 相談料 | 無料 |

| 着手金 | 22,000円 / 1社あたり | |

| 基本報酬 | 22,000円 / 1社あたり | |

| 減額報酬 | 減額できた債務の金額の11%(税込) | |

| 経費 | 5,500円 / 1社あたり | |

| 個人再生 | 着手金 | 33万円〜 |

| 報酬金 | 22万円〜 | |

| 経費 | 5,500円 / 1社あたり | |

| 自己破産 | 着手金 | 22万円〜 |

| 報酬金 | 22万円〜 | |

| 経費 | 5,500円 / 1社あたり | |

司法書士法人みどり法務事務所

司法書士法人みどり法務事務所では過払い金や借金の減額、任意整理などの相談と依頼ができます。

秘密厳守で手続きを進めてくれるので、家族や職場の人にバレる心配が無いので安心して依頼できます。

借金やキャッシングの詳細が分かっていなくても相談可能で、うろ覚えでも大丈夫と公式ページに記載があります。

少しでも悩みや不安、取り返したいお金があるなら無料で診断できますのでまずは一度借金減額診断してみてはいかがでしょうか。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 無料 | |

| 過払金 | 相談料 | 無料 |

| 基本報酬 | 着手金0円 | |

| 過払い報酬 | 事務所様にお問い合わせ下さい。 (※取り戻せない場合は0円) |

|

| 任意整理 | 相談料 | 無料 |

| 基本報酬 | 着手金11,000円〜 | |

| 返還成功報酬 | 11,000円〜 | |

| 減額報酬 | 0円 | |

\匿名・無料で借金減額診断できる!/

東京ロータス法律事務所

東京ロータス法律事務所は、台東区に所在する債務整理を得意とした法律事務所です。

初回の相談費用が無料のため、ご自身がどの手続きを行ったら良いかを気軽に相談できるのがポイントです。

また、ひばり法律事務所と同様、弁護士事務所となるので裁判が必要な場合でも安心して頼ることができるのもおすすめと言えます。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 無料 | |

| 過払金 | 相談料 | 無料 |

| 基本報酬 | 無料 | |

| 過払い報酬 | 取り戻した過払金の22%(税込)、但し訴訟上の返還請求の場合は27.5%(税込)+実費 | |

| 経費 | 5,500円 / 1社あたり | |

| 任意整理 | 相談料 | 無料 |

| 着手金 | 22,000円 / 1社あたり | |

| 基本報酬 | 22,000円 / 1社あたり | |

| 減額報酬 | 減額できた債務の金額の11%(税込) | |

| 経費 | 5,500円 / 1社あたり | |

| 個人再生 | 着手金 | 33万円〜 |

| 報酬金 | 22万円〜 | |

| 経費 | 5,500円 / 1社あたり、住宅ローン特則有 ¥110,000 | |

| 自己破産 | 着手金 | 22万円〜 |

| 報酬金 | 22万円〜 | |

| 経費 | 5,500円 / 1社あたり、管財人引継予納金 ¥200,000~ | |

弁護士法人・響

弁護士法人・響は、問い合わせと相談実績は6万3,000件を超えと、実績ある事務所です。

多数の弁護士が在籍し、男女ともに弁護士がいるので、相談しやすくなってます。

電話やメールから法律相談の予約ができ、休日も24時間受付しているため、丁寧に相談したい方はおすすめです。

着手金はやや高めですが、相談は何回でも無料などそれに応じた手堅いサポートを受けられます。

| 相談料金 | 相談は全て無料 | |

|---|---|---|

| 全国出張料 | 無料 | |

| 過払金 | 相談料 | 無料 |

| 基本報酬 | 無料 | |

| 過払い報酬 | 取り戻した過払金の22%(税込)、但し訴訟上の返還請求の場合は27.5%(税込)+実費 | |

| 経費 | 5,500円 / 1社あたり | |

| 任意整理 | 相談料 | 無料 |

| 着手金 | 55,000円 / 1社あたり | |

| 基本報酬 | 11,000円 / 1社あたり | |

| 減額報酬 | 減額できた債務の金額の11%(税込) | |

| 経費 | 5,500円 / 1社あたり | |

| 個人再生 | 着手金 | 33万円〜 |

| 報酬金 | 22万円〜 | |

| 経費 | 5,500円 / 1社あたり | |

| 自己破産 | 着手金 | 22万円〜 |

| 報酬金 | 22万円〜 | |

| 経費 | 5,500円 / 1社あたり | |

自己破産に関するよくある質問

- 自己破産をすると年金はどうなる?

- 自己破産をできない仕事はある?

- 自己破産は周囲にバレる?

- 自己破産後の生活はどうなる?

- 自己破産後の税金はどうなる?

- 自己破産後の連帯保証人に迷惑がかかる?

それぞれ詳しく説明しますね。

自己破産をすると年金はどうなる?

自己破産の手続きをすると、借金がゼロになる代わりに財産の処分されてしまうため、年金も受け取れなくなってしまうのではないかと不安に思う方もいるかと思います。

しかし、自己破産をしても公的年金に対しては影響がなく、引き続き受け取ることが可能です。

自己破産をできない仕事はある?

自己破産をしてしまったら、日々の仕事にはどのような変化があるのでしょうか。公にその事実は知られてしまうのか、また知らせるべきなのか。

自己破産後に経済的に立ち直り生活していくために、破産者にとって自己破産手続の仕事への影響は重要な関心事といえます。

基本的には破産を理由にして仕事を退職しなければならないということはありませんが、職種によっては、一定期間は、就けない仕事やできない職業もあります。資格制限を受ける職種の場合、復権するまではその仕事には従事できなくなってしまいます。

自己破産をすると、仕事にはどのような影響がでるのでしょうか。その職種や立場によって対応は違います。

自己破産は周囲にバレる?

自己破産した情報を第三者が見ることは基本的にはありません。

また、誰かが自宅に来たり、張り紙を貼られたりといった事もありませんので、基本的に親族や友人、近所の方に知られると言う事はありません。

連帯保証人になっている場合、裁判所から連絡が行きますので、バレることになります。

自己破産後の生活はどうなる?

自己破産すると、資産とみなされるものは持つことができませんが、99万円以下の現金は手元に残しておくことができます。

自動車やバイクは原則として、資産とみなされますので、価値が20万円以上のものについては、処分し、債権者への弁済に充てられます。

家具・家電・衣類など、生活するために最低限必要とされるものは処分されず、残されます。

自己破産後の税金はどうなる?

税金は「非免責債権」と位置付けられていて、債務の免責効果が及びません。

また、税金や養育費の支払義務など、免責決定を受けても免除されない債務もあります。

自己破産後の連帯保証人に迷惑がかかる?

いかがでしたでしょうか?

自己破産で今までの借金がなくなる一方で、今後の生活や周りへの影響もあり、デメリットもゼロではありません。

手続きには、デメリットや注意点もありますので、今回の記事をよく読んで行いましょう。

※当サイトに記載の情報に関して、確実性・信頼性を保証するものではありません。当サイトにて行っている評価等は独自調査による評価に基づくものであり、商品性や品質などを保証するものではありません。

※当サイトで掲載している、手数料・価格等の情報は特定時点での情報です。最新情報は各公式サイトにてご確認ください。

※当サイトに記載する情報の著作権または関連する権利は全て、当サイトまたは情報を提供する第三者に帰属します。転用、複製、販売などを含め無断での利用を禁止します。