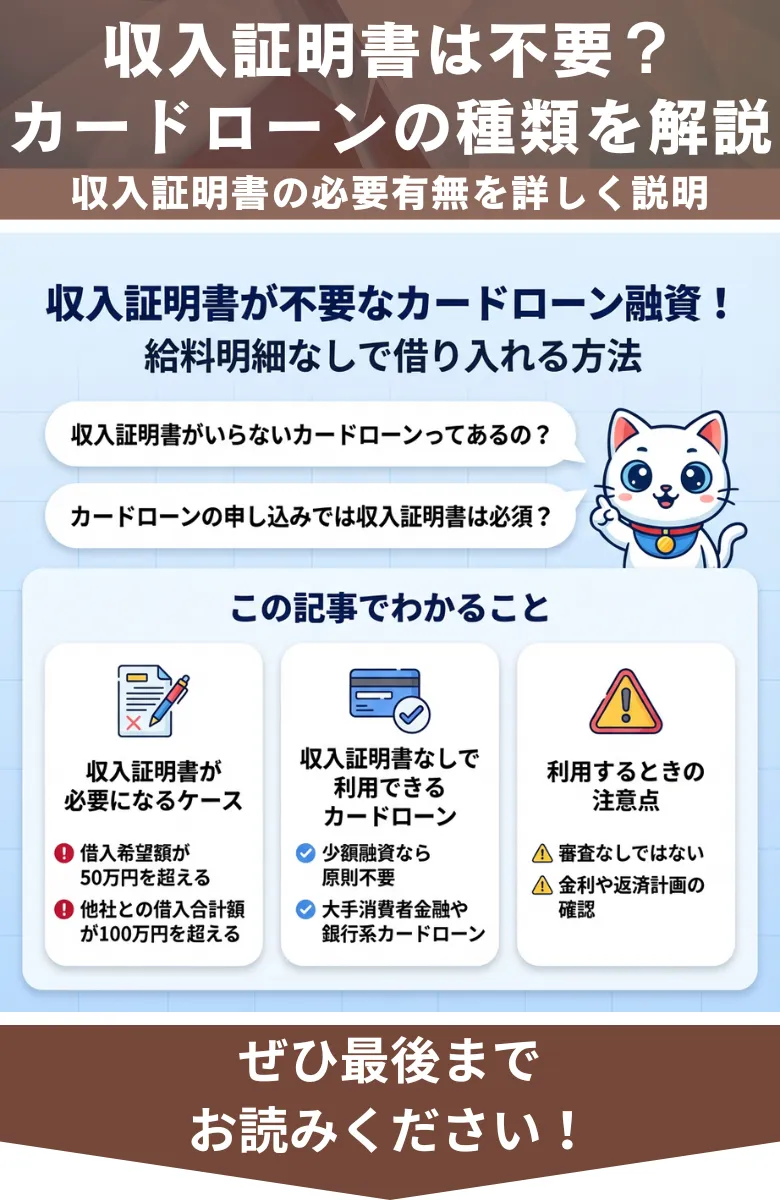

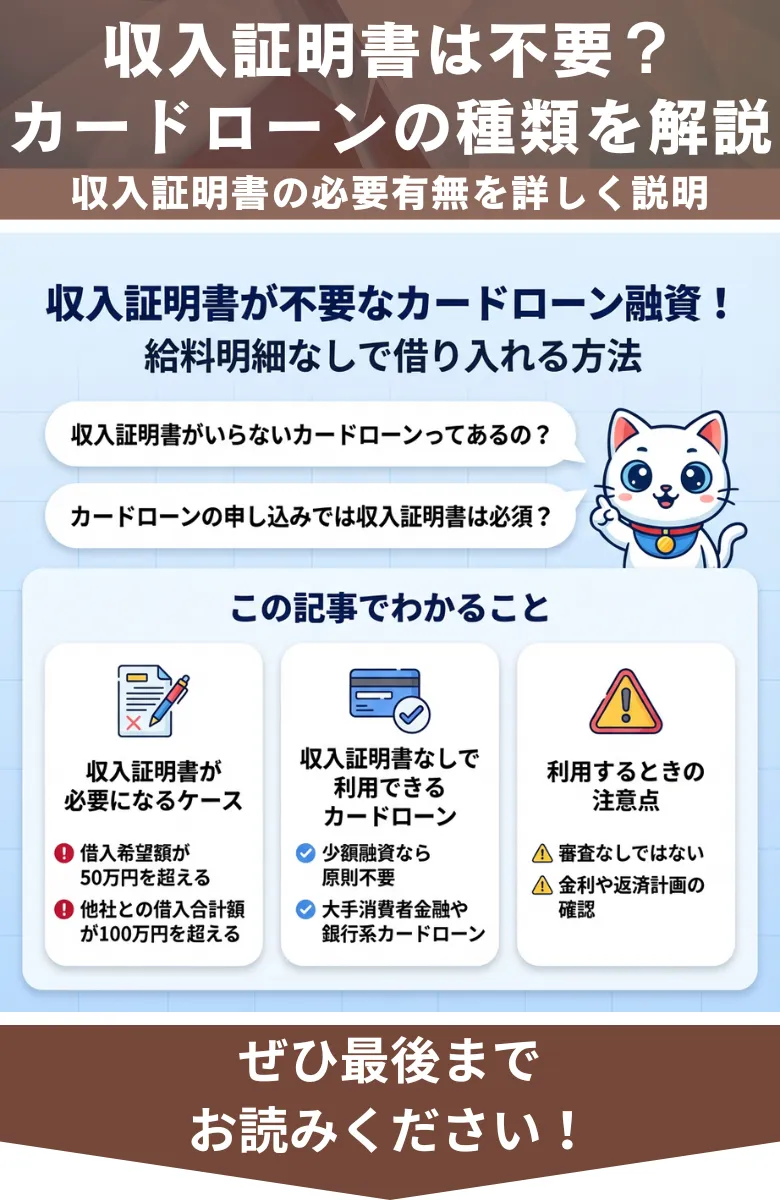

このような疑問をお持ちの方も多いのではないでしょうか。

カードローンの申し込みを行う際には、一定の要件下においては収入証明書の提出が求められます。

収入証明書が必要なケースと収入証明書がいらないケースがあり、また各カードローン会社によっても取り扱いが異なります。

こちらの記事では、収入証明書がいらないカードローンの種類や、収入証明書の提出が求められるケースについて解説していきます。

| 金額別カードローン関連記事 | |||

|---|---|---|---|

|

|

|

|

収入証明書がなくてもカードローンの融資は可能

多くのケースでは、カードローンの申し込みの際には収入証明書の提出が求められます。

実際に、日本貸金業協会のホームページでは

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

引用:https://www.j-fsa.or.jp/association/money_lending/law/

とあります。

つまり、上記に該当しない場合は、収入証明書の提出を省略できる可能性があります。

- 借入希望額が50万円以下

- 他社からの借入金額の合計が100万円以下

- 収入証明書がいらない場合でも身分証明書の提出は必須

借入希望額が50万円以下

借入金額が50万円以下の場合、収入証明書を提出せずに申し込みができる可能性があります。

法令上、借入金額が50万円を超える場合は収入証明書類の提出が求められますが、50万円以下の場合は特段法令による定めはありません。

カードローン会社によっては借り入れが50万円以下でも収入証明書類が求められるケースがあるため、事前に相談してみると良いでしょう。

他社からの借入金額の合計が100万円以下

複数の会社から借り入れを行う場合は、他社からの借入金額を含めて100万円以下であれば、収入証明書の提出を省略できる可能性があります。

他社を含めた貸金業者での借入履歴は、信用情報機関に照会すれば簡単に把握することが可能です。

収入証明書がいらない場合でも身分証明書の提出は必須

収入証明書がいらないカードローンでも、運転免許証などの身分証明書の提出は必須です。

なりすましなどの犯罪を防止し、返済能力がある人にお金を融資するためにも、本人確認は必ず行われます。

そのため、申し込みの手続きをスムーズに進めるためにも、顔写真付きの身分証明書を用意しておきましょう。

「審査不要」の消費者金融は危険

「審査不要」という文言で顧客を囲い込もうとする消費者金融なども存在しますが、絶対に利用してはいけません。

貸金業法では、申込者の返済能力などを審査することが求められているため、「審査不要」で手続きを進めることはできません。

「収入証明書不要」で審査を行う可能性はありますが、「審査不要」で審査を行うのはあり得ません。

悪徳業者や闇金を利用すると、法外な利息を請求されたり強引な取り立てなどの被害に遭う可能性があるため、絶対に利用してはいけません。

収入証明書の提出が必要になるケース

カードローンで収入証明書の提出が必要になる場合、以下のようなケースに分けられます。

- 借入金額が50万円超

- 他社借入との合計金額が100万円を超える

- 自営業者などで少額融資でも収入証明書が求められるケース

- 増額申請などで契約途中で収入証明書の提出が求められるケース

順番に詳しく解説していきます。

借入れ金額が50万円以上の希望

多くの金融機関では、借入金額が50万円を超える場合に、収入証明書の提出が必要となります。

逆に言うと、1社内で借入金額が50万円以内であれば、収入証明書不要でカードローンが借りられるのです。

収入証明書がいらない場合は、運転免許証などの本人確認書類を提出するだけでお金を借りることができます。

他借入れとの合計が100万円を超える希望

他社での借入金額との合算で100万円を超える場合は、収入証明書の提出が必要となるケースが多いです。

他社借入との合算で100万円の制限は、自社内での借入金額50万円の制限とは別に適用されます。

ですから、例えば他社での借入が既に80万円ある人が、新たに30万円の借入を申し込むと、新規の申込金額は50万円を下回っていても、収入証明書の提出が求められます。

少額融資でも収入証明書が求められるケース

自営業者や転職したばかりの人など、収入が不安定または予測しにくい場合は、50万円未満の少額融資でも収入証明書の提出が求められることがあります。

専業主婦やアルバイトの人も安定した収入があるかを確認するため、収入証明書の提出が必要となることが多いです。

契約途中で収入証明書の提出が求められるケース

借入金額を増額して50万円を超える場合や、他社での借入金額が増えている場合などは、契約途中でも収入証明書の提出が求められるケースがあります。

収入証明書が原則不要のカードローン

収入証明書が原則不要のカードローンには以下のようなところがあります。

また、銀行カードローンは総量規制の対象外となるので、収入証明書がいらないところがあります。

中小の消費者金融のフリーローンなどでは、原則収入証明書が必要となります。

プロミスは最短3分融資でVポイントも貯まる

- Webやスマホアプリで24時間申込可能

- アプリでVポイント

- セブンイレブン、ローソンのATMと提携

Webやスマホで24時間申込が可能で、来店やカードは不要です。また、アプリの利用や返済でVポイントを貯めることもできます。

スマホアプリは全国のセブンイレブンとローソンのATMと提携しているので、いつでもどこでも借入や返済が可能です。

| 金利 | 2.5%~18.0% |

|---|---|

| 限度額 | 800万円 |

| 収入証明の提出 | 借入金額50万円以下かつ他社との合算で100万円以下 |

| 審査・融資時間 | 最短3分 |

| 担保・保証人 | 不要 |

| 申込条件 | 年齢18~74歳のご本人に安定した収入のある方 |

| Web完結 | 有り |

| 在籍確認 | 原則無し |

| その他 | カードレス、郵送物不要 |

収入証明書についての口コミ

『プロミスは審査がめちゃ早くておすすめ。20万円申し込んだらネットですぐに振込してもらえた。収入証明とか色々言われるかな、と思ったけど、免許証のコピーだけで大丈夫でした。(20代・男性・サービス業)』

アイフルは最短18分※融資で人気ランキング1位

- 最短18分※で融資可能

- 専用アプリやネットで24時間365日申込可能

- Web限定で金利が低いファーストプレミアム・カードローン

※申込状況によっては、18分を超える場合もございます。

アイフルは価格.comのカードローン人気カテゴリランキングで2023年上半期に1位を受賞しており、顧客サービスに定評があります。

審査を含めて最短18分で融資が可能です。店舗や電話での申込の他、専用アプリやネットで24時間365日申込できます。

提携のATMはセブンイレブン、ローソン、ファミマのEネットの他、イオン銀行やゆうちょ銀行のATMでも借入ができます。

通常のカードローン金利は3.0~18.0%ですが、初めての利用者には、利用限度額100万円からのファーストプレミアムカードローンが利用できる場合があります。

ファーストプレミアムカードローンの金利は年3.0~9.5%と優遇されています。

| 金利 | 3.0%~18.0% |

|---|---|

| 限度額 | 800万円 |

| 収入証明の提出 | 借入金額50万円以下かつ他社との合算で100万円以下 |

| 審査・融資時間 | 最短18分※ |

| 担保・保証人 | 不要 |

| 申込条件 | 満20歳以上の定期的な収入と返済能力を有する方 |

| Web完結 | 有り |

| 在籍確認 | 原則無し |

| その他 | カードレス、郵送物不要 |

※申込状況によっては、18分を超える場合もございます。

収入証明書についての口コミ

『バイト先変わっちゃったからどうしようかと思ってたけど、アイフルで収入証明無しで借りれた!さすが愛愛アイフル。50万円以下なら免許証や資格確認書とかだけで借りれるみたい(20代・女性・サービス業)』

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

アコムは最短20分融資で原則在籍確認なし

- 無人契約機が充実

- スマホ完結で最短20分で融資

- 原則在籍確認無しでスピーディな審査

アコムは三菱UFJフィナンシャル・グループの大手消費者金融会社です。

「むじんくん」の名称で知られている無人契約機など、全国に店舗が充実しており、スマホやネットの操作が苦手な人でも手軽に申込手続きができます。

スマホ完結の申込も可能で、返済方法はネット振込、ATM、口座振替など好きな方法を選べます。

融資までの時間は最短20分、審査は原則在籍確認無しで非常にスピーディなので、即日の融資も可能です。

| 金利 | 2.4%~17.9% |

|---|---|

| 限度額 | 800万円 |

| 収入証明の提出 | 借入金額50万円以下かつ他社との合算で100万円以下 |

| 審査・融資時間 | 最短20分 |

| 担保・保証人 | 不要 |

| 申込条件 | 20歳以上の安定した収入と返済能力を有する方 |

| Web完結 | 有り |

| 在籍確認 | 原則無し |

| その他 | カードレス、郵送物不要 |

収入証明書についての口コミ

『アコムに電話したった。収入証明書がなければ50万円までらしい。(引用元:X-@tsuguckie-)』

SMBCモビットは最短30分融資で在籍確認は原則なし

- 大手銀行SMBCグループで安心

- 申込はWeb完結で最短30分

- 返済でTポイントが貯められる

SMBCモビットは、SMBCグループで安心の大手消費者金融です。

SMBCモビットでは、借入金額が50万円以下かつ他社からの借入額合算で100万円以下の場合には、収入証明書の提出は不要です。

パソコンやスマホからWeb完結で申し込みができ、郵送物や電話の在籍確認なども不要で、最短30分で借入が可能です。

返済額の利息分200円につきTポイントが1ポイント貯められるポイントサービスやLINEPayへの直接チャージなど、サービスも充実しています。

| 金利 | 3.0%~18.0% |

|---|---|

| 限度額 | 800万円 |

| 収入証明の提出 | 借入金額50万円以下かつ他社との合算で100万円以下 |

| 審査・融資時間 | 最短30分 |

| 担保・保証人 | 不要 |

| 申込条件 | 年齢満20歳〜74歳の安定した定期収入のある方 |

| Web完結 | 有り |

| 在籍確認 | 原則無し |

| その他 | カードレス、郵送物不要 |

収入証明書についての口コミ

『SMBCモビットは日曜でも借入できたよ。初回だから10万円だけだけど、収入証明も要らないで即日振込されるから、困ったときには超便利。(30代・男性・自営業)』

レイクは最短15分融資で無料利息期間が最大365日

- 新生銀行グループで安心

- 無料利息期間が最大365日間

- 審査を含めて最短15分で融資可能

レイクは新生銀行グループの大手消費者金融です。

レイクで初めて借入をする場合、Web申込なら契約日の翌日から最大365日間利息が無料になるサービスがあります。

大手消費者金融機関の多くは、無料利息期間30日のサービスを設けていますが、レイクは無料利息期間が最大365日間と最長です。

Webからの申し込み、初めての利用時だけなど条件はありますが、審査を含めて最短15分で融資が可能となっており、Web申込の場合は最短15秒でその場で審査結果を知らせてくれるので急ぎの場合にはとても便利です。

| 金利 | 4.5%~18.0% |

|---|---|

| 限度額 | 500万円 |

| 収入証明の提出 | 50万円以上の借入時 |

| 審査・融資時間 | 最短15分 |

| 担保・保証人 | 不要 |

| 申込条件 | 満20歳~70歳満20歳以上70歳以下の方で、安定した収入のある方 |

| Web完結 | 有り |

| 在籍確認 | 原則無し |

| その他 | カードレス、郵送物不要 |

収入証明書についての口コミ

『収入証明について 必要ありません。プロミス・アコム・アイフル・レイクなど希望借入れ額が50万円以下なら収入証明書は必要ないです。(引用元:Yahoo!知恵袋-ロミスで3万円借りる時、収入証明書って必要ですか? – あとプロミスでネ…)』

ORIX MONEYはカードレス・カード発行のどちらか選べてお得な特典付き

- カードレス、カード発行両方から選べる

- 大手消費者金融と比べて金利低め

- オリックスグループでの特典

ORIX MONEYはオリックス・クレジットが提供するパーソナルローンです。

全国のコンビニや提携銀行のATMで引き出しができるカードを発行する方式と、アプリで完結するカードレスの方式の2種類から好きな方を選べます。

金利は1.5~17.8%と大手消費者金融と比べて低めの水準になっているのもポイントです。

オリックスレンタカーの優待価格、カーシェアの新規加入で基本料2ヶ月無料など、オリックスグループでの各種特典が受けられます。

| 金利 | 1.5%~17.8% |

|---|---|

| 限度額 | 800万円 |

| 収入証明の提出 | 借入金額50万円以下かつ他社との合算で100万円以下 |

| 審査・融資時間 | 最短60分 |

| 担保・保証人 | 不要 |

| 申込条件 | 日本国内に居住し、年齢が満20歳~69歳の毎月定期収入のある方 |

| Web完結 | 有り |

| 在籍確認 | 有り |

| その他 | カードレス、郵送物不要 |

収入証明書についての口コミ

『旅行先でお金が足りなくなりそうだったので、オリックスでカードローン申込したら、免許証だけで10万円借りれて、レンタカーも割引できた。審査はちょっと時間かかったけど、収入証明とか何とか言われなくても借りれたから助かった(20代・男性・製造業)』

銀行カードローンで収入証明書がいらないケースがある

銀行カードローンで借りる場合には、収入証明書がいらないケースがあります。

そもそも、借入金額が50万円超または他社との合算で100万円超の場合に収入証明書の提出を求めるのは、貸金業法で定められた規制ですが、銀行の場合は貸金業法の規制を受けません。

ただし、銀行側は自主規制として、カードローンで貸金業法と同等の規制を行っているところが多いようです。

主な大手銀行のカードローンで、収入証明書の提出ルールをまとめると以下のようになります。

| 銀行 | 収入証明書が必要な場合 |

|---|---|

| 三菱UFJ銀行 | 利用限度額50万円超 |

| 三井住友銀行 | 利用限度額50万円超 |

| みずほ銀行 | 利用限度額50万円超 |

| りそな銀行 | 利用限度額50万円超 |

| 横浜銀行 | 利用限度額50万円超 |

銀行のカードローンは銀行ごとの規制によりますが、借入金額50万円以下の場合には、収入証明書がいらないところが多いようです。

ただし、一般的には銀行のカードローンは消費者金融と比べて審査が厳しく時間がかかりますので覚えておきましょう。

フリーローンは収入証明書を求められるケースが多い

中小の消費者金融のフリーローンは、借入金額が少額でも収入証明書を求められるケースがあります。

中小の消費者金融のフリーローンでは既に他社で借入している人の割合も多く、審査をスピーディにするために初めから収入証明書を条件にしているところも多いのです。

フリーローンは大手消費者金融と同じく貸金業法の規制を受けますので、借入金額50万円超または他社との合算で100万円超の場合には、必ず収入証明の提出が必要となります。

収入証明書がいらないカードローンを利用するときの注意点

収入証明書がいらないカードローンを利用するときに、注意するべきポイントがあります。

申し込みを行う前に、下記で解説する内容をきちんと押さえておきましょう。

- 収入が低い・不安定だと収入証明書の提出を求められる

- おまとめローンを利用するときは収入証明書が必要

- 信用力次第では収入証明書類の提出が求められる

- 収入証明書を出すと審査がスムーズになる

収入が低い・不安定だと収入証明書の提出を求められる

収入が低い人や不安定な人の場合、借入希望額が低くても収入証明書の提出を求められる場合があります。

具体的には、下記に該当する場合は収入が不安定と判断されやすいため、申し込み前に確認しておくと良いでしょう。

- 個人事業主(自営業)

- 勤続年数が短い

- 雇用形態が契約社員・派遣社員・パート

- 専業主婦(夫)

年収が低い人や不安定だと、カードローン会社側としては

と考えるため、収入証明書の提出を求めるケースが多いのです。

審査基準は公表されていないものの、収入が低い場合は、収入証明書なしで手続きできない可能性が上がる点に注意しましょう。

おまとめローンを利用するときは収入証明書が必要

多くの金融機関や消費者金融では、複数のカードローンをまとめる「おまとめローン」というサービスを提供しています。

一般的に、おまとめローンを利用すれば低い金利が適用されるため、返済負担を軽くできるメリットがあります。

しかし、おまとめローンは総量規制の対象外となるうえに借入総額が大きくなる傾向にあるため、収入証明書が求められるケースが一般的です。

そのため、おまとめローンへの申し込みを検討している場合は、収入証明書を準備しておくと良いでしょう。

信用力次第では収入証明書類の提出が求められる

カードローン会社から

と判断されてしまうと、借入希望額が少額でも収入証明書の提出が求められる可能性があります。

- 債務整理をしている

- 過去にクレジットカード・カードローンの延滞をした

- 水道光熱費、スマホ料金を滞納した

- 奨学金の返済を遅延した

上記のように、何らかの滞納や支払い遅延を起こしている場合、充分な信用を得られない可能性が高いです。

そのため、日頃からきちんとお金の管理を行い、滞納や支払遅延を起こさないようにすることが大切です。

収入証明書を出すと審査がスムーズになる

収入証明書がいらない場合でも、

という人は、収入証明書を提出することで、審査がスムーズに進めてもらえる可能性があります。

そのため、特段収入証明書が求められいなくても、提出することに心理的抵抗が無い場合は、自発的に提出することも検討すると良いでしょう。

給料明細書が必要な理由

金融機関からお金を借りる際に、給料明細などの収入証明書が必要なのはなぜでしょうか。

収入証明書が必要な理由は主に以下の2つです。

- 返済能力を確認するため

- 総量規制内の借入れであるか判断するため

順番に解説していきましょう。

返済能力を確認するため

お金を貸す側にとって一番大事なのは、貸した人がお金を返せるかどうかです。

給与明細書などの収入証明書は、借入人にどれくらい定期収入があり借金の返済能力があるかを確認するために必要なのです。

多くの金融機関では、ローンを借入できる条件として、「申込本人に定期的な安定収入があること」を挙げています。

この「定期収入」「安定的な収入」があることを確認するための資料が給与明細書などの収入証明書です。

日本貸金業界のHPでは、顧客に収入証明を求める理由として以下のように説明しています。

精緻に返済能力の調査を行うためには、正確な資力を確認する必要があり、客観的に信頼性の高い書類を徴求することが求められます。

引用元:日本貸金業界HP

「客観的に信頼性の高い書類」として、会社の給与明細書や源泉徴収票などの収入証明書が必要となります。

総量規制内の借入れであるか判断

貸金業法には、個人に対して年収の3分の1を超えた額を貸付してはならないという「総量規制」があります。

そのため、貸金業者は借入人の年収を確認する必要があり、収入証明書は総量規制内に貸出金額が収まっているかを判断する材料にもなります。

総量規制は、過度な借入を予防し多重債務に陥ることを防ぐために設けられており、借入金額は1社からだけでなく、全ての貸金業者の金額を合算して判断されます。

収入証明書として認識される書類一覧

収入証明書として認識される書類は、サラリーマンの場合には以下のようなものがあります。

- 給与明細書・賞与明細書

- 源泉徴収票

- 確定申告書

- 所得証明書

- 納税証明書

この他、個人事業主やフリーランスの場合には支払調書や青色申告決算書、年金所得者の場合は年金証書や年金通知書が収入証明書として認められます。

給与所得者の収入証明書として認識される各書類について順番に詳しく説明していきます。

給与明細書・賞与明細書

給与明細書・賞与明細書は、毎月の給与または賞与の支払いについて基準額や控除などの内訳を示した書類のことです。

会社は法律により、電子または紙媒体での給与明細書及び賞与明細書の発行を義務付けられています。

給与や賞与を貰った際には必ず給与明細書・賞与明細書も合わせて支給されているはずですので、確認してみましょう。

最近では、給与は振込のところが多いので、給与明細書だけ紙で配布されるか、メールやサイトへのアクセスにより、給与明細や賞与明細の電子データを配布しているところもあります。

源泉徴収票

源泉徴収票とは、1年の間に会社から支払われた給与や賞与、手当などの金額と、そのなかから納めた所得税の金額が記載されている書類のことです。

そもそも源泉徴収とは、給与・賞与から税金・保険料を徴収して、従業員の代わりに会社が納税する仕組みのことです。

源泉徴収票には、会社が代わりに支払った税金の算定基礎となる年間の所得金額が記載されているので、収入証明書類としてよく使われます。

源泉徴収票は、多くの企業で年末調整後、12月後半から1月末の間に発行されます。

確定申告書

確定申告書は、通常は自営業者やフリーランスなど個人事業主が所得額と税額の申告をするために税務署に提出する書類です。

サラリーマンの場合は、2か所以上から給与所得を得ている場合、給与所得以外の所得が一定以上ある場合、必要な控除を受けたい場合などに確定申告が必要となります。

確定申告書を税務署に提出した場合は、税務署での受付印を押印した確定申告書の控えが収入証明となります。

e-Taxで申告した場合には、申告後にメッセージボックスに送られてくる受信通知が証明書の代わりとなります。

所得証明書

所得証明書は、市町村が発行する所得の公的証明書です。

所得証明書は、住民税の算出基礎となる所得の額を記載したもので、自治体によっては課税証明書に代えている場合もあります。

課税証明書でも、所得額は確認できますので収入証明書としては有効です。

所得証明書は、市町村の窓口でいつでも発行手続きができますが、申請には手数料(数百円)と本人確認書類が必要です。

納税証明書

納税証明書は、納付すべき税額や納付済みの税額などを記載した書類のことで、税金の種類によって、発行元が変わります。

| 分類 | 税金の例 | 発行依頼先 |

|---|---|---|

| 国税 | 所得税・相続税 | 税務署 |

| 県税 | 住民税(県民税)・不動産取得税 | 都道府県 |

| 市税 | 住民税(市民税)・固定資産税・都市計画税 | 市町村 |

所得税の納税証明書を発行できるのは、税務署に確定申告書を提出している場合のみですので注意してください。

国税についてはオンラインで申請できます。

都道府県や市町村は窓口で手続きが必要なところが多いですが、自治体によって異なりますのでホームページなどで確認してみましょう。

納税証明書は住宅ローンの申請などで求められることがよくありますが、原則的には所得ではなく税金ごとの納税を証明する書類です。

カードローンの場合は市町村から送付される「税額通知書(住民税決定通知書・納税通知書)」を収入証明書と認めているケースもあります。

収入証明書が用意できない場合の対処法

カードローンで収入証明書の提出を求められたのに手元に書類が無い場合、借りるのを諦めなければならないのでしょうか。

収入証明書が用意できない場合の対処法についてまとめました。

借入れ希望額を減額する

借入れの希望額を減額すれば収入証明書の提出が要らない可能性があります。

多くの大手消費者金融では、借入額が50万円以下で他社との合算金額が100万円以下の場合には、収入証明書の提出が不要です。

自営業者やアルバイトで借入額が50万円以下なのに収入証明書を求められた場合も、借入額を減額することで借りられる可能性があります。

源泉徴収票の再発行

勤務先の会社に源泉徴収票の再発行をお願いしてみましょう。

法律上、会社には求められた時に源泉徴収票を発行する義務があります。

再発行だからと言って断られることは原則ありませんので、担当部署を確認して源泉徴収票の再発行を依頼すると良いでしょう。

ただし、再発行に時間がかかる、再送のための郵送料を求められるなどの可能性があります。

収入証明書を発行

事情があって勤務先に源泉徴収票の再発行をお願いしにくい場合には、市町村で所得証明書を発行してもらいましょう。

所得証明書は、住んでいる市町村の窓口で発行してもらいます。

市町村によっては、ホームページなどで手続き方法を案内していますので確認してみましょう。

所得証明書は、市町村の窓口で手続きをすれば、即日で発行してもらえます。申請には、数百円の手数料と本人確認書類が必要です。

収入証明書がいらないカードローンに関するよくある質問

最後に、収入証明書がいらないカードローンに関するよくある質問を紹介していきます。

「収入証明がいらない」という点に疑問がある人は、参考にしてみてください。

収入証明書って、そもそも何?

収入証明書とは、所得を客観的に証明する書類の総称です。

収入証明書という名前の書類が公的に存在するわけではないので注意しましょう。

自己申告ではなく客観的に証明できるものですので、通常は、勤務先の法人が発行する給与明細や源泉徴収票、国や公共団体が発行する所得証明書や納税証明書などを指します。

WEBでカードローンに申し込んだ場合、収入証明書はどのように提出する?

大手消費者金融機関や銀行のカードローンで、アプリやWebで手続きした場合には、収入証明書は書類の写真をアップロードすることで提出可能です。

「Web完結」や「郵送不要」としている大手消費者金融では、収入証明書もスマホのカメラで写真を撮ってそのままアップロードすれば良いので簡単です。

カードローンの増額をするときは収入証明書はいらない?

増額して借入金額が50万円を超える場合など、収入証明書の提出が必要となるケースがあります。

初めに借入する時に収入証明書を提出していても、増額する金額によっては、収入証明書の再提出が必要となる場合がありますので注意しましょう。

また、前回提出した収入証明から1年以上の期間が経過している場合にも、再提出を求められることがあります。

学生でも、申込金額が低ければ収入証明書はいらない?

学生の場合、申込金額が低くても原則収入証明書の提出を求められます。

学生は勤務先や勤務実態が確認しづらいため、アルバイトなどで安定収入があるかを収入証明書によって確認する必要があるからです。

学生向けを専用とした学生ローンの場合は、収入証明書の提出が要らないケースがあります。

収入証明書がいらないのは正社員だけ?

申込金額が50万円を超える場合などは正社員でも収入証明書の提出が必要です。

派遣社員やアルバイトなど正社員ではない場合は、収入が安定しているか確認するために、申込金額が低い場合でも収入証明書の提出を求められることがあります。

また、正社員でも勤続年数が短い場合などは、収入証明書の提出が求められるケースがありますので、正社員であれば必ず大丈夫というわけではありません。

収入証明書の提出なしの場合は勤務先へ電話連絡がある?

収入証明書の提出が必要とされているのに提出しなかった場合には、勤務先に在籍確認の電話連絡をされるケースがあります。

ただし、大手消費者金融で、原則在籍確認なし、勤務先への電話連絡なし、としているところは、申込者に確認せず勝手に勤務先に電話をすることはありませんので安心してください。

また、大手消費者金融が勤務先に電話連絡する場合は、会社名などは名乗らないルールを徹底していますので、借入が勤務先にバレる心配はありません。

収入証明書はカードローン会社や借入れ条件によっていらない

収入証明書の提出を省略して、カードローンの申し込みをすることは可能です。

下記に該当する場合は、ほぼ確実に収入証明書の提出が求められることになります。

- 貸金業者から50万円を超えて借入れる場合

- 他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合

そのため、もし収入証明書の提出を省略したい場合は、

- 当該会社からの借入を50万円以下にする

- 複数社から借入をする場合は総額を100万円以下にする

上記のポイントを意識しましょう。

また、カードローン会社によって取り扱いが異なるため、事前に確認することも大切です。

と考えている方は、こちらの記事で紹介したカードローンの利用を検討してみてください。

※プレミアム優待倶楽部PORTALでは、アフィリエイトプログラムを利用し、アコム社などから委託を受け広告収益を得て運営しております。

| 金額別カードローン関連記事 | |||

|---|---|---|---|

|

|

|

|

| カードローンの評判関連記事 | ||

|---|---|---|

|

||

| 準備中 | ||