個人事業主や法人が資金調達を考える際は、銀行などの金融機関に融資をお願いするのが一般的です。

しかし、銀行などの融資は時間もかかり手続きも多くなるため、緊急を要するときには向いていないでしょう。

一方で気軽に資金調達できる方法として人気なのが

売掛債権を利用して資金調達をする「ファクタリング」です。

本記事では、ファクタリングの金利(手数料)の相場やおすすめのファクタリングを紹介していきますので、ぜひ参考にしてください。

- ファクタリングは「金利」ではなく「手数料」

- ファクタリングの手数料相場は「1%~30%」

- おすすめのファクタリングは最短2時間で現金化できるQuQuMo

ファクタリングに金利は存在しない

主に企業間取引などで利用されるファクタリングは、売掛金などの債権を期日前に買い取るサービスのことです。

高額な売掛金に対する金利の高さを不安に思う担当者も多いと思いますが、

結論から言うとファクタリングに金利は存在しません。

ただし、無料ではなく手数料がかかります。まずは、ファクタリングの次の5つの基本を抑えましょう。

ファクタリングは金利ではなく手数料

借り入れの際に上乗せされる金額である利息の計算に使用されるものが金利、代行してもらった際に事務処理を行ったときなどにかかる費用が手数料です。

同じファクタリングでも2社間で行う場合と3社間で行う取引があり、

金額だけでなくその取引にかかわる会社の数によっても手数料の率が変わります。

一般的に金利がかかるのは、資金の貸し借りが行われる取引のときです。

ファクタリングでは、資金の借り入れではなく売掛金の譲渡が行われます。

したがって、期日前に現金化できても借り入れとは異なるサービスであるため、金利は一切かからず、手数料のみが発生するのがファクタリングの仕組みです。

ファクタリングとは?

「ファクタリング」という言葉を聞いたことはあっても、どんな取引であるかを詳しく知らないという方も多いのではないでしょうか。

ファクタリングは借り入れと同様に、手元に現金がなくても期日前に現金化できる点が魅力のサービスです。

ファクタリングでの手数料は金利のように何%という率で表されているため、

金利と勘違いしてしまう人もいらっしゃるでしょう。

その手数料には、1~30%と幅があります。

なぜ、これほど率が変わるのかというと、ファクタリングの手数料は下記の3つの点で異なるからです。

- 売掛金の金額

- 2社間であるか3社間であるか

- ファクタリング会社による違い

ぜひ、取引先との支払いでファクタリングを利用したいという方は、

金利と手数料の違いも頭に入れておいてください。

ファクタリングの種類

ファクタリングは大きく分類して、買取型ファクタリングと保証型ファクタリングの2種類に分かれます。

買取型ファクタリングは、事業者が売掛金などの債権をファクタリング会社に買い取ってもらうサービスのことです。

支払期日前に現金化できるため手数料を引いた金額が期日を待たずに入るとともに、借入金には計上されないメリットがあります。

保証額はあらかじめ設定されており、万が一取引先が倒産などをして貸倒損失となってしまう場合でも、

保証された金額までは回収するリスクに備えたサービスだといえるでしょう。

ファクタリングは賃金業者ではない

ファクタリングは売掛金を期日より早く買い取ってくれたり、

取引先が支払い困難となった場合でも保証額までの保証が受けられたりするため、

賃金業者と勘違いしている人もいらっしゃるかもしれません。

しかし、ファクタリングには金利はなく、その率に応じた手数料がかかるのみで、

賃金業者からの借り入れとは異なり、仕訳上で借入金として計上することもありません。

そもそも、賃金会社は賃金業登録をしなければいけませんが、

ファクタリング会社は賃金業登録をしなくても適切な範囲内で売掛金の売買業務を行えます。

したがって、ファクタリング会社が登録をせずに賃金業として金銭の貸付を行うのは、法に違反する行為となります。

賃金業として該当するファクタリングについて

ファクタリング会社は基本的に賃金業を行えませんが、なかには賃金業登録をしているファクタリング会社もあります。

ただし、賃金業を行っているファクタリング会社はごく一部で、

ほとんどは賃金業登録なしだということを覚えておきましょう。

きちんと賃金業の登録をしているファクタリング会社は、財務基盤がしっかりしているのでおすすめです。

そのため、賃金業の登録をしているファクタリング会社であるかを調べ、悪徳業者には引っかからないように注意が必要です。

ファクタリングの手数料相場

ファクタリングの手数料の相場は、金額の1%~30%です。

2社間であるか3社間であるかによっても手数料の相場は大きく異なり、

3社間の手数料の方が低く設定されているのが一般的となっています。

2社間ファクタリングの手数料相場

2社間ファクタリングの特徴は、売掛先へ債権譲渡の通知をせずに利用者とファクタリング会社の2社のみで行うことです。

2社間ファクタリングでは、取引をスピーディーに行えるメリットがありますが、

手数料が割高になるのがデメリットです。

2社間取引の手数料が割高となっているのは、

2社間だからこそ起こる可能性のあるトラブルやリスクをファクタリング会社が回避するためです。

3社間ファクタリングの手数料相場

3社間ファクタリングでは、2社間でも取引している利用者とファクタリング会社のほか、売掛先も加えた3社での取引となります。

3社間取引では債権が二重譲渡される詐欺被害に遭ったり、

ファクタリング会社を利用した詐欺に遭うリスクが軽減されるため、手数料の相場も5%~10%程度です。

3社間取引の特徴は、売掛先に債権を譲渡する旨を通知し、

売掛先からファクタリング会社に直接支払いが行われる点です。

2社間取引と比較し、処理に時間がかかるので注意しましょう。

ファクタリングとほかの資金調達の相場を比較

ファクタリングには入金前に現金化できるなど、さまざまなメリットがあります。

しかし、ファクタリング以外の資金調達を選ぶ会社も少なくありません。

代表として金融機関からの融資との相場を比較してみましょう。

基本的にファクタリングの手数料よりも低金利であるため、手数料や金利などの費用が心配な人にも選ばれています。

売掛債権以上の金額が現金化できないファクタリングとは違うため、使い分けが大切です。

ただし、審査が比較的厳しいため、その審査に通らなければ融資を利用できません。

投資家からの出資はファクタリングとは違った目的で利用されますが、

業績が上がれば多くの配当金を渡す必要が出てくるため、その金額が高額になる恐れがあります。

厳しい審査がある資金調達の方法も少なくありません。

クラウドファンディングは目標額を達成すれば

クラウドファンディング会社に支払う手数料のみで目標金額を得られますが、

数か月かかったり目標金額に達しなかったりすることもよくあります。

ファクタリングの手数料の内訳

一般的に面の75%~90%であり、回収の見込みが低ければ低いほど掛け目は小さくなります。

無事に売掛債権を回収できれば、掛け目の分の金額は戻ってきます。

その他、買取手数料、契約時の印紙代は必ずかかる費用です。

債権譲渡登記費用、登録免許税、交通費は必要に応じてかかります。

振込手数料は利用者が負担することもありますが、ファクタリング会社が負担する場合もあるので確認しましょう。

ファクタリングの手数料を抑えるコツ

手数料は一律で定められている訳ではないので、

『手数料の率』でファクタリング会社を選ぶことによって手数料を抑えることは可能だといえます。

売掛先の信用が高い場合、貸倒のリスクが下がるため手数料は低くなる傾向にあるでしょう。

そのため、複数のファクタリング会社から手数料の率が低い会社を選ぶのもおすすめです。

キャンペーンで安くなる場合は、たとえば1か月限定などキャンペーン期間があるため、

期間を超えると通常の手数料に戻る点に注意してください。

ファクタリングの手数料に関する注意点

ファクタリングの手数料は会社や期間ごとに率が異なるため、注意しなければいけない点もあります。

ファクタリングの手数料で確認しておくべき3つのポイントについてご説明します。

契約書を必ず確認する

ファクタリングを利用したいと思ったら、まずは契約書を必ず確認してください。

契約書には重要な多くの項目が記載されています。

たとえば、債権譲渡について売掛先への通知、償還請求権、債権譲渡登記などが記載されています。

その他、手数料や担保の有無、損害賠償や契約違反について、契約解除などの重要項目があるため、

契約前に必ずすべてに目を通さなくてはいけません。

手数料は変動する

基本的に、ファクタリングの売掛先の企業の状況に応じて変動するものです。

ファクタリングの手数料が変動する理由は、売掛先の企業の信用力が変わるからです。

ファクタリングは利用者にとってはリスクが少なく安心できるサービスですが、

ファクタリング会社にとっては万が一のときに損失を被っても保証しなければならない恐れがあります。

ファクタリングの手数料は売掛先によって一定ではなく、変動する可能性も高いということも押さえておきましょう。

違法ファクタリングに気をつける

ファクタリングのサービスの利用者が気をつけなければいけないこととして、違法ファクタリングがあります。

給与ファクタリングとは個人が使用者に対して持っている「賃金債権」を買い取ることで、

その個人を通して賃金債権でかかった分の資金回収を行うことです。

これはファクタリングではなく賃金業にあるとともに、違法ファクタリングであるため注意しましょう。

本来、給与には手数料がかかりませんが、違法である給与ファクタリングを行うことによって、

高額な金利の手数料を支払うリスクが発生することも少なくありません。

ファクタリングの手数料を左右する項目

- 売掛先や自社の与信

- 売掛債権の金額

- 期日までの期間

- 2社間ファクタリングであるか3社間ファクタリングであるか

- ファクタリング会社の経営方針

- 取引の回数

売掛先の信用力によって手数料は変動しますが、もちろん自社の与信も手数料の金額を左右する項目のひとつとなっています。

また、取引回数では初回の取引では手数料を高めに設定し、2回目以降の取引では手数料が安くなることもあります。

ファクタリングを利用する際は、ぜひ複数の項目をチェックし、できるだけ手数料を抑えて取引を行いたいものです。

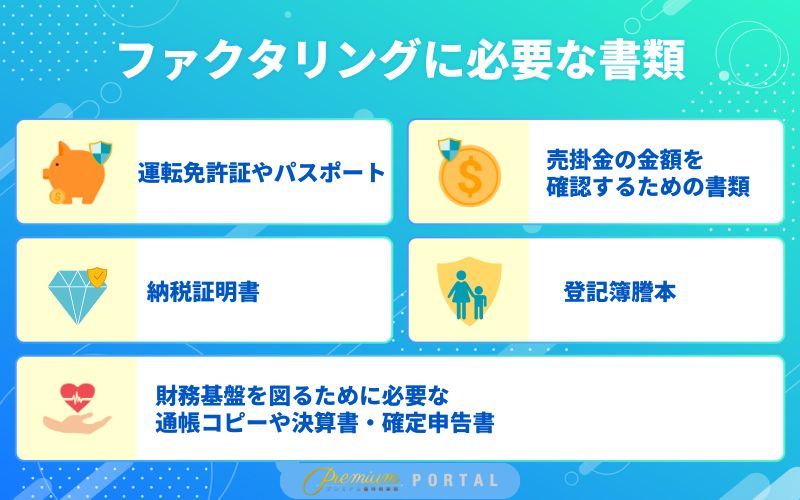

ファクタリングに必要な書類

ファクタリングは誰でもすぐに利用できる訳ではなく、利用するためには必要書類を揃えなくてはいけません。

ファクタリングに必要な書類は以下のとおりです。

- 身分証明書(運転免許証やパスポート)

- 財務基盤を図るために必要な通帳コピーや決算書・確定申告書

- 納税証明書

- 売掛金の金額を確認するための書類

- 登記簿謄本

書面で契約する際には、印鑑などの以下の書類が必要です。

- 代表者本人の実印

- 印鑑証明書

- 書名

- 利用する会社の実印

- 印鑑証明書

また、最近ではオンラインファクタリングを利用する企業も増えています。

オンラインファクタリングの場合は書面と異なり、書名や実印での押印、印鑑証明書は不要となります。

ファクタリングのメリット

ファクタリングのメリットは期日よりも前に売掛金を現金化できることです。

ただし、書類の準備や審査などに時間がかかるため、即日現金化できる訳ではないので注意しましょう。

ファクタリングは金額や条件に応じた手数料が発生しますが、

借り入れとは異なり、資金調達のために長期間にわたって『高い金利の利息を支払い続けなければいけない』ことがありません。

そのため、結果的に早く入金されるうえに売掛金から引かれる手数料は安く済むメリットがあります。

また、ファクタリング会社と契約することによって、売掛先の急な倒産にも備えることができ、

売掛金貸倒損失のリスクが軽減できるのも大きなメリットだといえるでしょう。

ファクタリングのデメリット

もちろん、期日前に売掛金を現金化できるという大きなメリットがありますが、

書類を出したらすぐに入金される訳ではなく手続きには時間がかかります。

また、売掛金の回収はたとえば振込などであれば回収が長期間に及んでも、

少ない振込手数料で回収できるでしょう。

しかし、ファクタリングは手数料の率が比較的高額で、

2社間ファクタリングであれば売掛金の10%~20%が相場であるため、

実際に現金として回収できるのは売掛金額から手数料を引いた金額のみとなります。

つまり、売掛金が高額であればあるほど実際の売掛金よりも低い金額しか回収ができなくなってしまう

というデメリットがあります。

手数料が安いおすすめのファクタリング

売掛金をより早く回収したり回収不能のリスクを回避したりするためにファクタリングを利用する場合、

手数料がかかるのは仕方ないことです。

しかし、できればその手数料をできるだけ安くすることで、

可能な限り売掛金の総額に近い金額を回収したいですよね。

ファクタリングの手数料を安くするためには、比較することで手数料の安いファクタリング会社を選んでみてください。

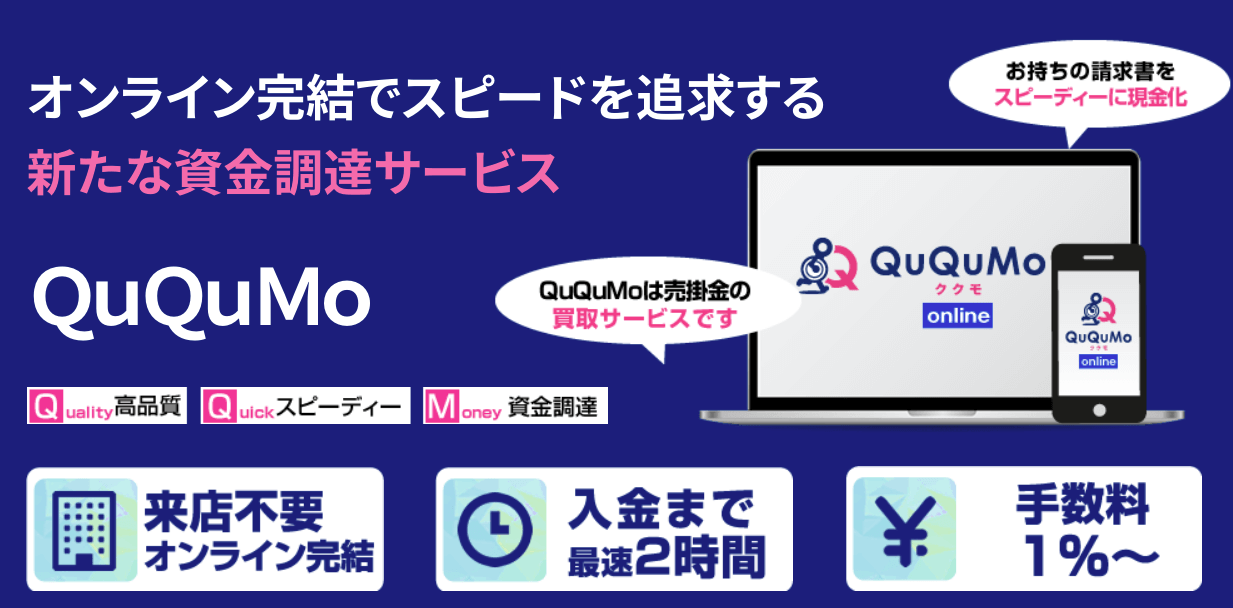

QuQuMo

基本的にファクタリングは書類提出や審査が必要とされていますが、

QuQuMoは審査や担保、保証人、書類による審査が不要なスピード重視のファクタリングをしたい方におすすめのファクタリング会社です。

オンラインのため登録をするだけで最短2時間で振込されるスピーディーな入金がQuQuMoの魅力です。

便利なだけでなく、手数料も業界最安ともいえる金額で、最大でも1%~となっています。

面倒な書類の提出が不要なため、法人だけでなく個人事業主でも利用できます。

| 手数料 | 1%〜 |

|---|---|

| 入金スピード | 最速2時間 |

| 利用可能額 | 上限なし |

| 2社間 | ◯ |

| 3社間 | × |

| 法人 | ◯ |

| 個人事業主 | ◯ |

| 公式サイト | |

アクセルファクター

アクセルファクターは安心して利用できるファクタリングサービスNo.1とされていて、

2018年6月~2022年6月の約4年間での契約実績が18,000件と業界最大手のファクタリング会社です。

独自基準を採用した審査通過率は93%と非常に高く、買取手数料は2%~と業界最安値です。

さらに、早期割引として60日前で手数料2%割引、30日前で1%割引がされるため、

早期に申し込むと手数料がお得です。日付は申し込み時に記載する希望調達日をベースとして産出されます。

| 手数料 | 2.0%〜 |

|---|---|

| 入金スピード | 最速2時間 |

| 利用可能額 | 30万円〜1億円 |

| 2社間 | ◯ |

| 3社間 | ◯ |

| 法人 | ◯ |

| 個人事業主 | ◯ |

| 公式サイト |

|

ベストファクター

ベストファクターは担保や保証人が不要、償還請求権なしで安心して利用できるファクタリング会社です。

最短で1日~で入金されますが、必要書類や情報を事前に準備しておくことが条件となります。

迅速に審査を進めるためにも、ぜひ事前に準備するようにしましょう。

ホームページでは30秒でわかる「簡易診断シミュレーター」から手数料の予想ができるため、

手数料の金額が不安な方はぜひこちらの診断を利用してみてください。

| 手数料 | 2%〜 |

|---|---|

| 入金スピード | 最速24時間 |

| 利用可能額 | 30万円〜1億円 |

| 2社間 | ◯ |

| 3社間 | ◯ |

| 法人 | ◯ |

| 個人事業主 | ◯ |

| 公式サイト |

|

事業資金エージェント

オンライン完結するファクタリングサービスを提供していて、WEBのほかLINEからでも申し込み可能です。

専任のサポート体制で、顧客満足度は95%と高水準となっています。

最短で2時間で入金されますが、取引のうち約8割が2時間の入金というスピード感があります。

手数料は業界最安値の1.5%~で、請求書から現金化が可能です。

既存の企業はもちろん、新規の事業主や個人事業主でも申し込めます。

| 手数料 | 1.5%〜 |

|---|---|

| 入金スピード | 最速2時間 |

| 利用可能額 | 10万円〜2億円 |

| 2社間 | ◯ |

| 3社間 | ◯ |

| 法人 | ◯ |

| 個人事業主 | △ |

| 公式サイト |

|

ファクタリングベスト

ファクタリングベストは複数のファクタリング会社からより安いファクタリング会社を探すサービスを展開しています。

そして、希望したファクタリング会社と契約を進め、着金したら契約完了です。

審査通過率90%以上の4社へ相見積りをし、最速3時間で入金されます。

手数料はそのファクタリング会社によって異なりますが、

手数料が安い複数のファクタリング会社から見積りを取って比較検討したうえで決められるメリットがあります。

| 手数料 | ー |

|---|---|

| 入金スピード | 最速3時間 |

| 利用可能額 | ー |

| 2社間 | ◯ |

| 3社間 | ◯ |

| 法人 | ◯ |

| 個人事業主 | × |

| 公式サイト |

|

ファクタリングの金利に関連する質問

初めてファクタリングを利用しようと思っている企業や個人事業主の方は、

ファクタリングの金利や手数料についてわからないことが多いですよね。

ファクタリングの金利についての質問も多いですが、ファクタリングには金利はありません。

ファクタリングの手数料とは銀行振込とは異なり、

金額が決まっている訳ではなく売掛金の総額からファクタリング会社によって決められた率がかかります。

よくある4つの質問をまとめたので、ぜひ参考にしてみてください。

ファクタリングの利息計算は?

賃金業では利息制限法が適用されますが、ファクタリングはそもそも賃金業の登録をしていない会社が多いため、利息はありません。

どのくらいなのかという計算をしたい場合は、

売掛金にかかっている手数料から年利を計算してみるという方法があります。

実際に計算してみると、ファクタリングは入金までが早いメリットもあることから、

意外と高い率であるということがわかります。

これは、ファクタリング会社の率にもよるので、

できるだけ相場より安いファクタリング会社を選ぶのが良いでしょう。

ファクタリングの上限金利はいくらですか?

ファクタリングは金利ではないため、利息制限法の適用は受けません。

そのため、結論からいうと金利の代わりとなる手数料の率の上限はありません。

ただし、企業から選ばれるのは手数料が安いファクタリング会社であるという傾向があります。

そのため、手数料の安さを売りにしているファクタリング会社も多いです。

したがって、上限がないからといって適切でない高額な手数料を取るファクタリング会社はほとんどないといって良いでしょう。

ファクタリングの利息と手数料は?

ファクタリングには利息はかからず、かかるのは手数料のみです。

手数料は売掛金の金額の大きさやファクタリング会社、

2社間ファクタリングか3社間ファクタリングであるかによって異なります。

同じファクタリング会社でも、3社間ファクタリングよりも2社間ファクタリングの方が手数料は高額の率は高く設定されています。

手数料のなかには、印紙代や掛け目、債権譲渡登記費用などさまざまな費用が含まれているので

高額になりがちです。

ファクタリングの手数料とは?

ファクタリングの手数料とは、ファクタリングの処理を行う費用だけでなく、

細かい内訳をすべて含めたものです。

ファクタリングの手数料は固定ではなく、

売掛金の総額や売掛先の信用力、2社間ファクタリング化3社間ファクタリングによって率が変動します。

ファクタリングの金利まとめ

ファクタリングは賃金業とは別種の扱いとなり、金利はかかりません。

金利がかからない代わりに手数料が発生し、

その手数料がいくらかかるかはファクタリング会社やその取引の内容によって異なります。

ファクタリングは売掛金の期日前でも現金化できる点が魅力となっていますが、

必要書類の準備に時間がかかり、申し込み内容によっては即日入金できないケースも多いので注意しましょう。

また、審査に落ちる確率もゼロではありません。

最近では、オンラインで審査が簡易化されているファクタリング会社も多いので、

急ぎの場合には最短2時間程度で入金されるファクタリング会社に登録することをおすすめします。

ファクタリングを上手に活用し、リスクの少ない取引を実現させ、確実に売掛金を回収していきましょう。

当記事管理者情報 プレミアム優待倶楽部PORTAL運営 株式会社ウィルズ マーケティング室 担当:山中

| 記事管理者情報 | 経歴・概要 |

プレミアム優待倶楽部PORTAL 運営

プレミアム優待倶楽部PORTAL 運営 株式会社ウィルズ マーケティング室 山中 慶太郎 (Keitaro Yamanaka) |

株式会社ウィルズ マーケティング室 山中 慶太郎 (Keitaro Yamanaka) 慶應義塾大学卒業 株式会社ウィルズ並びに、 ウィルズ子会社ネットマイルの マーケティング業務を統括。 本トピックでは、有識者の監修を行い、 消費者志向自主宣言のポリシーの基、 幅広く金融商品に関するご紹介を行っております。 記事内容に関する、誤りの修正、 ご質問などがございましたら、 当社、お問い合わせフォームからお申し出ください。 |

![プレミアム金融Lab[プレミアム優待倶楽部]](/vote/lab/wp-content/uploads/2025/05/プレミアム金融Lab.png)