このような疑問や不安をお持ちの人も多いのではないでしょうか。

近年は、様々な消費者金融が有名人を広告塔に起用して、明るいイメージのコマーシャルを流しています。

しかし、巷には「消費者金融でお金を借りたら終わりだよ」という声もあり、消費者金融の利用を躊躇してしまう人も少なくありません。

また、消費者金融でお金を借りたことがない人は、消費者金融に対して「怖い」「返済に追われる」などのネガティブイメージなイメージを持ちがちです。

こちらの記事では、「消費者金融で借りたら終わり」と言われている理由や、消費者金融のメリット、消費者金融が安心して利用できる理由などを詳しく解説していきます。

消費者金融の借入を躊躇している人にとって役立つ内容となっているので、ぜひ最後までご覧ください!

- 消費者金融で一度でも借りたら本当に終わり?

- 消費者金融で一度でも借りたら終わりと言われる理由

- 消費者金融で借りるメリット6つ

- 消費者金融で借りるデメリット4つ

- 消費者金融選びで失敗しないカードローンの選び方

- 初めて消費者金融を利用するなら業界トップクラスの人気を誇るアコムがおすすめ!

\ 最大30日間 金利0円 /

| 金額別カードローン関連記事 | |||

|---|---|---|---|

|

|

|

|

| 属性別カードローン関連記事 | |

|---|---|

|

|

|

|

| 目的別カードローン関連記事 | |

|---|---|

| おすすめのカードローン | 審査が甘いカードローン |

| 在籍確認なし | 即日融資 |

| 土日OK | 銀行カードローン |

| 金利が安い | ブラックでも借りられる |

| おすすめの消費者金融 | おまとめローン |

| 借り換えローン | ブライダルローン |

| デンタルローン | 住宅ローン |

監修者

桜井鉄郎さん

東証プライム上場の金融機関に勤務、主に住宅ローンの相談販売を担当。

顧客に対し最適な資金計画を提案、マイホーム購入に関連する法令・税額控除制度等について説明。FP業務と並行し金融・不動産に特化したライターとしても活動中。

<保有資格>1級ファイナンシャル・プランニング技能士,宅地建物取引士,証券外務員1種(日本証券業協会認定),ビジネス法務エキスパート(東京商工会議所認定)

お金を借りる方、借りている方へ-金融庁HP(外部リンク/新しいウィンドウで開きます。)

金融庁からのお願い・注意喚起-金融庁HP(外部リンク/新しいウィンドウで開きます。)

18歳、19歳のあなたに伝えたい!!~成年年齢引下げを踏まえて~-金融庁HP(外部リンク/新しいウィンドウで開きます。)

違法な金融業者にご注意!-金融庁HP(外部リンク/新しいウィンドウで開きます。)

お金を借りる際の心構え-一般社団法人全国銀行協会HP(外部リンク/新しいウィンドウで開きます。)

■後払い・給与ファクタリング・ファクタリングに関するもの

「今すぐ現金」「手軽に現金」にご注意ください!~いわゆる 後払い(ツケ払い)現金化 に要注意~-金融庁HP(外部リンク/新しいウィンドウで開きます。)

給与の買取りをうたった違法なヤミ金融にご注意ください!-金融庁HP(外部リンク/新しいウィンドウで開きます。)

ファクタリングの利用に関する注意喚起-金融庁HP(外部リンク/新しいウィンドウで開きます。)

消費者金融で一度でも借りたら本当に終わり?

結論からお伝えすると、消費者金融でお金を借りても人生が終わるわけではありません。

むしろ、コマーシャルで頻繁に目にする消費者金融は金融庁から認可を受けてお金を貸す業務を行っているため、信頼に足ります。

金融庁から認可を受けた消費者金融は、貸金業法による規則を遵守して運営しているため、消費者金融では安全にお金を借りることができます。

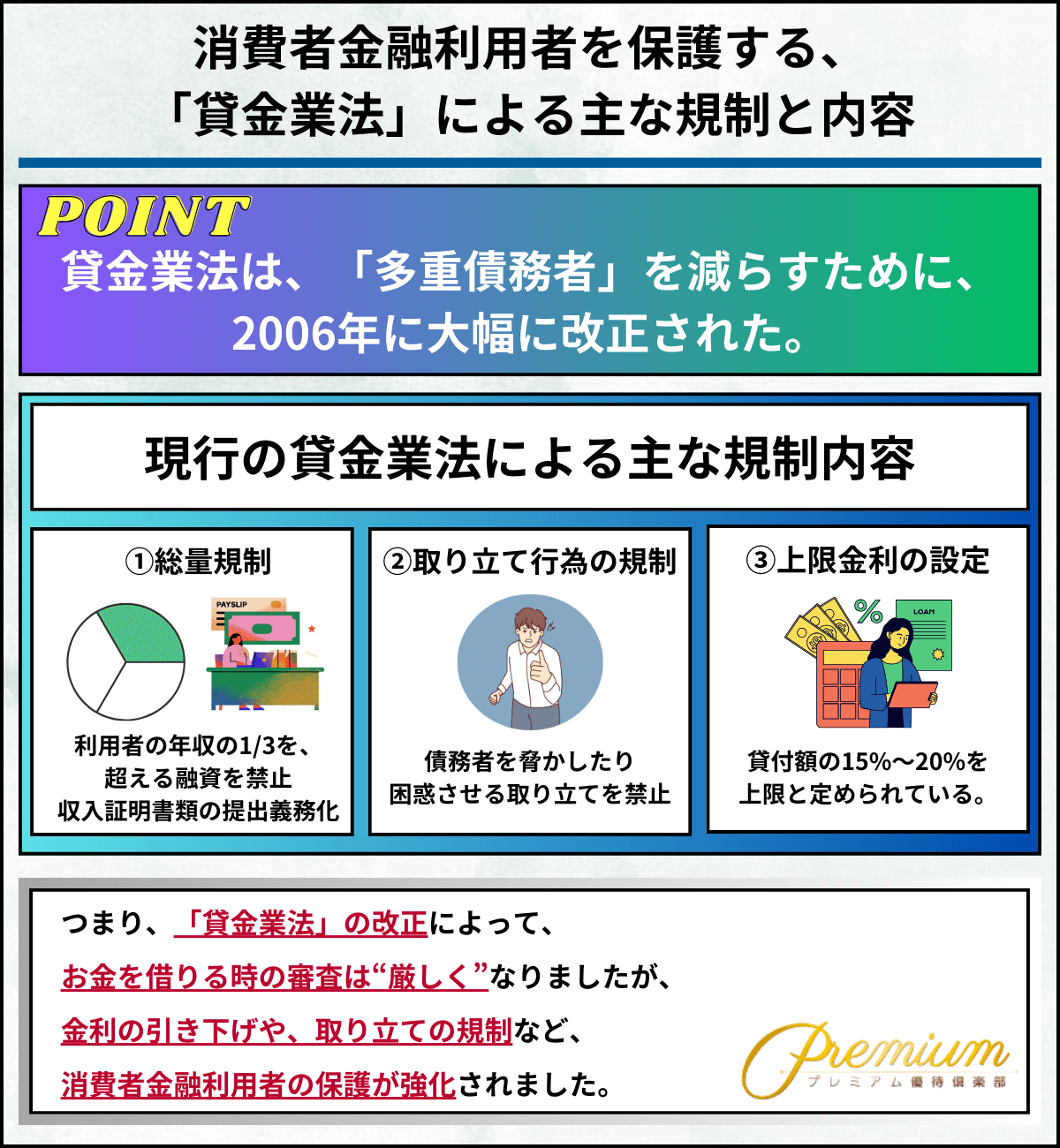

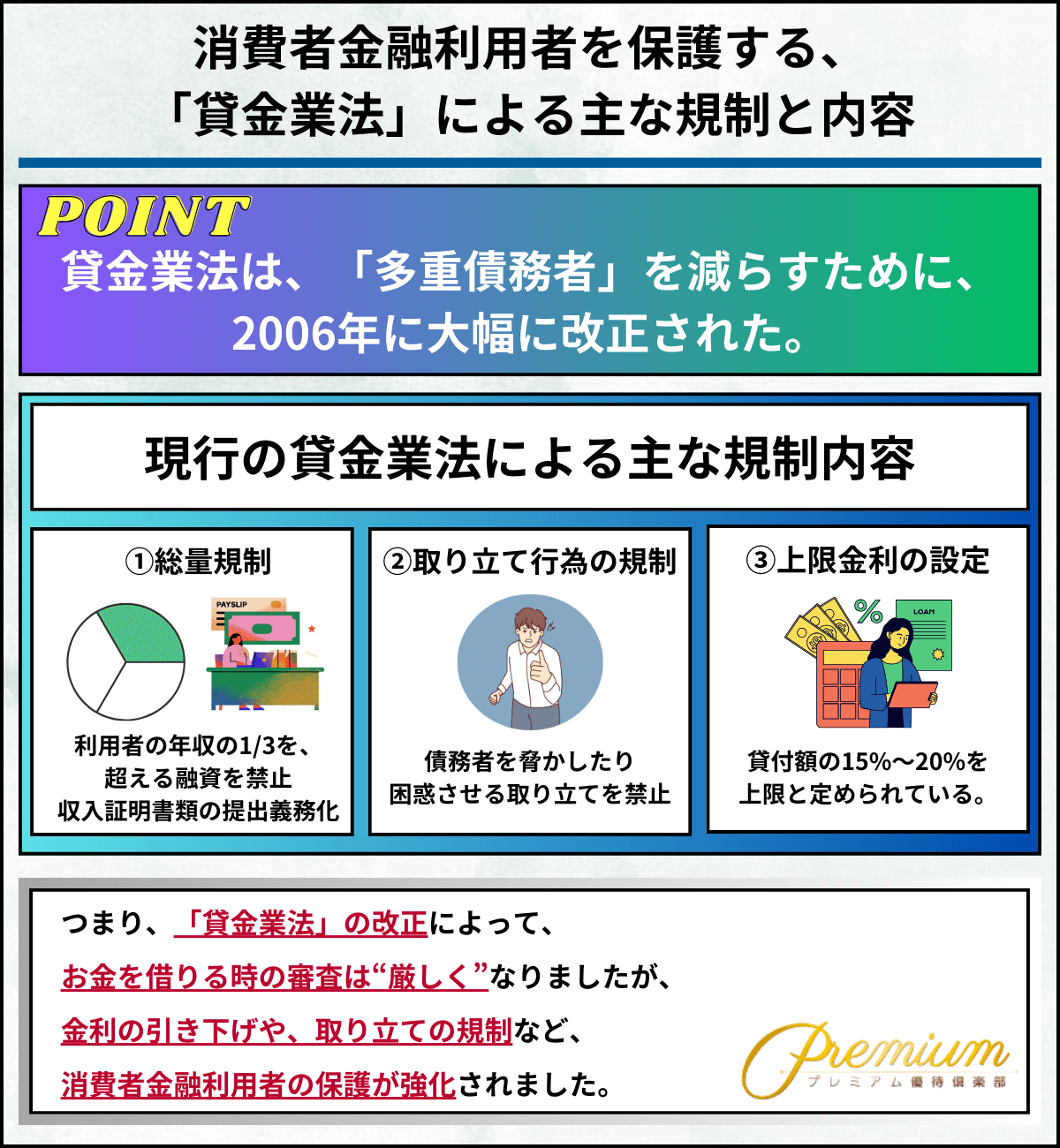

貸金業法とは、消費者金融などの貸金業者や、貸金業者からの借入れについて定めている法律です。

近年、返済しきれないほどの借金を抱えてしまう「多重債務者」の増加が、深刻な社会問題(「多重債務問題」)となったことから、これを解決するため、平成18年、従来の法律が抜本的に改正され、この貸金業法がつくられました。

引用元:貸金業法のキホン:金融庁

また、貸金業法では主に下記のような規制が設けられているため、お金を借りている人もしっかりと保護されています。

- 利用者の年収の3分の1を超える貸付の禁止(総量規制)

- 取り立て行為の規制(取立てにあたり、債務者を脅かしたり困惑させることは禁止されている)

- 上限金利の設定(貸付額に応じて、20%以下)

つまり、真っ当な消費者金融であれば、最初から無理のない返済計画を立てた上で、適法な金利でお金を借りることができます。

必要なときに必要な分だけ安全にお金を借りることができ、恐喝まがいの取り立てを受けることも無いため、安心して利用できるのです。

\ 最大30日間 金利0円 /

消費者金融で一度でも借りたら終わりと言われる理由

それでは、巷ではなぜ「消費者金融で借りたら終わり」と言われてしまっているのでしょうか?

以下で、消費者金融でお金を借りたら終わりと言われている理由を検証していきます。

消費者金融で一度でも借りたら住宅ローンを組めないと誤解されている

と考えている人がいます。

しかし、これは誤りで、消費者金融を利用しても住宅ローンを組むことは可能です。

消費者金融でお金を借りて、返済が滞ったり自己破産して信用情報に傷がついた場合、住宅ローンを組むのは難しくなります。

単に消費者金融からお金を借りただけであれば、信用情報に傷は付かないため住宅ローンに影響を及ぼしません。

つまり、住宅ローンを申し込んだ段階で信用情報に問題がなく、他の審査項目をクリアできれば、住宅ローンを借りることができます。

そのため、「消費者金融からお金を借りると住宅ローンが組めなくなる」という話を聞いても、信じないようにしてください。

消費者金融で借りると借金の返済が終わらないと誤解されている

と意見する人がいます。

しかし、これは全くの誤りで、計画的に返済すればいずれ完済を迎えます。

確かに、無計画かつ頻発に消費者金融でお金を借りると、完済まで非常に長い時間がかかるケースがあります。

事前に返済シミュレーションを立てて計画的に返済すれば、いずれ完済できるので安心です。

借入額を少額に抑え、必要以上の借り入れをしないように心掛ければ、消費者金融は

というときの悩みを解決してくれる非常に心強い存在になります。

消費者金融で借りたらブラックリスト入りすると勘違いされている

と言う人がいますが、これも誤りです。

消費者金融からお金を借りるだけでは、ブラックリストに載りません。

- 延滞、支払遅延

- 保証債務の履行、代位弁済

- 任意整理

- 破産

つまり、消費者金融でお金を「借りる」だけでは、ブラックリストには載りません。

消費者金融でお金を借りると、信用情報機関に借入額・返済状況などが登録されますが、これはブラックリストとは別物です。

消費者金融でお金を借りても、問題なく返済をしている場合はブラックリスト入りしないため、安心してください。

サラ金をイメージする人がいる

と言う人がいますが、今は違います。

消費者金融は、以前まで「サラ金(サラリーマン金融)」と呼ばれており、2010年に貸金業法が改正される前は、返済しない人に対して強引な取り立て行為が見られました。

しかし、2010年に貸金業法が改正され、強引な取り立てが禁止されたことで、安心して利用できるようになりました。

つまり、金融庁から認可を受けている貸金業者であれば、怖い思いをすることなく安心して利用できます。

他のローンよりも金利が高いことを指摘される

と言う人がいます。

消費者金融の金利は、他のローン商品と比べると金利が高いのは事実です。

| 消費者金融 | 3.0~18.0%程度 |

|---|---|

| 銀行カードローン | 2.0%~15.0%程度 |

| ブライダルローン | 3〜10%程度 |

| カーローン | 3〜7%程度 |

| 住宅ローン | 1〜2%程度 |

金利が高いと総返済額も多くなってしまうため、大きなデメリットと言えます。

しかし、貸金業者がお金を貸すときには、上記のように制限が設けられており、認可を受けている貸金業者は金利を遵守しています。

つまり、法外な利息を請求されることはなく、単に「他のローンよりも金利が高いだけ」なので、安心して利用できるのです。

闇金業者との区別がついていない人がいる

と言う人がいますが、これも誤りです。

消費者金融は「金融庁検査認可を受けている業者」である一方で、闇金業者は貸金業の登録を受けずに営業しています。

認可を受けずに貸金業を営んでいる時点で違法なのですが、摘発を逃れて営業している闇金は

- 強引な取り立てを行う

- 法外な利息を請求する

など、違法行為に次ぐ違法行為をしてくる可能性が高いです。

逆に言えば、金融庁からの認可を受けて「登録番号」を付与されている場合は、安心して利用できる消費者金融です。

消費者金融であれば、貸金業法を遵守しながら適法に貸金業を営んでいるため、闇金とは大きく違うことが分かるでしょう。

\ 最大30日間 金利0円 /

消費者金融で借りるメリット6つ

続いて、消費者金融でお金を借りるメリットを紹介していきます。

消費者金融には様々な強みがあるため、お金が必要な場面に応じて上手に活用しましょう。

メリット①最短即日でお金を借りられる

消費者金融は審査のスピードが早い強みがあり、最短で申し込んだその日にお金を借りることができます。

申し込みをしてから30分程度でお金を借りられる消費者金融もあるため、急いでお金を調達したいシーンで役立つでしょう。

銀行のカードローンの場合、消費者金融よりも審査に時間がかかることから、即日でお金を借りることはできません。

そのため、

というシチュエーションでは、消費者金融が重宝されます。

メリット②担保・保証人が不要

一般的に、お金を借りる際には担保や保証人が必要ですが、消費者金融では担保・保証人が不要です。

お金を貸す側からすると、

と考えるため、担保や保証人を立てるケースが多いですが、消費者金融では審査の結果「返済能力に問題なし」となれば、担保も保証人も不要です。

つまり、保証人を立てるために家族や知人を頼る必要もないため、

という人でも安心して利用できるでしょう。

メリット③プライバシーに配慮してくれる

多くの消費者金融では、家族や会社にローンの利用がバレないよう、プライバシーに配慮してくれます。

Web申込であれば、実際にお金を借りるまでネット上で完結するため、誰にも知られることなくお金を借りることが可能です。

また、会社への在籍確認の電話をせずに審査を進めてくれる消費者金融もあるため、安心して利用できます。

と考えるのは至って普通のことです。

しかし、消費者金融であれば、誰にもバレずにお金を工面できるメリットがあります。

メリット④無利息サービスがある

消費者金融の中には、「30日間無利息」など、無利息サービスを提供しているところもあります。

無利息期間中に、文字通り利息が発生しないため、無利息期間中に完済できれば1円も利息を支払わずにお金を借りることができます。

そのため、

などのシチュエーションで利用すれば、無利息でお金を借りられるチャンスです。

借りてすぐ返せば利息負担がゼロの可能性もある

プロミス※やアコムなどのように、「30日間は無利息期間」などのサービスを行っている消費者金融は多くあります。

つまり、無利息期間サービスを行っている消費者金融でお金を借りて、期間内にすぐ返せば利息の負担は発生しません。

という場合、実質無利息でお金で借りられるチャンスがあるため、この点も大きなメリットと言えるでしょう。

※メールアドレス登録とWeb明細利用の登録が必要です。

メリット⑤意外?親切に対応してくれる

消費者金融と聞いて、

という印象を持つ人がいます。

しかし、実際に消費者金融では、オペレーターが丁寧に対応してくれるため安心です。

という利用者の声もあるため、安心して利用できることが分かります。

もちろん、オペレーターによって対応に差はありますが、不明点や疑問点があれば気にせず質問しましょう。

返済方法や返済計画など、不安なことがあっても寄り添ってくれるため、安心して利用できる点も消費者金融のメリットです。

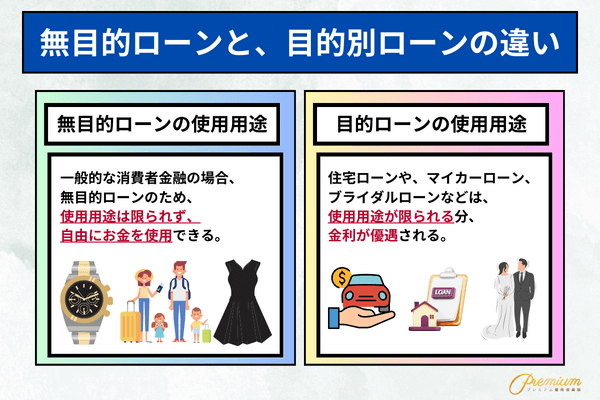

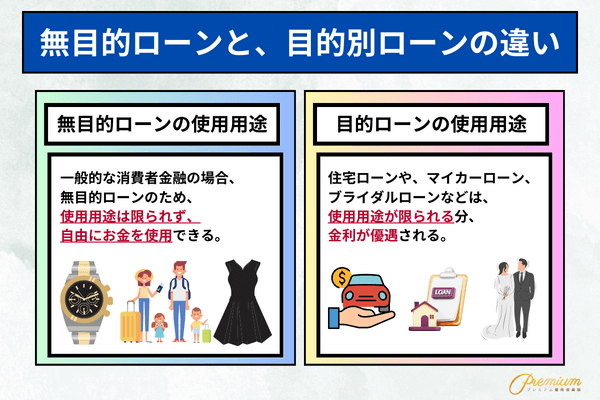

メリット⑥お金の使途が自由

消費者金融では無目的ローンを取り扱っているため、借りたお金は自由に使うことができます。

そのため、

など、娯楽を楽しむために借りても全く問題ありません。

このように、お金の使途に制限がなく、自由に使える点は消費者金融のメリットです。

\ 最大30日間 金利0円 /

消費者金融で借りるデメリット4つ

続いて、消費者金融でお金を借りるデメリットを紹介していきます。

メリットだけでなく、デメリットにも目を向けて計画的に利用することが大切です。

デメリット①他のローンよりも金利が高い

消費者金融は無目的ローンというだけあって、銀行のカードローンや他のローンよりも金利が高いデメリットがあります。

金利が高いと支払う利息も大きくなり、総返済額も大きくなってしまいます。

なお、他のローンとの金利を比較すると下記の表のようになります。

| 消費者金融 | 3.0~18.0%程度 |

|---|---|

| 銀行カードローン | 2.0%~15.0%程度 |

| ブライダルローン | 3〜10%程度 |

| カーローン | 3〜7%程度 |

| 住宅ローン | 1〜2%程度 |

このように、消費者金融は金利が高いため、できるだけ早く返済する意識を持つことが大切です。

デメリット②総量規制の対象である

消費者金融でお金を借りる場合、貸金業法による総量規制が適用されます。

つまり、総量規制とは多額の借り入れをしてお金を借りた人の生活が破綻しないように保護する仕組みです。

総量規制により、借りようと思っている金額を借りられない可能性があるため、多額のお金を借りようとしている人は要注意です。

もし総量規制以上のお金を借りたい場合は、借り入れ目的に応じた目的別ローンを利用しましょう。

デメリット③返済が遅れると信用情報に傷が付く

消費者金融でお金を借りたら、所定の返済日に返済することになります。

しかし、故意であるかに関係なく、もし返済日に返済できず未払いを起こしてしまうと、信用情報に傷が付いてしまう恐れがあります。

もし信用情報に傷が付いてしまうと、他のローン審査に悪影響が出てしまう可能性があります。

金融機関や貸金業法は、ローンの申し込みを受けた際に信用情報を必ずチェックして、

を評価するためです。

例えば、住宅ローンを申し込んで金融機関が申込者の信用情報をチェックしたときに、カードローンの支払遅延の情報を見たら、どう思うでしょうか?

と判断され、審査に通過できる可能性が低くなってしまうでしょう。

このように、もし返済が遅れると他のローンに悪影響が出てしまう可能性がある点は要注意です。

デメリット④利用していることがバレると悪印象になるかも

ローンはいわゆる借金なので、周囲にローンを利用していることがバレると悪印象を与える可能性があります。

など、悪い噂が立ってしまい、何となく白い目で見られてしまうかもしれません。

消費者金融は、会社や家族にバレないようにプライバシーに配慮してくれますが、何かの拍子にローンを利用していることがバレる可能性はゼロではありません。

そのため、ローンを利用していることがバレたくない人は、細心の注意を払う必要があるでしょう。

消費者金融選びで失敗しないカードローンの選び方

続いて、消費者金融選びで失敗しないカードローンの選び方を紹介していきます。

下記のポイントを意識して消費者金融を選べば、安全で信頼できる会社を選べるはずです。

選び方①信頼できる会社であるか

まずは、金融庁から貸金業登録を受け、法律を遵守している会社かどうかチェックしましょう。

基本的に、消費者金融を利用するときは知名度が高い大手消費者金融をおすすめします。

大手消費者金融以外を利用する場合は、ホームページなどで貸金業登録番号があるかをチェックすると良いでしょう。

貸金業者は、「営業所などの所在地を管轄する財務局長または都道府県知事の登録」を受けることが義務付けられています。

また、貸金業登録を受けている業者は、貸金業登録番号が交付されて各営業所や公式サイト、広告などへ登録番号を表記することが義務付けられています。

金融庁の登録貸金業者情報検索サービスを利用すれば、登録を受けている業者を簡単に確認できるため、活用すると良いでしょう。

\ 最大30日間 金利0円 /

選び方②法定金利以上の高金利でないか

貸金業法には、お金を貸すときの上限金利が下記のように定められています。

| 元本 | 上限金利 |

|---|---|

| 10万円未満 | 年20% |

| 10万円以上100万円未満 | 年18% |

| 100万円以上 | 年15% |

上記のように、借りる金額によって上限金利が異なるため、利用しようとしている消費者金融が法令を遵守しているか確認しましょう。

もし、上記の上限金利を超える貸付を行っている業者は、闇金業者に該当するため絶対に利用してはいけません。

選び方③サービスに違法性がないか

ホームページや広告において、

などの文言がある場合、その業者を利用するべきではありません。

これは、貸金業法を無視して貸付を行っているため、闇金である可能性が高いためです。

もし闇金を利用すると、貸金業法を無視した取り立てを受ける恐れがあるため、絶対に利用しないでください。

選び方④返済がしやすいか

消費者金融によって、返済方法が異なります。

特に、普段仕事をしている人にとっては、うっかり支払遅延を起こさないためにも、返済のしやすい業者を選ぶことが重要です。

- 口座引き落とし

- コンビニATM

- 提携金融機関ATM

- インターネットバンキング

など、返済方法は様々ですが、自分が返済しやすい方法かどうかは必ず確認しましょう。

また、返済日も任意の日を選べる業者もあるため、

という希望がある人は、柔軟に返済日を設定できる業者を探すのがおすすめです。

返済がしやすいかどうかは利便性の高さに直結しますので、事前に確認するようにしましょう。

また、繰り上げ返済を任意のタイミングでできると、支払利息を抑えられるメリットが期待できるため、併せて確認してみてください。

\ 最大30日間 金利0円 /

【安心】消費者金融おすすめカードローン5選

※等サイト調べ

それでは、消費者金融でお金を借りるときにおすすめのカードローンを紹介していきます。

いずれも金融庁からの認可を受けており、信頼できる業者です。

アコム

\ 最大30日間 金利0円 /

| 融資時間 | 最短30分 |

|---|---|

| 金利 | 3.0%~18.0% |

| 無利息期間 | 最大30日間 |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 800万円 |

| 登録番号 |

|

アコムは、大手消費者金融の中で利用者数No.1を誇る優良消費者金融です。

公式ホームページでは、

- 年齢

- 年収

- 他社借入額

上記の3項目を入力するだけで借入可能かどうかを診断してくれる「3秒スピード診断」があるため、利用してみると良いでしょう。

アコムは最短30分の即日融資に対応しており、申込みもWEBで完結するため、手続きが非常にスムーズです。

初めて利用する人は、契約日の翌日から30日間無利息でお金を借りられるため、こちらも嬉しいサービスでしょう。

\ 最大30日間 金利0円 /

アイフル

| 融資時間 | 最短18分 ※ |

|---|---|

| 金利 | 3.0%~18.0% |

| 無利息期間 | 最大30日間 |

| 在籍確認の電話連絡 | なし |

| 最大限度額 | 800万円 |

| 登録番号 |

|

※お申込の状況によってはご希望にそえない場合がございます。

アイフルは、オペレーターの対応も良さに定評があります。

また、ホームページ上ではオペレーターやAIが丁寧に対応してくれるチャットサービスもあるため、初めて消費者金融を利用する人でも安心です。

審査から融資までのスピードが早く、最短18分※の即日融資にも対応しているため、

という人のニーズにも対応しています。

他社で審査落ちしても、アイフルの審査に通過できる可能性もあるため、もし相談してみてみると良いでしょう。

もちろん、プライバシーにも配慮してくれるため、誰にも知られることなくお金を借りることが可能です。

■商号:アイフル株式会社

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

↓ アイフルのお申し込みはこちらから ↓

\ 最短18分での融資も可能! /

※お申込の状況によってはご希望にそえない場合がございますSMBCモビット

| 融資時間 | 最短60分※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。 |

|---|---|

| 金利 | 3.0〜18.0% |

| 無利息期間 | なし |

| 電話連絡 | Web完結申込の場合はなし |

| 最大限度額 | 800万円 |

| 登録番号 |

|

SMBCモビットは、無利息期間サービスはありませんが、インターネットで24時間いつでも申し込みが可能です。

WEBから申し込めば、原則電話連絡なしです。

- 本人確認書類

- 直近2か月分の収入証明書

- 三井住友銀行、三菱UFJ銀行、みずほ銀行、ゆうちょ銀行のいずれかの口座

上記3点があれば申し込みが完了するため、スムーズです。

このように、プライバシーを最大限配慮してくれることに加えて、即日融資にも対応しているため、誰でも安心して利用できます。

なお、SMBCモビットはHDI 格付けベンチマーク「対応記録/クオリティ格付け(センター評価:電話)」において、最高評価の三つ星を獲得している実績を持ちます。

大手金融サービスのSMBCグループが展開している点も、安心できる材料と言えるでしょう。

↓ SMBCモビットのお申し込みはこちらから ↓

\ Web申し込みなら最短30分!※ /

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

プロミス

| 融資時間 | 最短3分※ |

|---|---|

| 金利 | 4.5%~17.8% |

| 無利息期間 | 最大30日間※メールアドレス登録とWeb明細利用の登録が必要です。 |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 500万円 |

| 登録番号 |

|

※お申込み時間や審査によりご希望に添えない場合がございます。

プロミスは上限金利が17.8%で、他社の大手消費者金融よりも低い魅力があります。

また、即日融資に対応しているうえ最短3分※でお金を借りられるため、スピード重視の人にもおすすめできます。

プライバシーにも配慮してくれているため、身内にカードローンの利用を知られたくない人でも安心して利用できるでしょう。

※お申込み時間や審査によりご希望に添えない場合がございます。

レイク

| 融資時間 | Webで最短25分融資 |

|---|---|

| 金利 | 4.5%〜18.0% |

| 無利息期間 | 最大180日間 |

| 在籍確認の電話連絡 | あり |

| 最大限度額 | 500万円 |

| 登録番号 |

|

レイクは、最大180日間の無利息期間サービスを提供している点が特徴です。

5万円以内の借入であれば最大180日の無利息期間サービスが適用、5万円を超える借入でも最大60日間の無利息期間サービスを受けられます。

他社の無利息期間サービスは30日なので、できるだけ支払利息をを抑えたい場合はレイクの利用がおすすめです。

そのため、無利息サービスを利用してお得にお金を借りたい人には特におすすめのサービスです。

無利息サービスの他にも、即日融資への対応、プライバシーに配慮した手続きなど、良質なサービスを展開しています。

消費者金融でお金を借りたら終わり?まとめ

「消費者金融でお金を借りたら終わり」と言われることがありますが、決してそんなことはありません。

金融庁からの認可を受け、法令を遵守してお金を貸している業者は多いため、安心して利用できます。

消費者金融は悪い存在ではなく、むしろ必要な場面に応じて正しく使えば申込者の生活を助けてくれる心強い存在です。

特に、今回紹介した大手消費者金融は、安心してお金を借りられる優良消費者金融です。

疑問や不明点があれば親身に相談に乗ってくれるため、ぜひ消費者金融の有効活用を検討してみてください。