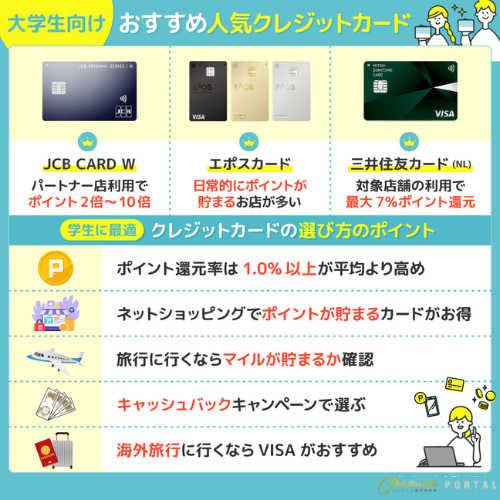

学生の皆さんがクレジットカードを選ぶ際は、学割が適用されたり学生ならではの特典があるブランドがおすすめです。

若者向けにあえて申し込み年齢に上限を設定しているカードもあり、そういったカードは特典やポイントアップが手厚い傾向があります。

もちろん、申し込み年齢に制限があるだけで、クレジットカードは社会人になっても使い続けられます。

今のうちに加入して、学生ならではの特典を受けてみませんか!

この記事では、学生におすすめしたいクレジットカードを10個紹介します。

どんな特典があるのかしっかり紹介しているので、ぜひチェックしてみて下さい。

学生は年会費無料の学生特典のクレジットカードがおすすめ

学生におすすめのクレジットカードを10個紹介していきます。

JCB CARD W

|

|

|

JCB |

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 1.00%~5.50% |

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

JCB CARD Wは、JCBが出しているオリジナルシリーズのカードの1つです。

年会費が無料なのに、還元率が1%以上の高還元率となっている点が一番のおすすめポイント。

さらに、親の扶養に入っている学生なら、アルバイトをしてなくても申し込みができます。

部活動などでアルバイトができないけど、クレジットカードを作りたいという学生さんにおすすめです。

今なら、Amazonの支払いにJCB CARD Wを利用すると最大10,000円のキャッシュバックをおこなっているので、Amazonプライムなどもお得に楽しむこともできます。

- 基本還元率が1%超え!高還元率◎

- スタバ・セブン-イレブン・Amazonなどパートナー店で利用するとポイント2倍~10倍

- 付帯保険サービスが充実

【JCB CARD Wの基本情報】

| カード名 | JCB CARD W |

|---|---|

| ポイント | Oki Dokiポイント |

| 発行スピード | 最短3日 |

| 国際ブランド | JCB |

| 追加できるカード | ETCカード・家族カード |

| 付帯サービス | 海外旅行傷害保険(利用付帯):最高2,000万円 海外・国内旅行傷害保険(利用付帯)ショッピングカード保険:最高100万円(海外) |

| 申し込み年齢 | 18歳~39歳 |

| マイル交換可能なもの | JAL・ANA・スカイマイル |

| スマホ決済 | Apple Pay・Google Pay |

| 電子マネー | クイックペイ |

\ いつでもポイント2倍/

エポスカード

|

|

visa |

|

| 年会費 | 還元率 |

|---|---|

| 無料 | 0.5% |

エポスカードは、年会費無料のカードかつ、全国各地のレジャー施設や飲食店などで割引が受けられるクレジットカードです。

飲食店で合計料金から10%オフ、カラオケは室料30%オフなど、学生向けの割引も多いのがおすすめポイント。

また、マルイやモディでは通販も含め、年に4回ほど「マルコとマルオの7日間」という10%OFFのセールが行われるので、マルイなどで買い物をよくする方にもおすすめの1枚となっています。

また、一定以上エポスカードを利用していると、ゴールドカードへの招待が届き、招待からの入会の場合は年会費通常5,000円→無料になります。

ゴールドカードは年会費がかかることが一般的なので、学生のうちから返済ヒストリ―を積んで招待を目指す人もいます。

- マルイ・モディで開催される「マルコとマルオの7日間」がお得

- 日常的に使える・ポイントが貯まるお店が多い

- 一定以上の利用でゴールドカードに年会費無料で招待

【エポスカードの基本情報】

| カード名 | エポスカード |

|---|---|

| ポイント | エポスポイント |

| 発行スピード | 最短即日 |

| 国際ブランド | VISA |

| 追加できるカード | ETCカード・家族カード |

| 付帯サービス | 海外旅行傷害保険:最高500万円 |

| 申し込み年齢 | 18歳~(高校生除く) |

| 締め日・支払日 | 毎月4日締め・翌月4日支払いor毎月27日締め・翌月27日支払い |

| マイル交換可能なもの | ANA・JAL |

| スマホ決済 | Apple Pay・Google Pay・楽天Pay・PayPay |

| 電子マネー | モバイルSuica・d払い・楽天Edy |

\ 2,000円分のポイントがもらえる /

三井住友カード(NL)

Mastercard |

|

Visa |

JCB |

| 年会費 | ポイント還元率 |

|---|---|

| 永年無料 | 0.5%~7%※1 |

三井住友カード(NL)は、カードの裏面にも表面にもカード番号やセキュリティコードの記入がない、ナンバーレスのクレジットカードです。

カード情報はVpassアプリという専用のアプリをダウンロードすれば、スマホでいつでも確認することができます。

ポイント還元率は通常0.5%と一般的ですが、対象のコンビニ・マクドナルド・モスバーガーなどでスマホでタッチ決済すると最大7%※1になるので、これらのお店をよく利用する学生さんは「気づいたらポイントがめっちゃ溜まってる!」なんてことも。

また、SBI証券のつみたて投資を三井住友カードで積立することができ、積立額の0.5%※のVポイントが毎月、貯まります。

今後、NISAまたは積立NISAの運用を検討している方に特におすすめのカードです。

貯まったポイントは1ポイント=1円※1として支払いに利用できるので、使いすぎてしまった翌月はポイントで支払うことでお金の節約もできます。

※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

- 対象のコンビニ・飲食店にてスマホでタッチ決済最大7%ポイント還元※1

- ナンバーレスなのでセキュリティ面はかなり安全!

- カード発行にかかる時間は最短10秒 ※2

※スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

※1 iD、カードの差し込み、磁気取引は対象外です。

※1 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※1 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※1 通常のポイントを含みます。

※1 ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※1 Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 即時発行ができない場合があります。

【三井住友カード(NL)の基本情報】

| カード名 | 三井住友カード(NL) |

|---|---|

| ポイント | Vポイント |

| 発行スピード | 最短10秒※即時発行できない場合があります |

| 国際ブランド | Visa・Mastercard |

| 追加できるカード | ETCカード・家族カード |

| 付帯サービス | 海外旅行傷害保険:最高2,000万円 |

| 申し込み年齢 | 18歳~(高校生除く) |

| 締め日・支払日 | 毎月15日締め・翌月10日支払いor月末締め・翌月26日払い |

| マイル交換可能なもの | ANA |

| スマホ決済 | Apple Pay・Google Pay |

| 電子マネー | iD(専用)・WAON・PiTaPa |

新規入会&条件達成で最大5,000円分プレゼント※

※キャンペーン期間:2025/2/3~2025/4/30

ライフカード【学生専用】

mastercard |

|

visa |

JCB |

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 0.3%~3.3% |

ライフカードは、大手消費者金融のアイフルの子会社である「ライフカード株式会社」から発行されているクレジットカードです。

年会費は無料で還元率は普段は0.5%と一般的ですが、お誕生月にはポイントが3倍、入会後1年間はポイントが1.5倍になります。

学生専用ライフカードのメリットは、貯まったポイントが図書カードやギフト券に交換できること。

教科書や参考書の購入に利用できることから、学生に人気となっています。

さらに、今なら新規入会のキャンペーンとして最大10,000円相当のポイントが受け取れます。

このポイントは、高級飲食店の支払いにも利用できるため、入会ポイントを使って普段できないような体験にあてるのもおすすめです。

- 消費者金融系カードなので、独自の審査基準がある

- 審査落ちしたことがあっても有料で申し込めるライフカードがある

- 入会キャンペーンがお得

【ライフカードの基本情報】

| カード名 | ライフカード[学生専用] |

|---|---|

| ポイント | LIFEサンクスポイント |

| 発行スピード | 最短3営業日 |

| 国際ブランド | VISA・JCB・mastercard |

| 追加できるカード | 家族カード・ETCカード |

| 付帯サービス | 海外アシスタンスサービス |

| 申し込み年齢 | 満18歳~満25歳まで(高校生を除く) |

| 締め日・支払日 | 毎月5日締め日・27日もしくは翌月3日払い |

| マイル交換可能なもの | ANA |

| スマホ決済 | Apple Pay・Google Pay |

| 電子マネー | 楽天Edy・モバイルSuica・nanaco |

JCB CARD W Plus L

|

|

|

JCB |

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 1.00%~5.50% |

※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合

JCB CARD W Plus Lは、女性向けの特典に特化したクレジットカードです。

毎月映画鑑賞券や旅行代金がプレゼントされたり、NailQuickや@cosmeで優待を受けることができたり、女性にとって嬉しい特典が多く用意されています。

さらには希望すれば、女性向けの特典サービスを追加オプションとして申し込めるのも魅力的なポイントです。

スターバックスやAmazonショッピングサイトでポイントアップも適用されることからも、女子大生に人気のカードとなっています。

- 18歳以上39歳以下の比較的若い世代向けのJCB W plusカード

- 女性向けの特典サービスを追加オプションとして申し込める

- スターバックスやAmazonでポイントが高還元に

【JCB CARD W Plus Lの基本情報】

| カード名 | JCB CARD W Plus L |

|---|---|

| ポイント | Oki Dokiポイント |

| 発行スピード | 最短3日 |

| 国際ブランド | JCB |

| 追加できるカード | ETCカード・家族カード |

| 付帯サービス | 海外旅行傷害保険(利用付帯):最高2,000万円 海外・国内旅行傷害保険(利用付帯)ショッピングカード保険:最高100万円(海外) |

| 申し込み年齢 | 18歳~39歳 |

| マイル交換可能なもの | JAL・ANA・スカイマイル |

| スマホ決済 | QUICPay、Apple Pay、Google Pay |

| 電子マネー | JCB |

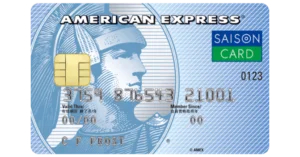

セゾンブルー・アメリカン・エキスプレス・カード

|

|

|

JCB |

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 1.0%~10.0% |

セゾンブルー・アメリカン・エキスプレス・カードは、JCBが出しているオリジナルシリーズのカードの1つです。

年会費が無料なのに、還元率が1%以上の高還元率となっている点が一番のおすすめポイントです。

また、18歳~39歳までの入会となっており、年齢制限はありますが、40歳以降も年会費無料で使いつづけることができるので、30代の方は早めに申し込みするのが良さそうです。

今なら、Amazonの支払いにJCB CARD Wを利用すると最大10,000円のキャッシュバックがもらえるので、マルチに使えるクレジットカードが欲しい!と考えている方はこの機会の作成がおすすめです!

- 基本還元率が1%超え!高還元率◎

- スタバ・セブン-イレブン・Amazonなどパートナー店で利用するとポイント2倍~10倍

- 付帯保険サービスが充実

【セゾンブルー・アメリカン・エキスプレス・カードの基本情報】

| カード名 | セゾンブルー・アメリカン・エキスプレス・カード |

|---|---|

| ポイント | Oki Dokiポイント |

| 発行スピード | 最短3日 |

| 国際ブランド | JCB |

| 追加できるカード | ETCカード・家族カード |

| 付帯サービス | 海外旅行傷害保険:最高2,000万円

ショッピングカード保険:最高100万円(海外) |

| 申し込み年齢 | 18歳~39歳 |

| 締め日・支払日 | 毎月15日締め・翌月10日支払い |

| マイル交換可能なもの | JAL・ANA・スカイマイル |

| スマホ決済 | Apple Pay・Google Pay |

| 電子マネー | クイックペイ |

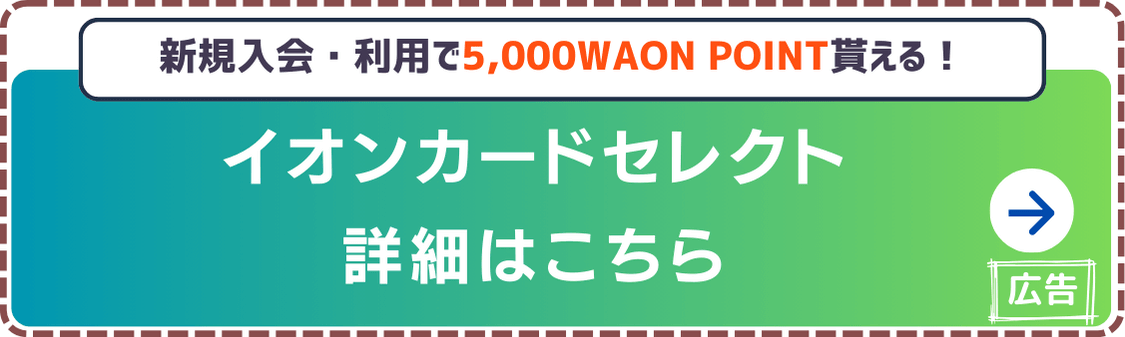

イオンカードセレクト

mastercard |

|

visa |

JCB |

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 0.5%~1% |

イオンカードセレクトは、イオンでよくお買い物をする方にはおすすめです。

還元率は0.5%~とそこまで高くありませんが、イオンやイオンモールでよく買い物をする方であれば、常時ポイント還元率が2倍になったり、月2回開催のお客様感謝デーで割引を受けられたりしてかなりお得です。

また、ショッピング補償などもありますが年会費は無料となっているのも嬉しいポイントです。

- 毎月20日と30日はお客様感謝デーで5%OFF

- イオングループで使えばポイント還元率◎

- 年会費永年無料

【イオンカードセレクトの基本情報】

| カード名 | イオンカードセレクト |

|---|---|

| ポイント | WAONポイント |

| 発行スピード | 最短即日 |

| 国際ブランド | VISA・mastercard・JCB |

| 追加できるカード | 家族カード・ETCカード |

| 付帯サービス | ショッピング補償:年間50万円 |

| 申し込み年齢 | 18歳以上(学生不可) |

| 締め日・支払日 | 毎月10日締め日・翌月2日払い |

| マイル交換可能なもの | JAL・ANA |

| スマホ決済 | Apple Pay |

| 電子マネー | イオンiD・WAON |

<入会期間>2023/11/1(水)~

<利用期間> : カード登録月の翌々月10日まで

<入会期間>2023/11/1(水)~

<利用期間> : カード登録月の翌々月10日まで

dカード

mastercard |

|

visa |

|

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 1.0%~2.5% |

dカードはdocomoユーザーにおすすめのクレジットカードです。

通常の還元率が高いうえに、ローソンとd払いを組み合わせることで、ポイントが2.5%までアップします。

また、docomoの利用料金の割引特典があるので、固定費を少しでも安くしたい方におすすめです。

- 「d払いの利用でポイントが3重で貯まる

- docomoユーザーは利用料が割引

- 特約店で還元率アップ

【JCB CARD Wの基本情報】

| カード名 | dカード |

|---|---|

| ポイント | dポイント |

| 発行スピード | 最短3日 |

| 国際ブランド | JCB |

| 追加できるカード | ETCカード・家族カード |

| 付帯サービス | 海外旅行傷害保険:最高2,000万円

ショッピングカード保険:最高100万円(海外) |

| 申し込み年齢 | 18歳~39歳 |

| 締め日・支払日 | 毎月15日締め・翌月10日支払い |

| マイル交換可能なもの | JAL・ANA・スカイマイル |

| スマホ決済 | iD |

| 電子マネー | クイックペイ |

楽天カード

mastercard |

american express |

visa |

JCB |

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 1.0%~3.0% |

楽天カードは、日常のものや携帯などを楽天でそろえている、またはこれから統一したいと考えている方にとっては非常におすすめできるクレジットカードです。

「楽天経済圏」とも呼ばれている楽天系のサービスの多さから、楽天モバイルの利用や楽天市場などで買い物をすると、通常でもポイントが貯まることに加え、ポイント還元率も高くなるためです。

また、楽天の加盟店は大手チェーンの飲食店などでも多いので、お昼ご飯や夜ごはんなどを食べに行くことが多いという方はポイントを貯めやすくなっています。

年会費も無料のため、1枚は持っていても損はしないカードと言えます。

- ポイントの貯めやすさと、還元率の高さが◎

- 年会費無料なのに付帯サービスが充実

- 楽天経済圏で生きている人は必須アイテム

【楽天カードの基本情報】

| カード名 | 楽天カード |

|---|---|

| ポイント | 楽天ポイント |

| 発行スピード | 最短3営業日 |

| 国際ブランド | mastercard・JCB・VISA・American express |

| 追加できるカード | 家族カード・ETCカード |

| 付帯サービス | 海外旅行傷害保険:最高2,000万円 カード盗難保険 |

| 申し込み年齢 | 18歳以上 |

| 締め日・支払日 | 毎月末日締め日・翌月27日払い |

| マイル交換可能なもの | JAL |

| スマホ決済 | 楽天Pay |

| 電子マネー | 楽天Edy |

三菱UFJ VIASOカード

mastercard |

|

|

|

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 0.5%~1.5% |

三菱UFJ VIASOカードは、たまったポイントに関して1ポイント1円で自動でキャッシュバックされることが大きな特徴のおすすめクレジットカードとなっています。

貯めたポイントをどうしていいか分からない方や、ポイント還元を自分でやるのが面倒という方にはぴったりです。

また、年会費は永年無料となっているため、クレジットカードにお金をかけたくないという方でも安心して利用することができます。

クレジットカードのカラーは、ピーコックグリーンとダークグレーの2種類あり、どちらも少し珍しい色になっていてオシャレ度も高いクレジットカードです。

- 新規入会特典で、今なら10,000円キャッシュバック

- 貯まったポイントは自動キャッシュバックで簡単◎

- 年会費はずっと無料

【三菱UFJ VIASOカードの基本情報】

| カード名 | 三菱UFJ VIASOカード |

|---|---|

| ポイント | VIASOポイント |

| 発行スピード | 最短3営業日 |

| 国際ブランド | mastercard |

| 追加できるカード | 家族カード・ETCカード |

| 付帯サービス | 海外旅行傷害保険:最高2,000万円 ショッピング補償:年間100万円 |

| 申し込み年齢 | 18歳以上 |

| 締め日・支払日 | 毎月15日締め日・翌月10日払い |

| マイル交換可能なもの | – |

| スマホ決済 | Apple Pay・Google Pay・楽天ペイ |

| 電子マネー | イオンiD・WAON |

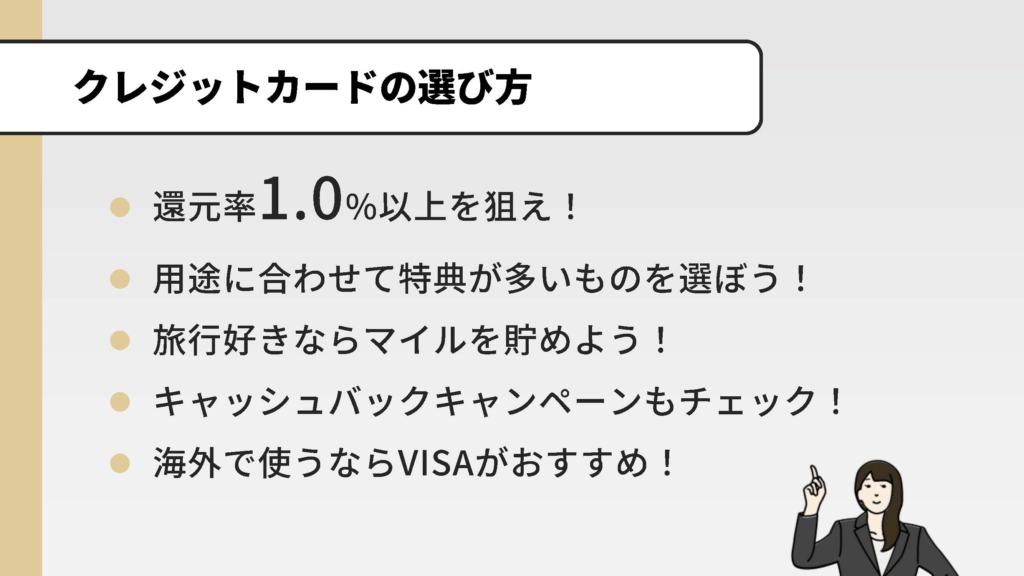

学生に最適なクレジットカードの選び方

学生であれば、自身の生活状況に応じたクレジットカード選びが必須です。

社会人と生活スタイルが大きく異なるため、固有の恩恵を受けられる可能性があります。

では、学生がクレジットカードを申請する際には、どういった点に気を付ければ良いのでしょうか。

5つの注意点を取り上げて説明します。

還元率は1.0%以上が高めでおすすめ

学生がクレジットカードを選ぶ際に、押さえておくべき事項が還元率です。

これは、カードを使って支払った際に得られるポイントを指します。

言うまでもなく、還元率が高ければ高い程、より大きな節約が可能です。

なるべく1.0%以上のポイントが返ってくるカードを選ぶようにしましょう。

1,000円の商品を買えば、「1,000円×0.01」で10円分還元されます。

ポイントの還元率が高いカードに挙げられるのが、「JCB CARD W」です。

家族カードのオプションも付けられるため、家族に本会員がいれば難しい審査を受ける必要もありません。

還元率は本来1.0%ですが、スターバックスコーヒーやセブンイレブンといったパートナー店を利用すると数倍の還元がなされます。

これらのお店を利用する方は、特におすすめです。

ネットショッピングをするなら、ショッピングでたまるカード

スマートフォンやパソコンを大抵の学生が持つ中、ネットショッピングを使って買い物する方も少なくないでしょう。

該当する方は、オンラインショッピングでポイントが貯まりやすいカードを申請する方がお得です。

ネットショッピングと言えども、種類は豊富でどのサイトを使うかによっておすすめなカードも変わっていきます。

その中でも、持っておいて損が無いのは「楽天カード」です。当該カードは、楽天市場で商品を購入すると最大で3%の還元を得られます。

物品の購入のみならず、楽天トラベルを使った旅行でも代金の2.5%が戻ってくるので幅が広いです。

さらに、新規入会と利用で5,000ポイントを貰えるサービスも提供しています。

マイルが貯まるカードにすると、旅行に行くときお得

クレジットカードには、単純なポイントだけではなくマイルが貯まる種類も存在します。

マイルとは、特典航空券に交換することができる特別なサービスです。

夏休みや春休み時に旅行へ行く際に、飛行機の旅を考えている方もいるでしょう。

あらかじめマイルを貯めておけば、簡単に航空券と引き換えられるので持っておくと便利です。

学生がマイルを貯める上では、「JALカード navi」がおすすめなクレジットカードとして挙げられます。

他にも、多くのマイルが貯まるカードはありますが、JALカードだと在学中であれば期間が無制限となるのが強みです。

常にポイントを集め続けることができるため、非常に効率が良くて使いやすくなっています。

期間に追われて焦る必要も無く、計画的にマイルを貯められるようになるでしょう。

学生はキャッシュバックキャンペーンで選ぶのがおすすめ

学生であれば、キャッシュバックキャンペーンを上手く生かすのもクレジットカード選びには欠かせません。

カード会社ごとに設けられている条件を満たすことで、多大な還元を貰えるのがキャッシュバックキャンペーンです。

多種多様なサービスが提供されていますが、学生ならではの恩恵を得られるカードを紹介します。

それが、上記でも取り上げた「JCB CARD W」です。

こちらのクレジットカードは、学生の生活に合ったサービスが多く取り入れられています。

まず、その1つに挙げられるのが、Amazonで商品を購入した時に最大で10,000円のキャッシュバックが得られる制度です。

新規入会者限定となっていますが、年齢で考えれば頻繁にカードを変える方が珍しいでしょう。

限られた時間でアルバイトをしている学生にとって、10,000円は非常に大きな額です。

学生生活にも大きな支えとなります。

この他にも、家族カードによる入会で4,000円分のキャッシュバックを得られる制度も当該カードの特徴です。

審査する必要も無く、併せて還元が発生する点で一石二鳥なサービスと言えます。

さらに、友達に紹介するだけで5,000円相当のキャッシュバックができる点も優れたメリットです。

学生の環境に見合った制度が多いため、これらを効率的に活用するだけで想像以上の恩恵が得られるでしょう。

海外旅行に行くならVISAがおすすめ

学生の中には、観光や勉強等の理由で海外旅行に行く方もいるはずです。

こうしたスクールライフを検討されている場合は、VISAのカードを使用することをおすすめします。

種類には様々な物がありますが、その中でおすすめなのが「三井住友カード」です。

当該カードによって得られる特典と効率的な活用方法について解説しましょう。

三井住友カード自体、単純に使用するだけで多くのメリットがあります。

例えば、対象の大手コンビニ・マクドナルド・モスバーガーなどでタッチ決済すると、ポイントが最大7%※の還元を得られるので非常にお得です。

特に授業が入っている日の昼食は、コンビニで済ます方も少なくないでしょう。

平日のほとんどでコンビニに通い詰めると考えれば、クレジットカード内のポイントは瞬く間に増えていきます。

次にVISAのシステムから見た長所を紹介します。

三井住友カードは、海外旅行で怪我や病気が発生した際に一部を保険で賄ってくれるのが強みです。

本来ならば、海外の保険は別途に契約する必要があります。

しかし、三井住友カードには、付帯項目といってある程度の補償を受けられるサービスが備わっているのです。

カードのステータスや状況に応じて対応し切れない部分もありますが、支えになるのは間違いありません。

個別に保険を結ぶか否かに関わらず、念のためのツールとして持っておくと良いでしょう。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。(バナー内記載要)

※通常のポイントを含みます。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

新規入会&条件達成で最大5,000円分プレゼント※

※キャンペーン期間:2025/2/3~2025/4/30

学生で収入が少なくてもクレジットカードは作れる?

ここまで、学生にとっておすすめのクレジットカードを紹介していきました。

では、収入が無い学生でもカードを作ることはできるのでしょうか。

結論から言えば、可能です。

まず、基本的にクレジットカードを作る際には、審査を経なければなりません。

しかし、やり方によって厳しい審査を避ける手法も採用できます。

例えば、家族カードを作る場合です。

もし、家族の中にクレジットカードを使っている方がいれば、その方から契約してもらうようにしましょう。

そうすれば、学生自身の収入状況を報告する必要がありません。

全ては、本会員である契約者の収入に委ねられるからです。

ただし、使用したクレジットカードの代金は本会員に請求される点は押さえた方が家族間のトラブルを防げます。

学生でも審査に通る?審査に通るコツ

もし、家族カードを申し込まないのであれば、自ら契約してクレジットカードを作らなければなりません。

その際には、学生とはいえども審査を求められます。

会社勤めの方と比べれば一般的に収入は少ない立場ですが、クレジットカードの審査は通るのでしょうか。

結論から言えば、学生でも問題なく審査は通ります。

基準もそこまで高くなく、アルバイトによる収入があれば大抵の方は合格です。

他の条件を挙げると高校を卒業しており、親からクレジットカードを作ることに賛同が得られている場合は問題ありません。

手続きをする際には、学生証を掲示するようにしましょう。

運転免許を取得していない方にとっては、便利な身分証明証です。

ネット上の情報を見ていくと、親がブラックリスト入りをしたためにクレジットカードが貰えないといった文言が書かれてあります。

しかし、こういった噂はあまり信じない方が得策です。

クレジットカード会社は、あくまで個人の信用に関する情報を参考にしています。

余程の問題を抱えている家庭でない限り、親の情報は考慮しません。

仮に審査が通らなかった場合は、理由が他にある可能性が高いでしょう。

思い込みをせず、考えられる原因を探していくことが大切です。

学生がクレジットカードを作る際によくある質問

学生のクレジットカードの作り方は?

学生のクレジットカードの作り方は、個人の状況に応じて変わっていきます。

申請者が未成年のケースであれば、契約時に親の同意を得なければなりません。

大学に入学したばかりの方は、何年も浪人していない限りは20歳に到達していないでしょう。

民法の定め上、未成年者の方が契約を結ぶ場合は親の同意が必要となります。

ただし、2022年4月1日からは民法改正により、18歳以上が成年と引き下げられたため、親の同意も不要なので覚えておくと良いです。

学生用クレジットカードを作る際には、申請先の企業へ連絡します。

契約方法は、インターネットが一般的です。

パソコンやスマートフォンからサイトにログインし、必要事項を入力していきましょう。

審査に問題が無ければ、会社からクレジットカードが送付されます。

学生のクレジットカードの限度額は?

学生が持つクレジットカードの限度額は、10万円から30万円程度が平均だと言われています。

利用額の上限は、年収を参考に設定されるのが基本です。

大学で勉強しながらアルバイトをするだけでは、月に10万円を稼ぐのも難しいでしょう。

クレジットカードで必要以上に買い物をしないためにも、あらかじめカード会社は10万円から30万円程度の限度額を設定しています。

利用方法によっては、上限額の引き上げも可能です。

例えば、コツコツと支払いを続けているだけで企業から信頼を得られるケースが存在します。

他にも、カードのランクが上がることで限度額の引き上げられるシステムも企業によっては用意されています。

これらの制度を詳しく調べていき、必要があれば活用してみると良いでしょう。

学生でも通りやすいクレジットカードは?

各企業が用意しているクレジットカードは、学生でも通りやすくなるよう設定されているケースが大半です。

審査に落ちるケースで多い内容が、学生の利用を認めていない場合でしょう。

カードの中には、社会人のみが使えるタイプのものもたくさんあります。

条件を見落としていたために、クレジットカードの審査が通らない場合もあるので確認は徹底しましょう。

他にも、スマホ等の支払いが滞っていてカードの申請を拒否されるケースもあります。

これらの情報をまとめた上で学生でも通りやすいクレジットカードを取り上げると、三井住友カード (NL)やJCB CARD Wが代表的です。

三井住友カード (NL)は学生用と社会人用に分かれているため、申請する際には気を付けなければなりません。

新規入会&条件達成で最大5,000円分プレゼント※

※キャンペーン期間:2025/2/3~2025/4/30

学生がクレジットカードを作るときの審査内容は?

学生がクレジットカードを作る場合の審査内容は、大きく分けて3点です。

まずは、高校を卒業しているか否かが重視されます。

学生であれば、大抵の方は高校を卒業しているので頭を悩ます条件では無いでしょう。

次に、本人確認証と住所や連絡先を持っているかも確認事項です。

申請するにあたって、記載漏れや提出不備が無いかチェックを欠かさないようにしましょう。

上述した通り、未成年者の場合は親の同意も必要となります。

黙って手続きをすることなく、クレジットカードの申請がしたい旨を相談することが必須です。

アルバイト収入があれば、審査に通る可能性が高まります。

もし、クレジットカードを申請する際には、ある程度アルバイトをしてからの方が望ましいかもしれません。

学生がクレジットカードを有効活用するには?

学生がクレジットカードを有効活用するには、学用品や食費に当てるのが最適です。

授業が始まると、定期的にテキストや参考書を買う時期が訪れます。

一度に購入するとなると、値段は予想以上に跳ね上がるものです。

当然、後に支払いができるか否かを確認しつつ、可能な範囲でカードを使うとお得です。

ポイントが貯まるカードであれば、学用品や食費の購入だけでもしっかりと恩恵を受けられます。

特典航空券に使えるマイルの場合は、在学中に限り有効期限を設けていない企業もあります。

4年間計画的にマイルを貯めて、卒業旅行で使う方法も有効活用の1つと言えるでしょう。

【ちょっと待って!クレジットカードを作る前に。】

消費者庁提供:「クレジットカードの特徴と注意点とは?」

【ちょっと待って!クレジットカードのキャッシングを利用する前に。】

消費者庁提供:「お金を借りるのはどんなとき?クレジット・ローンの仕組み」

【クレジットカードを作る前に確認しましょう。】

消費者庁提供:「キャッシュレス決済の種類と仕組みを理解しよう」

当記事管理者情報 プレミアム優待倶楽部PORTAL運営 株式会社ウィルズ マーケティング室 担当:山中

| 記事管理者情報 | 経歴・概要 |

プレミアム優待倶楽部PORTAL 運営

プレミアム優待倶楽部PORTAL 運営 株式会社ウィルズ マーケティング室 山中 慶太郎 (Keitaro Yamanaka) |

株式会社ウィルズ マーケティング室 山中 慶太郎 (Keitaro Yamanaka) 慶應義塾大学卒業 株式会社ウィルズ並びに、 ウィルズ子会社ネットマイルの マーケティング業務を統括。 本トピックでは、有識者の監修を行い、 消費者志向自主宣言のポリシーの基、 幅広く金融商品に関するご紹介を行っております。 記事内容に関する、誤りの修正、 ご質問などがございましたら、 当社、お問い合わせフォームからお申し出ください。 |

-公式サイト.png)

評判_アイキャッチ画像-300x300.png)