クレジットカードで延滞を繰り返したり、債務整理をしたりした経験がある方は、信用情報に金融事故が記録され、「ブラックリスト」に登録されてしまいます。

そうなると、新しいクレジットカードを作るのが難しくなってしまいます。

この記事では、ブラックリストにすでに載ってしまった人が作れるカードや、

審査落ちをしてしまったブラックリスト予備軍の方向けに審査の甘い・柔軟なクレジットカードまで徹底解説をします!

目次

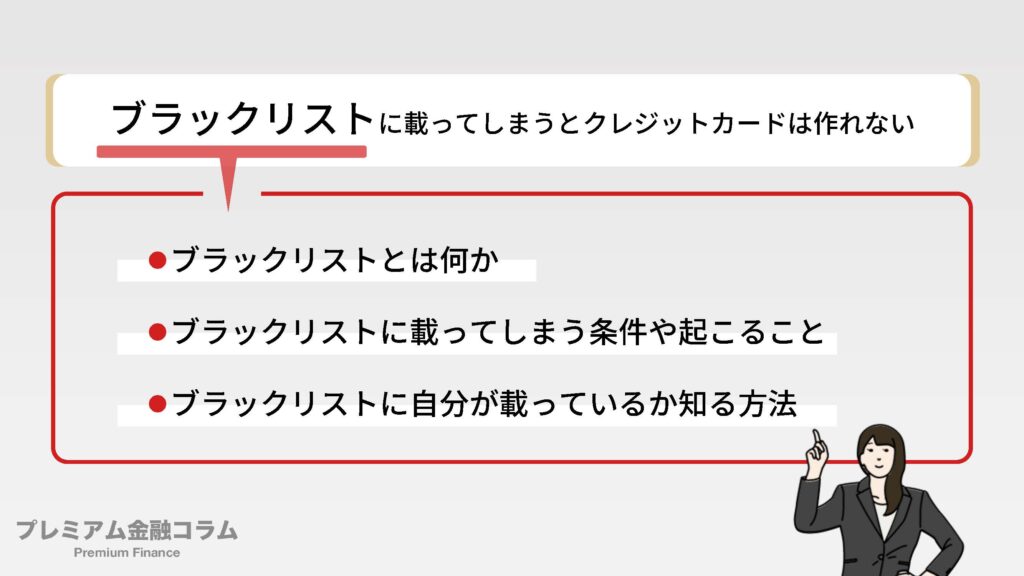

ブラックリストに載ってしまうとクレジットカードは作れない?

まず、そもそもブラックリストとは何なのかについて、はじめに解説していきます。

「ブラックリスト」なるもの自体は、この世には実際には存在していません。

しかし、ローンやクレジットカードでの支払いが滞った際などには、信用情報機関に「金融事故」としてその記録が登録されてしまいます。

一度金融事故を起こしてしまうと、クレジットカードを作ったり、ローンを組んだりすることが難しくなります。

この状況を「ブラックリストに載る」と言います。

- クレジットカード・カードローンの返済を61日以上滞納した時

- 住宅ローンやマイカーローンの返済を61日以上滞納した時

- スマホや携帯電話の端末代金の分割払いを61日以上滞納した時

- 奨学金の返済を61日以上滞納した時

- 代位弁済した時

- 自己破産や個人再生などの債務整理をした時

- クレジットカードを強制解約・退会させられた時

- 多重債務者

ブラックリスト入りすると起こること

ブラックリスト入りすると自分の身に起こることは、具体的に以下の2つです。

それぞれについて詳しくみていきましょう。

住宅や車のローンが組めなくなる

ブラックリスト入りすると起こること1つ目は、住宅や車のローンが組めなくなることです。

金融事故を起こしてから7年間の間は、その情報が残り続けるため、住宅や車のローンは組めません。

また、例えローンが組めたとしても、銀行やクレジットカードの会社にそのことがバレてしまうと、その金融機関からは一生お金を借りることができなくなりますので気を付けましょう。

クレジットカードが持てなくなる

ブラックリスト入りすると起こること2つ目は、クレジットカードが持てなくなる可能性が高いです。

ブラックリスト入りしてしまうと、信用度が低いため審査に通ることが非常に難しくなります。

また、これまでは使えていたカードも、カード更新のタイミング等で使用できなくなってしまいます。

時々、「ブラックリストに載っていてもクレジットカードを作れる」という文言を見ることがありますが、そのようなことはほぼ不可能です。

ただ、支払いを数回遅延するなどぎりぎりで払っている人は、ブラックリスト予備軍として審査に通りづらくなる可能性はあるので注意が必要です。

ブラックリストに自分が載っているか知る方法

では、ブラックリストに自分が載っているかどうかは、どのように判断すれば良いのでしょうか。

信用情報については、以下の機関で確認を取ることができます。

- CIC(株式会社CIC)

- KSC(全国銀行個人信用情報センター)

- JICC(株式会社日本信用情報機構)

それぞれ、クレジットカードや携帯料金の滞納、奨学金などお金に関する幅広い信用情報を集めています。

これらの3つの機関では、「CRIN(クリン)」と呼ばれるネットワークで金融事故情報を共有しているため、いずれかに確認すれば、自分がブラックリストに入っているかどうかを知ることができます。

CICとJICCでは、スマホやインターネットから情報開示手続きを行うことが可能です。

KSCでは、郵送のみで対応しています。

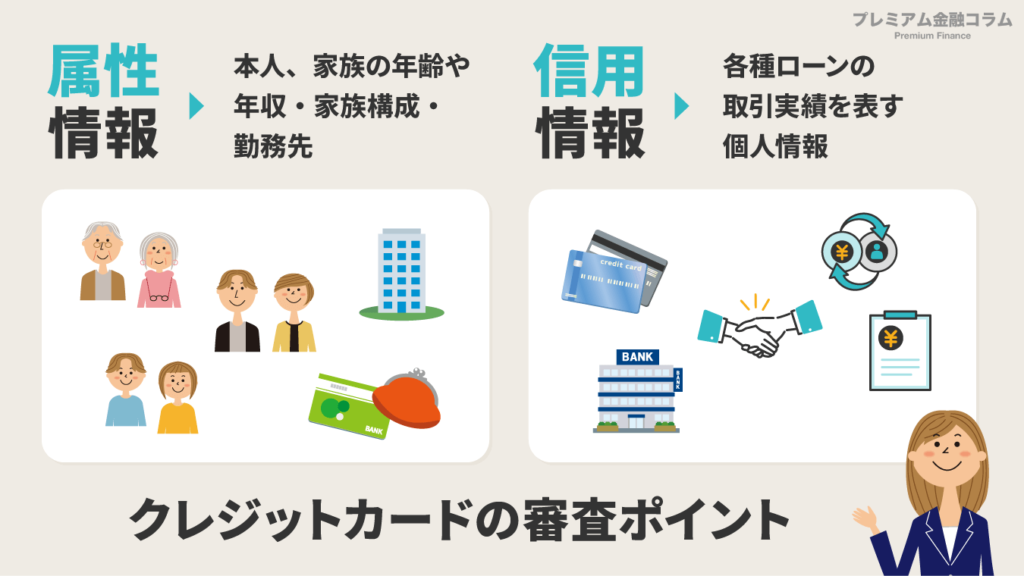

クレジットカードの審査ポイント

クレジットカードの審査で確認されるポイントは、以下の2点です。

- 属性情報

- 信用情報

属性情報とは、年齢や年収、家族構成、勤務先など、本人または家族の情報のことです。

この属性情報は、申込者の支払能力の有無を図るために重要な情報になります。

信用情報とは、クレジットカードやカードローン、住宅ローンなどのローンの、過去から現在までの取引実績を表す個人情報のことです。

クレジットカードの審査では必ず信用情報機関に照会を行い、申込者の信用情報をチェックします。

信用情報に問題がなければ良いですが、これまで滞納をしていたり、ローン契約をしている場合は情報が記載されています。

なお、クレジットカードを申し込むにあたり、自分の信用情報をチェックしたい場合は信用情報機関に情報を開示してもらうことが可能です。

審査が甘い・緩いおすすめクレジットカード厳選8選

ブラックリストに載りそうなあなたにおすすめな審査が甘めのクレジットカードを8選を紹介していきます。

それぞれのクレジットカードの特徴やメリットをお伝えしていきますので、自分に合ったクレジットカードを探してみてくださいね。

ブラックリストに載りそうな方におすすめのクレジットカードは以下の通りです。

- 三井住友カード(NL)

- paypayカード

- 三井住友カードRevoStyle

- 楽天カード

- ライフカード

- アメックス・グリーン・カード

- ACマスターカード

三井住友カード(NL)

Mastercard |

|

Visa |

JCB |

| 年会費 | ポイント還元率 |

|---|---|

| 永年無料 | 0.5%~7%※ |

- カード発行にかかる時間は最短10秒※1

- 対象のコンビニ・飲食店にてスマホでタッチ決済で最大7%ポイント還元※

- ナンバーレスなのでセキュリティ面はかなり安全!

三井住友カード(NL)は、カードの裏面にも表面にもカード番号やセキュリティコードの記入がない、ナンバーレスのクレジットカードです。

これらの情報はVpassアプリという専用のアプリをダウンロードすれば、スマホでいつでも確認することができます。

また、年会費が永年無料なのも嬉しいポイントです。

ポイント還元率は通常0.5%と一般的ですが、対象のコンビニ・飲食店でスマホのタッチ決済するとポイント最大7%還元※になるので、これらのお店をよく利用する方は、かなりお得に使えます。

※iD、カードの差し込み、磁気取引は対象外です。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

ファイナンシャルプランナー(CFP®)中村真里子さん

ファイナンシャルプランナー(CFP®)中村真里子さん

【三井住友カード(NL)の基本情報】

| カード名 | 三井住友カード(NL) |

|---|---|

| ポイント | Vポイント |

| 発行スピード | 最短10秒 ※即時発行ができない場合があります。 |

| 国際ブランド | Visa/Mastercard |

| 追加できるカード | 家族カード・ETCカード |

| 付帯サービス | – |

| 申し込み年齢 | 18歳以上(高校生除く) |

| 締め日・支払日 | 毎月15日締め翌月10日払い/月末締め翌月26日払い |

| マイル交換可能なもの | – |

| スマホ決済 | Apple Pay・Google Pay |

| 電子マネー | iD(専用)・WAON・PiTaPa |

新規入会&ご利用で最大6,000円相当※プレゼント!

※ 2024/1/1~2024/4/21

PayPayカード

mastercard |

|

visa |

|

| 年会費 | 還元率 |

| 永年無料 | 1%〜5%※ |

※内訳①PayPayポイント(PayPayカード特典)1%(※1)②PayPayポイント(指定支払い方法)3%(※1※2)③PayPayポイント(ストアポイント)1%

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。詳細はこちらをご確認ください

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

- 利用をすると『ゴールドカードは1.5%、通常カードは1%』のPayPayポイントが貯まる

- ソフトバンク・ワイモバイルの支払いをPayPayカードにするとさらにお得

- 年会費永年無料の通常カードでも新規入会で3,000円分のPayPayポイントがもらえる※

※ 2024年4月3日(水)~【終了日未定、終了時は1カ月前に告知します】

※ 出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。なお、所定の手続き後にPayPay加盟店にて使用できます。手続きはこちらからご確認ください。

※ PayPayカード(旧Yahoo! JAPANカードも含む )会員の方は、PayPayカードにお申し込みできません。退会済みの方はお申し込みは可能ですが、本特典は対象外です。

PayPayカードは、利用するたびに『PayPayポイント』が貯まる*1クレジットカードです。

また、ソフトバンクやワイモバイルユーザーは、月々の携帯の支払いをPayPayカードで行うと、

ゴールドカードは最大10%、通常カードは1.5%のPayPayポイントが貯まります。

通常カードでも、新規入会で3,000円相当のPayPayポイントがもらえるので、

PayPayをよく使っている人は入会するとさらにお得です!

*1:出金や譲渡は不可

【PayPayカードの基本情報】

| カード名 | PayPayカード |

|---|---|

| ポイント | PayPayポイント |

| 発行スピード | 最短即日 |

| 国際ブランド | JCB/Visa/Mastercard |

| 追加できるカード | 家族カード(ゴールドはなし)・ETCカード |

| 付帯サービス | ・海外旅行保険最高1億円 / 国内旅行保険最高5,000万円(ゴールドのみ・支払いが発生した時のみ) |

| 申し込み年齢 | 18歳以上(高校生除く) |

| 締め日・支払日 | 毎月月末締め、翌月27日 |

| マイル交換可能なもの | – |

| スマホ決済 | Apple Pay |

三井住友カードRevoStyle

|

|

visa |

|

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 0.5%~ |

三井住友カードRevoStyleは、年会費が無料の三井住友系のクレジットカードです。

支払い方法は一括払いなどではなく、「マイ・ペイすリボ」払いや2回払い、ボーナス一括払いなどとなっています。

そのため、月々の返済が無理なく進み、滞納する心配があまりないことが特徴で、三井住友RevoStyleはリボ払いの手数料が9.8%と低く設定されています。

そのこともあり、審査の難易度はかなり低め・甘めになっているのでブラック予備軍の方にはとてもおすすめできるカードとなっています。

今なら新規入会・利用条件などをクリアすると最大6,500円相当のポイントももらえますので、ブラックになるかもしれない…と不安になっている方は、リボ払いで確実に、無理なく返済できる三井住友カードRevoStyleがおすすめです。

【三井住友カードRevoStyleの基本情報】

| カード名 | 三井住友カードRevoStyle |

|---|---|

| ポイント | Vポイント |

| 発行スピード | 最短即日 |

| 国際ブランド | VISA |

| 追加できるカード | 家族カード・ETCカード |

| 付帯サービス | ショッピング補償:年間100万円まで |

| 申し込み年齢 | 18歳以上(高校生除く) |

| 締め日・支払日 | 毎月15日締め翌月10日払い/月末締め翌月26日払い |

| マイル交換可能なもの | – |

| スマホ決済 | Apple Pay・Google Pay |

| 電子マネー | iD・waon・PiTaPa |

楽天カード

mastercard |

american express |

visa |

JCB |

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 1.0%~3.0% |

楽天カードは、楽天市場や楽天モバイルなどの、支払いやお買い物、キャンペーンなどでポイントが貯まりやすく還元率が高いのが特徴のクレジットカードです。

また、満18歳以上から作成することができるので、限度額は低いかもしれませんが、アルバイトなどをしている学生やフリーターの方でも比較的審査に通りやすいと言えます。

貯めたポイントは何かに変換する手間なく使うことができるので、ポイントなどの管理が面倒という方にもおすすめできます。

【楽天カードの基本情報】

| カード名 | 楽天カード |

|---|---|

| ポイント | 楽天ポイント |

| 発行スピード | 最短3営業日 |

| 国際ブランド | mastercard・JCB・VISA・American express |

| 追加できるカード | 家族カード・ETCカード |

| 付帯サービス | 海外旅行傷害保険:最高2,000万円 カード盗難保険 |

| 申し込み年齢 | 18歳以上 |

| 締め日・支払日 | 毎月末日締め日・翌月27日払い |

| マイル交換可能なもの | JAL |

| スマホ決済 | 楽天Pay |

| 電子マネー | 楽天Edy |

ライフカード

mastercard |

|

visa |

JCB |

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 0.3%~3.3% |

ライフカードは、高校生を除く18歳以上の人が対象のクレジットカードで、大学生などのアルバイトで生計を立てている人や、パートなどをしている主婦の方も申し込みができます。

そのため、ブラック予備軍と言われている方や、はじめてクレジットカードを持つという方におすすめできるクレジットカードです。

また、年会費も無料かつ、誕生日の月はポイント還元率が3倍になるなどの嬉しいサービスもあるので、確実にクレジットカードを持ちたい方はぜひ申し込んでみてくださいね。

【ライフカードの基本情報】

| カード名 | ライフカード |

|---|---|

| ポイント | LIFEサンクスポイント |

| 発行スピード | 最短3営業日 |

| 国際ブランド | VISA・JCB・mastercard |

| 追加できるカード | 家族カード・ETCカード |

| 付帯サービス | 海外アシスタンスサービス |

| 申し込み年齢 | 18歳以上(高校生不可) |

| 締め日・支払日 | 毎月5日締め日・27日もしくは翌月3日払い |

| マイル交換可能なもの | ANA |

| スマホ決済 | Apple Pay・Google Pay |

| 電子マネー | 楽天Edy・モバイルSuica・nanaco |

アメックス・グリーン・カード

|

american express |

|

|

| 年会費 | 還元率 |

|---|---|

| 13,200円(税込) | 0.3%~1.0% |

アメックス・グリーン・カードは、日本のカードではないので、いままで紹介してきたカードとは少し毛色の違うクレジットカードとなっています。

年会費はかかりますが、付帯サービスは海外・国内旅行ともに保険が付いていたり、ショッピング補償があったりするなど充実しています。

また、アメックスと言えばステータスの高いカードという印象がありますが、再出発を応援する文化がアメリカにあることから審査には通りやすくなっているようです。

クレジットカードはステータス重視!という方にはおすすめできる1枚です。

【アメックス・グリーン・カードの基本情報】

| カード名 | アメックス・グリーン・カード |

|---|---|

| ポイント | メンバーシップ・リワード |

| 発行スピード | 約2週間 |

| 国際ブランド | American Express |

| 追加できるカード | ETCカード |

| 付帯サービス | 空港のラウンジ利用料無料 海外・国内旅行付帯保険:最高5,000万円 ショッピング保険:年間500万円 |

| 申し込み年齢 | 20歳以上 |

| 締め日・支払日 | 毎月18日締め・翌月10日払い |

| マイル交換可能なもの | – |

| スマホ決済 | Apple Pay |

| 電子マネー | クイックペイ |

セゾンパール・アメリカン・エキスプレス®・カード

|

american express |

|

|

| 年会費 | 還元率 |

|---|---|

| 1,100円※ | 0.5%~3.0% |

※初年度無料&年1回の利用で無料

- 高校生以外なら申し込みが可能

- スマホからの申し込みで最短5分でカード番号発行

- QUICPayの利用で3%のポイント還元

- 有効期限のない永久不滅ポイントがたまる

セゾンパール・アメリカン・エキスプレス®・カードは、申し込み条件が「高校生を除く満18歳以上」となっています。

つまり、上記を満たす方なら誰でも、申し込みの資格があるということです。

ポイントの有効期限がないことやQUICPayでの利便性などから、主婦や学生などに特に人気のカードです。

VIASOカード

mastercard |

|

|

|

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 0.5%~1,0% |

- 18歳以上であれば申し込みが可能

- 最短翌営業日にカード発行

- 携帯料金の支払いでポイント還元率アップ

VIASOカードは、申し込み条件が「18歳以上で安定した収入のある方、または18歳以上で学生の方(高校生を除く)」となっています。

また、クレジットカードでは珍しく、ポイントのオートキャッシュバック機能があるため、ポイントを失効してしまうということがありません。

ポイント管理が苦手な方や、ポイントモールで余計な買い物をしてしまいがちな方におすすめのクレジットカードです。

セゾンカードインターナショナル

mastercard |

|

visa |

JCB |

| 年会費 | 還元率 |

|---|---|

| 永年無料 | 0.5% |

- 申し込み条件に収入に関する記載なし

- 最短即日発行可能

- ポイントの有効期限がない

セゾンカード・インターナショナルは、申し込み条件が「高校生を除く18歳以上」で、収入に関する記載がありません。

毎月の第1・第3土曜日のセゾン感謝デーには、西友とLIVINでの買い物が5%オフになることから主婦の方に特におすすめのカードです。

ビックカメラSuicaカード

|

|

visa |

JCB |

| 年会費 | 還元率 |

|---|---|

| 524円(税込)※ | 0.5%~11.5% |

※初年度&年1回のご利用で無料

- Suica機能搭載

- ビックカメラでの利用で最大11.5%ポイント還元

- 年会費は実質無料

ビックカメラSuicaカードは、申し込み条件が「18歳以上」と収入に関する記載がありません。

一般的に審査がやや厳しいビューカードですが、こちらのカードは交通系ビューカードの中では比較的作りやすいカードです。

ビックカメラでの利用で、ポイント還元率が最大11.5%アップするなど、うれしい特典もあるので、家電好きの方や公共交通機関を頻繁に利用される方におすすめのクレジットカードです。

ACマスターカード

mastercard |

|

|

|

| 年会費 | 還元率 |

|---|---|

| 永年無料 | – |

ACマスターカードは、大手消費者金融のアコムが提供しているクレジットカードです。

クレジットカードを作成できるのは20歳以上69歳以下の安定した収入のある方となっており、パートやアルバイトの学生や主婦の方でも審査に通りやすいカードとなっています。

年会費は無料となっており、最短即日で発行することもできるので、急いでクレジットカードが欲しい!という方にぴったりです。

ポイント還元はありませんが、自動で毎月の利用料金から0.25%のキャッシュバックが受けられるのも魅力の1つです。

【ACマスターカードの基本情報】

| カード名 | ACマスターカード |

|---|---|

| ポイント | キャッシュバック |

| 発行スピード | 最短即日 |

| 国際ブランド | mastercard |

| 追加できるカード | – |

| 付帯サービス | – |

| 申し込み年齢 | 20歳以上69歳以下 |

| 締め日・支払日 | 毎月20日締め・翌月7日から35日以内に支払い |

| マイル交換可能なもの | – |

| スマホ決済 | – |

| 電子マネー | – |

独自審査のクレジットカード

ここからは、独自審査を実施しているクレジットカードを2つ紹介します。

- Tカードプラス

- Nexus Card

Tカードプラス

| 年会費 | 還元率 |

|---|---|

| 550円(税込) ※前年度一度でも利用すれば年会費無料 |

0.5% |

- 年会費無料でTSUTAYAのレンタル利用登録がずーっと無料

- 全国のTポイント加盟店で使える

- 実店舗以外でも幅広く使える

Tカードプラスは、TSUTAYAでいつでもどれでも3倍になる高還元率のカードです。

Tポイント提携先でなくでも200円(税込)につき1ポイントが貯まり、貯まったポイントは1ポイント1円相当で全国の提携先のお店やネットで幅広く使えます。

さらに、TSUTAYAでレンタル会員の更新費用が無料で、面倒な手続きも不要です。

Tカードプラス会員なら、ずっと更新料無料でレンタルできるのが強みです。

- Tポイントが貯めやすい

- TSUTAYA利用時はポイントが3倍になる

- 年1回以上の利用で年会費がかからない

- TSUTAYA以外ではTポイントを貯めにくい

- 支払い方法がカードによって違う

| カード名 | Tカードプラス |

|---|---|

| ポイント | Tポイント |

| 発行スピード | 通常4週間 |

| 国際ブランド | JCB |

| 追加できるカード | ETCカード |

| 付帯サービス | - |

| マイル | - |

| スマホ決済 | Apple Pay、Google Pay |

| 電子マネー | - |

Nexus Card

| 年会費 | 還元率 |

|---|---|

| 1,375円(税込) | 0.50% |

- 自分で利用枠を決められるから使い過ぎの心配がない

- クレヒスを育てられる

- 複数の支払い方法があるから返済計画が立てやすい

Nexus Cardは、デポジット型だから審査に不安な方にもおすすめです。

支払い能力の低さをカバーでき、申込者の信用が低くてもカードを発行できます。

ネットショッピングもできて、支払いが後払い。

しかも「みんなリボ」に登録すれば、毎月定額のお支払いで安心です。

保証金(デポジット)額に応じてカード利用可能枠を決められるので、ついつい使いすぎてしまう人にもおすすめです。

高校生を除く18歳以上であれば申し込めるため、社会人はもちろん、大学生、専門学校生、専業主婦でも作れます。

- デポジットで利用可能枠を増やせる

- 公共料金の支払いに使える

- 審査難易度が比較的易しいので作りやすい

- 発行手数料と年会費がかかる

- ETCカードや付帯サービスがない

- デポジットを超える利用はできない

| カード名 | Nexus Card |

|---|---|

| ポイント | Nexusポイント |

| 発行スピード | 約2週間 |

| 国際ブランド | Mastercard |

| 追加できるカード | - |

| 付帯サービス | - |

| マイル | - |

| スマホ決済 | - |

| 電子マネー | - |

流通系のクレジットカード

ここからは、ブラックの人におすすめの流通系カードを2つ紹介します。

- ファミマTカード

- セブンカード・プラス

ファミマTカード

ファミマTカードは、Tポイントがお得に貯まるクレジットカードです。

ファミリーマートで利用するといつでも2%ポイント還元で、全国のTポイント加盟店で利用すればTポイントの二重取りができます。

公共料金の請求書払いでもポイントが貯まるから、どんどんポイントを貯められます。

また、クレジットカードとETCカードの入会金や年会費は無料で、コストパフォーマンスにも優れている注目度の高いカードです。

セブンカード・プラス

セブンカード・プラスは、電子マネーnanacoにオートチャージできる便利なクレジットカードです。

年会費は永年無料。

対象の店舗で使うと200円(税込)につき2nanacoポイントが貯まります。

nanacoへのチャージでも200円ごとに1ポイント貯まるから、普段からnanacoを利用している人は多くの恩恵を受けられるでしょう。

さらに、毎月、8日・18日・28日の「ハッピーデー」は食料品、衣料品、住まいの品などほとんど全品5%引きで買えるというお得もあります。

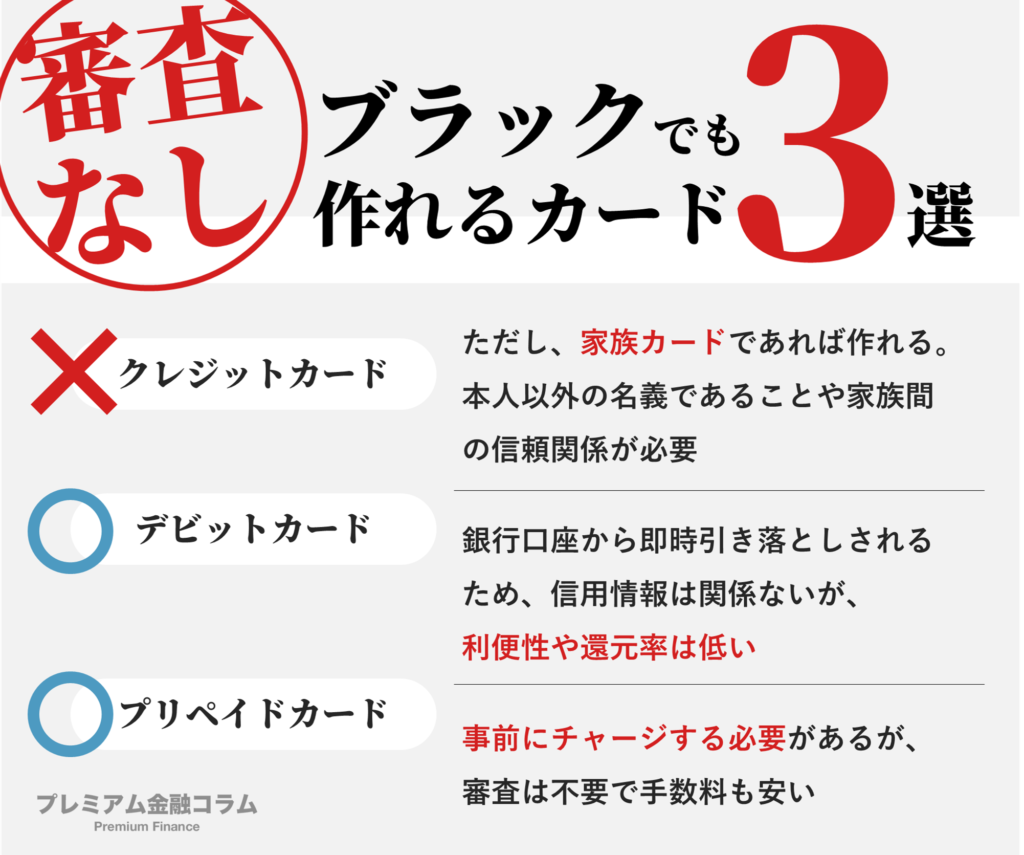

【審査なし】ブラックでも作れるカード3種類を解説

ブラックリストに載ってしまうと審査通過率が下がり、クレジットカードを作ることが難しくなると前の章でお伝えしました。

ブラックリストに載ってしまうと審査通過率が下がり、クレジットカードを作ることが難しくなると前の章でお伝えしました。

では、審査なしでクレジットカードを作ることは可能なのでしょうか。

ここでは、審査なしでもカードを持つことができるかどうかについて解説していきます。

クレジットカードを審査なしで作ることは不可

まず、クレジットカードを審査なしで作ることは不可能です。

理由としては、当たり前ですが信用度をはかることができないため、貸したお金が返ってこないという状況が発生してしまうからです。

ただし、審査基準などは一律で決まっているわけではないので、クレジットカードの種類によって審査に通りやすいものや通りにくいものがあります。

審査に通るか不安な方は、今回紹介する「ブラックリストでもおすすめのクレジットカード」の中から選ぶことをおすすめします。

家族カードであれば作れる

ブラックリストに既に載ってしまったけれどクレジットカードが使いたい…という方におすすめなのが、家族カードを作ることです。

家族カードとは、クレジットカード契約者が満18歳以上の家族に向けて発行することができるもので、契約者以外の家族は審査等無しでクレジットカードを持つことができます。

そのため、どうしてもクレジットカードが作りたい、使いたいという方は、家族の誰かに家族カードを作ってもらうように相談するのが一番手っ取り早い方法と言えます。

デビットカード

まず、ブラックでも審査なしで作ることができるカード1つ目は、デビットカードです。

デビットカードは、お買い物や支払いをした際に、使った瞬間に引き落としされるカードです。

そのため、キャッシュレスではありますがほぼ現金と同じ感覚で使うことができます。

ただ、口座の残高以上は使えないので、大きな買い物などには向かないかもしれません。

おすすめのデビットカードは「GMOあおぞら銀行デビットカード」

GMOあおぞら銀行デビットカードは、新規発行手数料0円、年会費も0円、さらに審査もなしのデビットカードとなっています。

現金とほぼ同じ感覚で使うことができるのに、カスタマーステージによって0.6%~1.2%のキャッシュバックも受けられるので現金で買うよりお得です。

また、決済する時にもタッチ決済が利用できるので、スマートにお支払いすることができます。

プリペイドカード

ブラックでも審査なしで作ることができるカード2つ目は、プリペイドカードです。

プリペイドカードとは、その名の通り、あらかじめカードにお金をチャージして使うことのできるカードです。

プリペイドカードの中でも、「使い切り型」と「チャージ型」の2つがあり、使い切り型だとQUOカードや図書カードがあります。

チャージ型だとnanacoカードやSuica、VISAやMastercardなどの国際ブランドもあります。

クレカの審査が不安な方はカードローンもおすすめ

ここからは、クレジットカードの審査が不安な方におすすめのカードローンを紹介します。

- アコム

- プロミス

- レイク

アコム

- 原則電話による在籍確認なし

- Webから最短20分融資も可能

- クレジットカードも選べる

アコムは、金融ブラックだとしても借入できる可能性があります。

アコムのような大手消費者金融の場合、審査システムで自動審査が行われます。

そのため、ブラックだと審査に落ちてしまう可能性がありますが、それでも実際にブラックでも審査に通過できている人がいることは事実です。

あくまでも可能性の話ですが、審査に通過できる可能性は十分にあるでしょう。

また、最短20分で審査は完了し、すぐにお金を借りられるので、今すぐお金が必要な人にもおすすめです。

「インターネットから、いつでもお申し込みいただけます。審査が完了しご契約いただいた後は、お客さまの口座への送金か、ATMにお越しいただくことで、原則24時間お借入いただけます。」

出典:アコム

大丈夫。大丈夫✨

部屋もあとはお金払うだけだし、アコムも審査通ったし、あと数日の辛抱(*^-^*)— おうせ (@ousesakurano) May 26, 2019

起きたあああああああああ

アコム審査通ったああああああああ

1万円限度額の最高のクレカゲットしたぜい!!

いらねえええええええええええええ— ゲイツ (@zetuuuunted) March 27, 2020

プロミス

- WebやコンビニATMで利用可能

- 原則、勤務先への電話連絡なし

※事前審査結果ご確認後、本審査が必要となります。

※新規契約のご融資上限は、本審査により決定となります。

プロミスは、最短3分※で融資を受けられるカードローンです。

※状況によりご希望に添えない場合がございます。

大手消費者金融の中でも審査スピードが早く、しかも低金利と高い人気を誇ります。

誰でも審査に通過できるわけではないですが、ブラックでもお金を借りられる可能性は十分にあります。

そのため、審査に通過できるか不安な人にもおすすめできるカードローンと言えるのです。

しかも、プロミスにはレディースキャッシングがあり、女性専用のダイヤルでは女性オペレーターが相談に乗ってくれるので、男性には相談しにくいことがあっても安心です。

「プロミスでは、ご融資までのお手続がWeb上で完結でき、最短20分の即日融資が可能です。Web上でお手続いただくことで、ご自宅にいながらお申込からご融資まで完了いただけます。」

出典:プロミス

プロミス審査通った〜‼️‼️‼️

でも、ビビってるから、とりあえず落ち着こう自分。 pic.twitter.com/E5C4EP6wro— 借金STEPNer👟💸 (@ignis_tm) May 22, 2022

超絶ブラックの私でもプロミス20万審査通ったよ??社会人で通らないのやばくね??

— ぴょこんぬ (@piyokonnnu) May 28, 2021

レイク

- 無利息期間が最大180日と長い

- 最短25分の即日借入

- Web完結申込ができる

レイクは、Webからなら21時までの契約手続き完了で最短25分の融資を受けられるカードローンです。

初めてのお申込みなら、60日間、5万円以下の借入なら最大180日間無利息で借りられるというサービス付きです。

他の消費者金融同様に100%審査に通過できるわけではないですが、比較的審査難易度は低めなので審査に通過できる可能性は十分にあります。

「21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除く。」

出典:レイク|よくある質問

そうそう限度額よ!

アコムに関しては先月10万から20万に限度額上げてもらったけど5月末申し込んだレイクの審査通ったよ〜— こうき (@vvv8192) June 8, 2020

「レイクALSAの審査に通った!えーと、あれとこれが必要で……」

審査に通過してからばたばたと書類を用意するのは効率が悪いです。こちらの記事でレイクALSAの契約に必要な書類をまとめました。

人によって必要書類は変わりますので要注意です!#レイクALSA#カードローンhttps://t.co/Lx8fRsvkdq— やまもと (@ycashing_LABO) March 7, 2020

審査通過率を上げるためのポイント

ここからは、ブラックでクレジットカードの審査に通るか不安な人のために、審査通過率を上げるためのポイントを紹介します。

- キャッシング枠は低い額で

- クレジットカードヒストリー修行をする

- 審査通過しやすいカードを選ぶ

- 延滞中の方は完済してから申込む

キャッシング枠は低い額で

クレジットカードには、普段のお買い物で使えるショッピング枠とは別に、ATMからキャッシングができるキャッシング枠があります。

このキャッシング枠を付帯させるときは、できるだけ低い額で申請をするようにしましょう。

申請額が多いとそれだけクレジットカード会社も審査を慎重に行い、場合によっては審査に落ちてしまうケースも考えられます。

キャッシング枠が必要ならできるだけ低い額で、そこまで必要ないならキャッシング枠なしで申込をするようにしてください。

クレジットカードヒストリー修行をする

ブラックの人が審査通過率を少しでも上げたいなら、クレジットヒストリー(クレヒス)も意識しましょう。

ブラックでも良いクレヒスがあれば審査に通過できる可能性は高くなります。

クレヒスを磨くためには、支払いを滞納しないことはもちろんですが、リボ払いやキャッシングを使わない、同じカードを長く使い続けるなどの方法もあります。

良いクレヒスを積んでいくことで審査に有利になるので、積極的に意識しましょう。

審査通過しやすいカードを選ぶ

審査通過率を上げるには、審査に通過しやすいカードを選ぶことも大事です。

クレジットカードの審査はどの会社でも必ず行われますが、審査基準は会社によっても子tなります。

また、クレジットカードは銀行系、流通系、消費者金融系、鉄道・航空系(交通系)などのカード会社によっても審査基準は異なります。

銀行系のカードは審査難易度が高く、流通系や消費者金融系は審査難易度が低いとされているのが一般的です。

そのため、審査に通過できるか不安な人は、流通系や消費者金融系のカードを選ぶのが良いでしょう。

延滞中の方は完済してから申込む

ブラックの人が審査通過率を高めるためには、延滞中の借金を完済してから申し込むことも大事です。

延滞中でブラックだとしても、現在借入している借金がない場合、審査通過率は高まります。

すぐに完済するのは難しいと思いますが、できるだけ借入額を減らしておくと、審査に通過しやすいです。

ブラックリスト入りにならないために気を付けるべき4つのこと

次に、ブラックリスト入りしたくない方必見の、ブラックにならないために気を付けるべき4つのことについて紹介していきます。

ブラックリストには、すぐすぐ載るものではありませんが、滞納を長期間にわたって行ったり、貸し倒れのリスクが高いと判断されてしまうような事故を起こしたりすると載るリスクが高まります。

そのため、主に以下のようなことには特に気を付けましょう。

- ローンなどの支払いに遅れない

- 債務整理をしない

- 携帯料金をきちんと払う

- 代位弁済しない

ローンなどの支払いに遅れない

ブラックにならないために気を付けるべきこと1つ目は、ローンなどの支払いに遅れないことです。

1週間くらい遅れたところで、すぐにブラックリスト入りするということはありませんが、2~3ヶ月ほど遅れてしまったり、滞納したりしていると金融事故として扱われてしまいます。

債務整理をしない

ブラックにならないために気を付けるべきこと2つ目は、債務整理をしないということです。

債務整理には、自己破産や個人再生、任意整理などの種類がありますが、どれもしないようにしたほうが良さそうです。

債務整理をしなければならない状況ということは、返済ができない借金があるということになります。

それでは、金融事故として信用情報にキズが付いてしまうのも仕方ありませんよね。

そのような状況にならないように、お買い物や支払いはいつも余裕を持っておくことが必要です。

ただし、過払い金の請求など一部の手続きに関してはブラック入りせずにお金が戻ってくるケースも。

まずは専門の事務所に相談してみましょう。おすすめは相談無料・着手金0円のはたの法務事務所です。

携帯の本体料金をきちんと払う

ブラックにならないために気を付けるべきこと3つ目は、携帯の本体料金をきちんと払うことです。

スマホや携帯はかなり高価なものになりますので、購入するときに分割払いにする方も多いのではないでしょうか。

その携帯の本体料金を滞納してしまうと、前述したCIC、JICC、KSCなどの信用情報機関にその記録が登録されてしまいます。

最終的にはブラックリストに載ってしまうので、携帯の本体料金は忘れずに払うようにしましょう。

代位弁済しない

ブラックにならないために気を付けるべきこと4つ目は、代位弁済しないということです。

代位弁済とは、支払うべき本人が何らかの事情で支払うことが難しくなった場合に、代わりに第3者が借金の返済をしてくれることを言います。

この代位弁済を行ってしまうと、信用情報に登録されてしまい、ブラックリスト入りしてしまうので注意が必要です。

これらの他にも、冒頭でお伝えした通り、クレジットカードを強制解約させられたり、奨学金の返済が滞ってしまったりした場合にブラックリストに載ってしまう可能性があります。

ただ、税金や公共料金などの支払いを滞納してもブラックリストに載ることはありませんので、その点は安心できます。

ブラック解消後にクレジットカードの審査に落ちないためのコツ4選

ここでは、ブラック解消後にクレジットカードの審査に落ちないためのコツを4つお伝えします。

当たり前のこともありますが、せっかくブラックを解消されてもクレジットカードを持てなくなってしまうと辛いですよね。

そこで、できるだけ審査落ちしないために以下のことに気を付けましょう。

- 虚偽の申告をしない

- 以前使っていたクレジットカード会社とは別の会社に申し込む

- キャッシングの枠は0円にしておく

- 固定電話を持っていれば申告する

虚偽の申告をしない

ブラック解消後にクレジットカードの審査に落ちないためのコツ1つ目は、虚偽の申告をしないことです。

生年月日や住所などの基本情報はもちろん、年収などの情報も間違いないように申告しましょう。

あえて虚偽の申告をする人はいないとは思いますが、いったん信用がなくなったという経歴がある以上、「わざと虚偽の申告をしたのではないか」と疑われてしまう可能性も。

そうなってしまうと審査に落ちるということも珍しくはないので、情報の入力後は何回かチェックしてから提出するようにしましょう。

以前使っていたクレジットカード会社とは別の会社に申し込む

ブラック解消後にクレジットカードの審査に落ちないためのコツ2つ目は、以前使っていたクレジットカード会社とは別の会社に申し込むことです。

以前使っていたクレジットカードのほうが、使い勝手なども分かっているため申し込みたくなる気持ちはわかりますが、審査に落ちるリスクは高めです。

理由としては、信用情報機関に入っているブラックの情報が解消されても、クレジットカード会社自体に金融事故の情報が残っている場合があるからです。

そのため、一度払えなかった経験のあるクレジットカード会社ではなく、別のクレジットカードに申し込むのが審査に落ちないコツとなります。

キャッシングの枠は0円にしておく

ブラック解消後にクレジットカードの審査に落ちないためのコツ3つ目は、キャッシングの枠は0円にしておくことです。

一度お金を借りて、返せなかった人がキャッシング枠を申請すると、それだけでカード会社にとっては不安材料になってしまうからです。

キャッシング枠がどうしても欲しい!という方は、いったん携帯の料金をしっかり払ったり、クレジットカードをキャッシング枠無しで作ってクレヒスを積み上げてから設定すると審査に落ちにくくなるでしょう。

固定電話を持っていれば申告する

ブラック解消後にクレジットカードの審査に落ちないためのコツ4つ目は、固定電話を持っていれば申告するということです。

最近では携帯電話しか持っていない人も多いので、固定電話は忘れがちですが、もし家に固定電話があるのであれば申告しましょう。

固定電話を申告すると良い理由としては、固定電話を置ける住所がしっかりあり、料金の支払いもできているという事実が信用に繋がるからです。

また、固定電話があれば急に連絡が取れなくなることもないので、貸し倒れのリスクも下がることからクレジットカード会社の審査では重要視されています。

ブラックでも作れるカードに関するよくある疑問

最後に、ブラックでも作れるカードに関してよくある疑問についてまとめておきましょう。

気になるブラックリストから解消されるのにかかる時間や、クレジットカード自体の審査についてなどの疑問を解決していきますので、気になることがある方はぜひチェックしてくださいね。

- ブラックリストから解消されるのにかかる時間は?

- クレヒスとは何?

- クレジットカードの審査にはどのくらい時間がかかる?

- クレジットカードの作り方や手順は?

ブラックリストから解消されるのにかかる時間は?

ブラックリストから解消されるのにかかる時間は、大体5~10年ほどで設定されていることが多いです。

ただ、内容によっては1年ほどで解消してもらえるものもあります。

以下がそれぞれの信用機関ごとのブラックリスト期間です。

| ブラックリスト入りしてしまう条件 | KSCの場合 | CICの場合 | JICCの場合 |

|---|---|---|---|

| 3ヶ月以上連続の滞納 | 5年 | 5年 | 5年 |

| 61日以上の滞納 | 5年 | 5年 | 1年 |

| 自己破産 | 10年 | 5年 | 5年 |

| 任意整理 | 5年 | 5年 | 5年 |

| 個人再生 | 5年 | 5年 | 5年 |

| 代位弁済 | 5年 | 5年 | 5年 |

| クレジットカード会社の強制解約・退会 | 5年 | 5年 | 5年 |

また、信用情報機関のブラックリストから解除されたとしても、クレジットカード会社本体にはずっと貸し倒れなどの情報が残っていることがありますので、そちらも注意が必要です。

クレヒスとは何?

クレヒスとは、前の章でも何度か出てきましたが、「クレジットヒストリー」の略です。

これまでのクレジットカードの利用履歴や、ローンなどの支払い状況のことで、銀行やクレジットカード会社などが登録している信用情報機関に内容が記録されています。

具体的に、以下のような情報が登録されています。

- 本人確認情報:基本プロフィール・勤務先など

- 契約内容情報:契約の内容・支払い回数・商品名など

- 支払い内容情報:請求額・入金履歴・延滞や破産の有無・金融事故情報など

- 貸金業法の対象となる金融商品の支払い情報

クレジットカードの審査にはどのくらい時間がかかる?

クレジットカードの審査にかかる時間は、クレジットカードの種類や、クレジットカード会社によって異なりますが、平均すると1~2週間ほどです。

ただ、実際はカードの発行や事務処理にかかる時間のほうが長いため、審査自体は30分や即日で終わるものも増えてきています。

早く手元にクレジットカードが欲しいという方は、即日発行可能なクレジットカードを検討してみるのもおすすめです。

クレジットカードの作り方や手順は?

クレジットカードを作るには、以下の手順で進めていけばOKです。

クレジットカードを選ぶ時には年会費や還元率、補償内容などを確認して選ぶのがおすすめです。

クレジットカードを申し込む時に、氏名や住所といった基本情報や、本人確認書類を送付します。

- 運転免許証

- 在留カード

- マイナンバーカード

- パスポート

など

審査内容は公開されていませんが、貸し倒れのリスクがないかどうかを主にチェックしています。

キャッシュレス決済でお得に買い物しちゃいましょう。

ブラックでも作れるカードまとめ

今回の記事では、ブラックリストに載ってしまった方でも作れるデビットカードやプリペイドカードから、ブラック予備軍の方におすすめの審査の甘いクレジットカードまで紹介してきました。

ブラックになってしまっても、しばらくすればクレジットカードを持つことはできるようになるため、安心してください。

ただ、一度ブラックになってしまうと、信用情報にキズが付いてしまい、中には一生作ることができないクレジットカードも出てきてしまいます。

そのようなことにならないように、クレジットカードを使う時には余裕を持って買い物をすることを心掛けたり、はじめから予算を設定しておいたりするなど工夫が必要です。

既に支払いで困っている、リボ払いの返済が苦しいなどで困っている場合は、実績豊富で相談無料のはたの法務事務所に相談してみるのもおすすめです。

-申し込み-1.png)