などといった理由から、ファクタリングを利用したいという方も多いのではないでしょうか。

この記事では、ファクタリングの審査基準から、審査が通らない理由や落ちる会社のポイントを押さえ、審査基準をクリアできる方法を徹底解説します。

| 会社名 | 評価 | 特徴 | リンク |

|---|---|---|---|

| オンライン完結型 入金までのスピードは最短2時間 手数料は1%~ |

公式サイト | ||

| 審査通過率9割超 優良4社へ相見積り 簡単1分で1番条件の良いファクタリング会社が見つかる |

公式サイト | ||

| 申し込みから入金まで最短2時間 取扱件数は4.6万件以上かつ累計取扱高1,060億円以上 申し込みから契約までオンラインで完結 |

公式サイト |

↓ QuQuMoのお問合せはこちらから! ↓

目次

ファクタリングとは?

- 売掛債権を買い取るサービスのこと

売掛金・・・商品やサービス提供で売上が発生しているものの、まだ回収できていない代金

飲食店でよく聞かれる「ツケておいて」という状態です。

飲食を提供したお店に対し、利用したお客側が後日支払うと誓約すると、お店の帳簿には「売掛金」として計上されます。

この売掛金を回収期限内にファクタリング会社へ現金で売却できるという資金調達手段のひとつです。

ファクタリング会社へ譲渡した際の手数料を差し引いた分が現金で支払われます。

ファクタリングは、銀行などからの借入ではありませんので、負債も増えません。

貸し倒れリスクも軽減され、すぐに現金が入るため安心して利用できます。

ファクタリングは、2社間ファクタリングと3社間ファクタリングの2種類があります。

↓ QuQuMoのお問合せはこちらから! ↓

2社間ファクタリング

2社間ファクタリングとは、ファクタリング会社と利用者の間でおこなわれるファクタリングのことです。

ファクタリング会社が売掛債権を担保に、利用者側へ資金を渡します。

利用者側は、売掛金が入り次第ファクタリング会社へ返済する仕組みです。

3社間ファクタリング

3社間ファクタリングとは、ファクタリング会社と利用者、売掛先の間でおこなわれるファクタリングのことです。

申し込み側はファクタリングを利用することを売掛先へ通知し、承諾を得た上で支払先をファクタリング会社へ変更します。

売掛先は期日までに直接ファクタリング会社へ支払うという仕組みです。

2社間ファクタリングの場合、ファクタリングを利用することが売掛先へ知られずに済む半面、売掛先からの資金は一旦利用者側へ支払われるため、ファクタリング会社にとってはリスクを伴いますので手数料が高く設定されています。

一方、3社間ファクタリングの場合は、売掛先へ知られるという大きなデメリットが発生する分、ファクタリング会社にとっては資金未回収のリスクが減るため、手数料が安いのが特徴です。

↓ QuQuMoのお問合せはこちらから! ↓

ファクタリング会社が審査で重要視する2つのポイント

ファクタリング会社が審査の際に重要資する点は2つあります。

- 請求先は信用できるか

- 申し込み側(利用者)は信用できるか

それぞれについて、信用できるかどうかが重要になってきます。

↓ アクセルファクターのお問合せはこちらから! ↓

請求先(売掛先)は信用できるのか?

ファクタリング会社で行われる審査では、売掛先の信用力が最も重要視されます。

ファクタリング会社を利用する売掛金は、売掛先に資金回収が見込めることを前提に利用することが望ましいです。

申し込み側(利用者)は信用ができるのか?

売掛先の信用と同様に、ファクタリングを利用する申し込み側の信用も大切です。

特に2社間ファクタリングは、売掛先から一旦申し込み側へ入金され、申し込み側からファクタリング会社へ支払う仕組みとなっています。

ファクタリング会社としては持ち逃げされるリスクもあるため、申し込み側に信用があるかがより重要視されます。

ファクタリングの審査基準

ファクタリング会社を利用するには、売掛金の買取にあたって審査基準を通過する必要があります。

ファクタリング会社は、審査を通して自社へのリスクの有無や、優良な取引相手かどうかを判断しています。

では、審査基準にはどのような項目があるのでしょうか。

請求先(売掛先)の信用力

- 上場企業・公的機関であるか

- 資産の差し押さえが発生する可能性はありそうか

上場企業・公的機関であるか?

ファクタリングの審査基準として重要視されている請求先(売掛先)の「信用力」とは、支払い能力があるかという点です。

売掛先が上場企業や公的機関であれば支払い能力を認められ、資金の回収が見込めると判断され審査に通りやすい傾向にあります。

資産の差し押さえが発生する可能性はありそうか

差し押さえは、借金や金融機関への借入返済の延滞や税金の滞納がある場合に発生します。

国税徴収法が定める差し押さえられる財産の種類は「動産(給料、貴金属など)・有価証券」「不動産」「船舶、飛行機」「自動車、建設機械、小型船舶」「特許権、商標権、著作権(第三債務者等がない無体財産権)」「電話加入権、株式(第三債務者等がある無体財産権)」そして「債権」です。

売掛債権も差し押さえの対象となりますので、売掛先の経営状況によっては審査に落とされることも否めません。

請求先(売掛金)の支払い日

ファクタリング会社は、売掛先による支払期間が短いと審査も通りやすくなります。

長くても2ヶ月程度とされており、それ以上長い期間になると回収リスクも上がるため、審査がより慎重となってしまいます。

申し込み側の信頼性

ファクタリングは、売掛先と同様に申し込み側への信頼も重要視しています。

売掛先の倒産などにより、売掛金の回収が困難な場合は申し込み側へ請求します。

申し込み側が個人事業主の場合、売掛金全額を請求したとしても、資金はすでに経営に投入されていて返済が難しいケースも少なくありません。

ファクタリング会社によっては受け入れている業者もあるようですが、法人との財力の差から、個人事業主からの申し出に消極的なのが現状です。

また、審査をする際に必要な書類がなかなか揃わず提出が遅れたり、偽造が疑われるようなものであったりと、経営者側への不信感を抱かせるようなモラルの欠ける対応を行っても、審査から外されることもあり得ます。

ファクタリング会社からの要請には迅速丁寧な対応を心がけましょう。

- 請求先とは、継続して取引があるか?

- ファクタリング利用額の大きさと申し込み側の規模

請求先とは、継続して取引があるか?

ファクタリング審査では、申し込み側と売掛先との間で継続して取引があるかを確認します。

これは、申し込み側が売掛先と結託し架空の売掛金を作り、ファクタリング会社から売掛金を騙し取るといった犯罪行為を防止するためです。

申し込み側が架空の売掛先をあたかも存在するかのようにして買取を申し込む可能性もあります。

また、売掛金自体がすでに不良債権のケースも考えられますので、あらゆる角度から厳しく審査が行われます。

ファクタリング利用金額の大きさと、申し込み側の規模

ファクタリング会社は、利用金額と申し込み側の経営規模が釣り合っているかも審査対象としています。

年商2000万円規模の企業が1000万円の売掛債権があると申し出た場合、よほど正当な根拠のある目的がないと持ち逃げなどを疑われ審査を通過するのは難しいでしょう。

↓ QuQuMoのお問合せはこちらから! ↓

売掛債権の種類

売掛債権には、受取手形と売掛金の2種類があります。

受取手形とは、企業が経営上の取引で取引相手から受け取れる「約束手形」や「為替手形」といった支払期日内に額面どおりの金額の支払いを約束する証書です。

売掛金とは、商品やサービス提供を受けた分の未払い金を意味します。

ファクタリングの審査に落ちる売掛債権

- 製品売買、サービス提供代金

- 運送料、郵送料

- 診療報酬(介護報酬、調剤報酬)

- 建設業債権

- 行政や法人に対する債権

- 売掛先が個人事業主

- 売掛先の経営内容が厳しい

- 事業に関係ない個人間の債権

- 「下請代金支払遅延等防止法」に規定される債権

- その他売掛金の回収に不安がある債権

↓ QuQuMoのお問合せはこちらから! ↓

ファクタリングの審査に通りやすくなる3つのポイント

ファクタリングの審査基準をふまえ、審査が通りやすくなるポイントを解説していきます。

社会的信用度が高い売掛債権を利用する(公的機関や上場企業など)

まず、ファクタリングを利用するには信用度の高い売掛債権を利用することが最も大切です。

公的機関や上場企業など、社会的に信用のおける企業であれば、突然の倒産などの心配も少なく審査も通りやすいです。

逆に、風俗関係やギャンブル関係など社会的評価が低いとされる業種は審査が厳しくなっており、法人化して経営規模が大きくても審査が通らない可能性があります。

売掛金支払い日までの期間が短い債権を利用する

次に、売掛金の支払サイトがなるべく短い債権を選んで利用する必要があります。

支払サイトとは、取引期間の締め日から支払期日までの猶予期間を意味します。

サイトが長期化すると、ファクタリング会社にとって回収リスクが上がるため、その分手数料も高くなります。

場合によっては審査に落とされる可能性もありますので、注意しましょう。

金額は相応の額で申し込みをする

売掛金の買取を申し込む上で希望する資金額は、企業の経営規模や年商に相応の額を提示するようにしましょう。

年商の半分を超えない程度が妥当な希望金額だといえます。

それ以上の額で申し込みをした場合、事業以外での使い道を疑われてしまう恐れがあります。

ファクタリング会社の正しい選び方

ファクタリング会社を利用するには、どのように選べばいいのでしょうか。

各社それぞれ広告や自社HPなどを使ってメリットを大きく打ち出していても、実際に優良な会社であるかの見極めが大切です。

では、ファクタリング会社を正しく選ぶポイントをご紹介します。

審査・融資までのスピード

まずは、申し込み後の審査~融資までどのくらいかかるかをチェックしましょう。

資金調達までの日数はそれぞれ異なるため、気になる会社に確認する必要があります。

相場として、3社間ファクタリングでは3日~1週間程度、2社間ファクタリングだと即日~2日程かかるとされています。

3社間ファクタリングの場合、売掛先に承諾を得る分時間がかかってしまいますので、すぐに資金調達が必要であれば2社間ファクタリングを選ぶことをおすすめします。

ファクタリング利用の手数料

「せっかくファクタリングを利用したのに手数料が高く取られてしまった」なんてことは避けたいですよね。

なるべく損をしないためにも、ファクタリング利用時の手数料は必ず押さえておきたいポイントです。

ファクタリングの手数料の相場として、2社間ファクタリングは10%~30%、3社間ファクタリングは1~10%に設定されています。

手数料の高さだけで考えると3社間ファクタリングを選びたくなりますが、上記でも解説したように、3社間ファクタリングは売掛先にファクタリングを利用することが通知される、資金調達まで時間がかかるといったデメリットもあります。

手数料が安いからといって契約し、売掛先へ「資金繰りが厳しい企業なのでは」とネガティブな印象を与え、今後の取引に影響が出てしまうケースも考えられますので、信頼関係のある企業のみ利用することをおすすめします。

一方、2社間ファクタリングの場合、資金調達も最速即日には現金化され、売掛先に知られることもありませんが、売掛先から一旦申し込み側へ入金されるため、持ち逃げなどファクタリング会社へのリスクが懸念されていることから、手数料が高く設定されています。

手数料の設定は各社で異なるため、気になる会社に金額を確認し、自社の現状に見合う最適な方法を選びましょう。

審査通過率

大手ファクタリング会社になるほど、リスク回避を重要視するため審査が厳しく手数料も高く設定されています。

中小規模のファクタリング会社になると審査通過率や、成約率、買取率も高く、手数料も大手に比べ安い傾向にあります。大手企業にこだわらず、複数の会社へ見積もりを出し、審査を受けることで相性のいいファクタリング会社を見つけることができます。

ただし、中小規模のファクタリング会社を装ったヤミ金業者も存在します。

売掛金を担保にしたローンを持ちかけられたり、売掛債権譲渡契約に償還請求権が存在していないかなど、怪しい内容がないか契約前に必ず確認しましょう。

【即日・個人OK】おすすめ優良ファクタリング業者5選

ファクタリング会社の正しい選び方を基準に、国内でもおすすめの優良ファクタリング会社をランキング形式でご紹介します。

会社によってメリット・デメリットがありますので、特徴を把握し、企業にとって最適なファクタリング会社を選ぶことをおすすめします。

- 申し込みから入金までオンラインで完結【QuQuMo】

- 優良ファクタリング会社最大4社に相見積もり【ファクタリングベスト】

- 手続きも簡単スピーディー【ビートレーディング】

- ”企業ファースト”を掲げ審査通過率93%【アクセルファクター】

- オンライン完結で最短120分で振り込み【ファストファクタリング】

第1位【金額上限無しでスピード入金】QuQuMo

QuQuMoは、Quality(高品質で)Quick(スピーディな)Money(資金調達)を掲げている資金調達サービス。

大々的に掲げているだけあって、申込はオンラインで完結し、業界最安級の手数料で最短2時間で入金してくれる素晴らしいサービスになっています。

少しでも早く資金が必要な方にとくにおすすめです。

売掛金さえあれば法人、個人を問わず利用できる点や、金額上限が無い点も嬉しいポイントです。

また、手数料も1%~と下限が低く、申込から審査まで40分とかなりスピーディなのでお急ぎの方におすすめできるファクタリングサービスです。

最短2時間で入金!利用しやすいサービス

- 手数料が1%~と低い

- オンラインで完結していて面談も不要

- 最短2時間で入金してくれる

| ファクタリングサービス名 | QuQuMo Online |

|---|---|

| 運営会社 | 株式会社アクティブサポート |

| 手数料 | 1%~ |

| 入金スピード | 最短2時間で入金可能 |

| 償還請求権 | 無し |

| 利用可能額 | 上限無し |

| 対応ファクタリング | 2社間 |

| 赤字決算 | 〇 |

| 個人事業主 | 〇 |

| 申し込み方法 | オンライン |

QuQuMoの評判・口コミ

QuQuMoの良いポイントは、手数料が低い点と入金スピードが評価点とされているようです。

調べたところ、2社間で上限9%は安い水準そうです。

ただ、QuQuMo下限1.0%、GMOも下限1.0%なので、下限はもっと低いファクタリング業者がありそう。

各社入金スピードで鎬を削っている印象ですね。

— abeven@SaaS界隈の PdM / エンジニア (@KokiAbe10) October 14, 2022

↓ QuQuMoのお問合せはこちらから! ↓

第2位【優良ファクタリング会社最大4社に相見積もり】ファクタリングベスト

ファクタリングベストは、優良ファクタリング会社最大4社に相見積もりするため1番条件が良い会社が見つかります。

もうこれ以上、他の会社との比較検討が不要です。

複数のファクタリング会社から売掛債権の買取り条件を来るのを待つだけ(連絡は最速数分程度)。

最速即日で1番条件の良い会社を見つけることができます。

厳選した優良ファクタリング会社に公平かつ迅速に一括見積依頼ができます。

最短3時間で入金!利用しやすいサービス

- 手数料が低い

- 最短3時間で入金してくれる

- 1度に優良4社に見積もり依頼ができる

| ファクタリングサービス名 | ファクタリングベスト |

|---|---|

| 運営会社 | 株式会社フューチャーリンク |

| 手数料 | 1%〜 |

| 入金スピード | 最短3時間で入金可能 |

| 償還請求権 | 無し |

| 利用可能額 | 上限なし |

| 対応ファクタリング | 2社間/3社間 |

| 赤字決算 | 〇 |

| 個人事業主 | × |

| 申し込み方法 | オンライン |

ファクタリングベストの評判・口コミ

ファクタリングベストの良いポイントは、1,000万円超えの金額でもスピーディーに資金調達可能という点が評価されているようです。

急ぎで車両の増産をしなければならなくなり銀行融資を申し込み打診したところ、融資審査が完了するまでに1ヶ月近くかかるとのこと。 待てませんでした。そんな時にファクタリングを知りました。 面倒な手続きもなく申し込んで翌日には口座に1,000万円が着金していました。とにかく速くて便利な資金調達手段だと思います。

↓ ファクタリングベストのお問合せはこちらから! ↓

※相談は無料です。第3位【最短2時間で入金】ビートレーディング

ビートレーディングは、最短2時間で資金調達ができるファクタリング会社です。

手続きに必要な書類も通帳と請求書や注文書などの成因証書の2点のみ提出すれば、平均30分以内で審査結果が分かります。手数料は2%~と安心価格で提供されており、買取の下限上限の設定もありません。

累計取引社数4.6万社・累計買取額1,060億円の買取実績があります。

契約方法も対面、出張、郵送、オンラインと企業の都合に合わせて選べるので、店舗への来店が難しい方や直接顔を合わせるのが面倒な方でも安心です。

また、営業所が東京・仙台・大阪・福岡の4店舗あることも、迅速な対応や資金調達が可能な理由のひとつです。

自社ホームページ内で行える「ファクタリング診断」で、企業の現状に合ったファクタリングの方法を見つけることができますので、「利用方法で迷っているが直接連絡するはちょっと抵抗がある」とためらっている方は、試しに診断してみることもおすすめします。

↓ ビートレーディングのお問合せはこちらから! ↓

第4位【審査通過率93%】アクセルファクター

アクセルファクターは、それぞれの法人や個人事業主に合わせて柔軟に対応してくれるところが魅力のファクタリング会社となっています。

審査通過率も93%と高い水準になっており、他のファクタリング会社では断られたケースも、一度アクセルファクターに相談してみるとすんなり通る可能性もあります。

最短当日入金で、急いでいる時も安心

- 少数債権にも対応しているところ

- 最短即日で入金が可能

- 審査は最短1時間程度で終わる

| ファクタリングサービス名 | アクセルファクター |

|---|---|

| 運営会社 | 株式会社アクセルファクター |

| 手数料 | 2%~ |

| 入金スピード | 最短即日可能 |

| 償還請求権 | 無し |

| 利用可能額 | 30万〜1億円 |

| 対応ファクタリング | 2社間/3社間 |

| 赤字決算 | 〇 |

| 個人事業主 | 〇 |

| 申し込み方法 | メール・FAX・郵送・オンライン |

アクセルファクターの評判・口コミ

アクセルファクターは、迅速な対応が好評ですが、当日対応は場合によるとの口コミもあるようです。

アクセルファクターに、見積もりしてもらった。実際の審査は、厳しそう。当日対応は、ケースバイケースみたい。体験談は、ブログで報告しますね!

— 💫SNS@配信サービス(相互フォロー) (@nikotama0001) February 25, 2020

↓ アクセルファクターのお問合せはこちらから! ↓

第5位【最短即日資金化】事業資金エージェント

事業資金エージェントは売掛金で事業資金を調達することのできるファクタリングサービスです。

手数料1.5%〜と業界最安水準で調達でき、オンライン完結のため使い勝手の良いサービスとなっています。

また、8割以上の方が2時間で振込完了の実績もあるため、今すぐお金が必要な方にもおすすめです。

新規事業主でも個人事業主でも利用可能のファクタリングサービスになっています。

振込まで最短2時間!手数料1.5%の低さが魅力

- 業界最安水準の手数料1.5%

- 新規事業主・個人事業主の方でも申し込み可能

- 対面不要のオンライン完結!

| ファクタリングサービス名 | 事業資金エージェント |

|---|---|

| 運営会社 | アネックス株式会社 |

| 手数料 | 1.5%〜 |

| 入金スピード | 最短3時間 |

| 利用可能額 | 2億円 |

| 対応ファクタリング | 2社間/3社間 |

| 個人事業主 | 〇 |

| 申し込み方法 | 電話・オンライン |

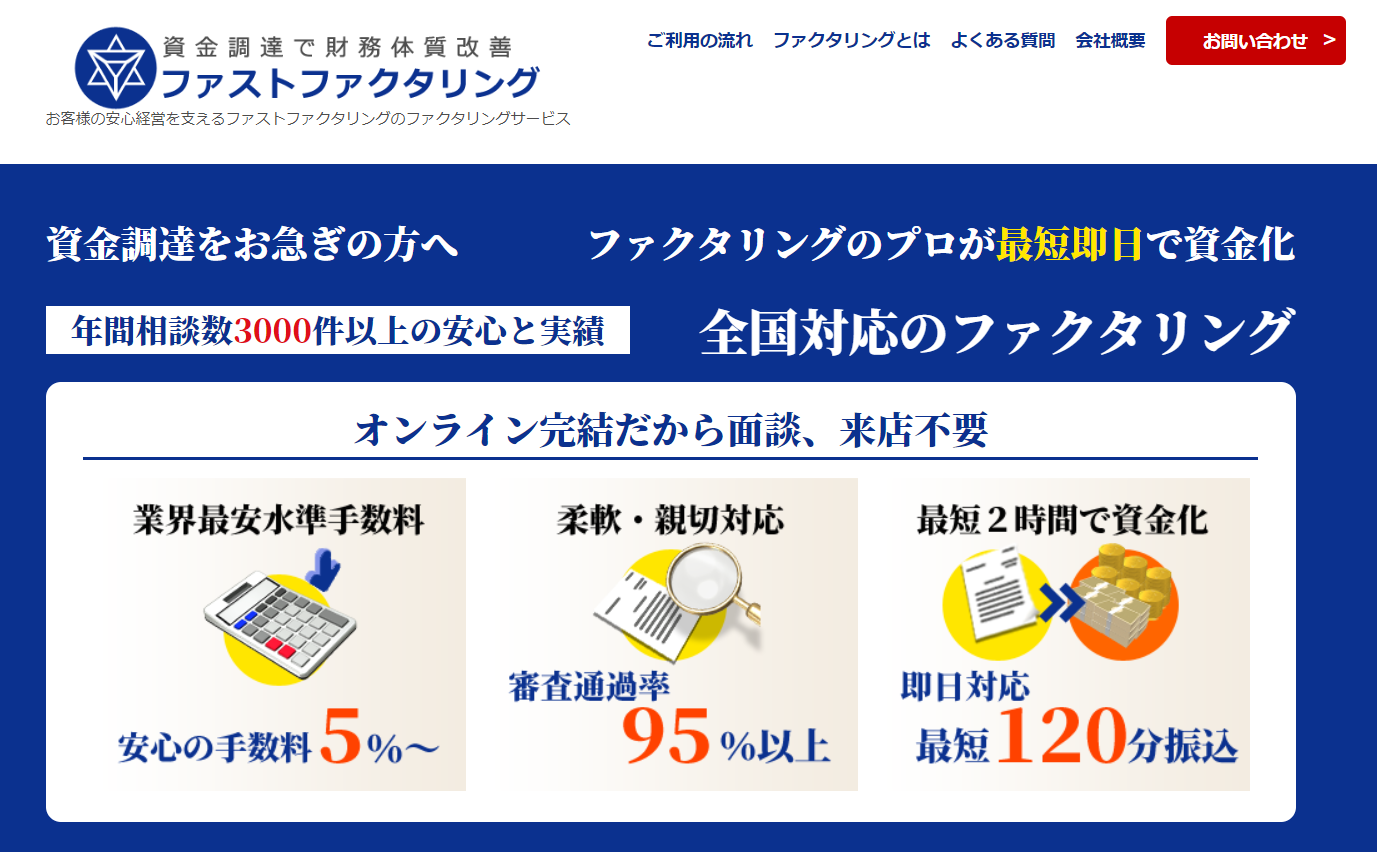

第6位【オンライン完結で即日対応】ファストファクタリング

ファストファクタリングは、法人の方はもちろん、個人事業主でも申し込めるのが大きな強みのファクタリング会社です。

事業形態や事業規模などを問わず売掛金さえ発生していればお申込み可能で、他の会社では依頼できない人もファストファクタリングなら承認されるかもしれません。

オンライン完結なので来店や直接の面談が必要ないのも、急いでいる時にはありがたいですよね。

即日対応も可能で、最短120分で振り込んでくれますし、手数料も安めと基本的な要素が充実しているのも嬉しいポイントです。

オンライン完結で利用可能で、最短120分で振込

- 最短即日かつ最短120分

- オンライン完結で全国対応

- 法人だけでなく個人事業主でも利用可能

| ファクタリングサービス名 | ファストファクタリング |

|---|---|

| 運営会社 | 株式会社ミラージュ |

| 手数料 | 2%~ |

| 入金スピード | 最短即日可能 |

| 償還請求権 | 無し |

| 利用可能額 | 50万円~10億 |

| 対応ファクタリング | 2社間/3社間 |

| 赤字決算 | 〇 |

| 個人事業主 | 〇 |

| 申し込み方法 | オンライン |

※当サイトに記載の情報に関して、確実性・信頼性を保証するものではありません。当サイトにて行っている評価等は独自調査による評価に基づくものであり、商品性や品質などを保証するものではありません。

※当サイトで掲載している、手数料・価格等の情報は特定時点での情報です。最新情報は各公式サイトにてご確認ください。

※当サイトに記載する情報の著作権または関連する権利は全て、当サイトまたは情報を提供する第三者に帰属します。転用、複製、販売などを含め無断での利用を禁止します。

本サイトのカードローン(貸金業者)に関する記載根拠、及び独自調査の結果、法務省や金融庁、e-gov法令検索に基づく記載

本記事では、金融庁の「登録貸金業者情報検索サービス」に記載されている貸金業者登録を受けている会社のみをご紹介いたします。

合わせて、法律で定められ、法務省ホームページ等から発出されている法定利率や、貸金業法を遵守した業者から、ご紹介をしています。

※(法定利率の変動の仕組みについては、「法定利率の変動制に関する説明資料(法務省HP/新しいウィンドウで開きます。)」を御覧ください。)

参考:民法第四百四条第五項の規定に基づき、令和五年四月一日から令和八年三月三十一日までの期における基準割合を告示する件(令和4年法務省告示第64号【PDF】(e-Gov法令検索-デジタル庁管轄 ※旧総務省・行政管理局管轄/新しいウィンドウで開きます。)

カードローン(貸金業者)のおすすめランキング根拠について

- カードローンおすすめランキング根拠2023年度調査及び、カードローンおすすめ、主要貸金業者利用者満足度調査基づき、独自に評価・ポイントをつけたランキングを掲載しております。